ファクタリングと手形割引は、どちらも入金予定の資金を早めに受け取れる仕組みです。

「ファクタリングと手形割引って何が違うの?」

「自分の状況で、どちらを選ぶべきか分からない」

この記事は銀行で融資業務の経験がある筆者が、ファクタリングと手形割引の違いをわかりやすく解説しています。

両者の違いが理解できれば、最適な資金調達方法がわかるので、悩ましい経理業務がスムーズに進みます。

ぜひ、最後まで読み進めてくださいね。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

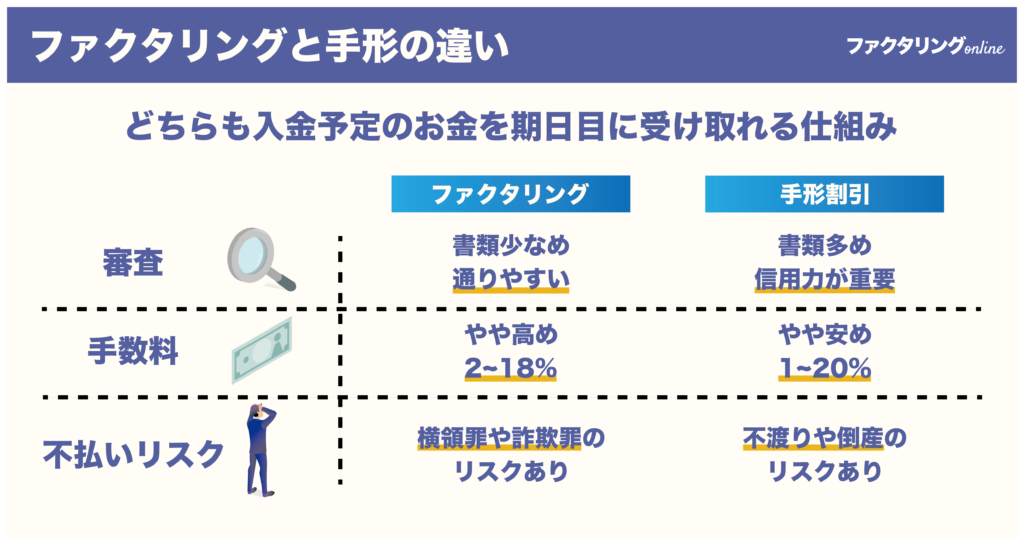

【比較一覧表】ファクタリングと手形の違い

ファクタリングと手形割引は、どちらも入金予定のお金を期日前に受け取れる仕組みです。

ファクタリングでは「売掛金を現金化」する一方で、手形割引では「約束手形」を現金化します。

すぐに資金を現金化したい時には、ファクタリングがおすすめです。

手形割引に比べると手数料はやや高めですが、審査対象は「取引先の信用力」です。そのため、自社の資金力や赤字累積などはほとんど影響せず、準備すべき必要書類も少なくて済みます。

結果として、審査スピードも早く、早ければ即日で資金調達が可能になります。

一方で、手数料を安く抑えたい時には、約束手形がおすすめです。

自社の信用力も重要になってくるため、必要書類が多かったり審査スピードが落ちるデメリットはありますが、手数料は安く抑えられる可能性があります。

違いを一覧表にすると以下の通りです。

| ファクタリング | 手形割引 | |

|---|---|---|

| 現金化する対象 | 売掛金 | 約束手形 |

| 償還請求権 | 無し | 有り |

| 現金化するスピード | 最短即日 | 最短即日 |

| 弁済 | 売掛先からの入金 | 売掛先からの入金 |

| 手数料 | ファクタリング手数料 | 手形割引料 |

| 貸金業 | 該当しない | 該当する |

| 審査 | 売掛先を審査 | 売掛先と依頼人を審査 |

売掛債権を現金化する点で違いはありませんが、完全に同じではありません。

違いを理解して混合しないようにしましょう。

ファクタリングの意味について詳しく知りたい方は以下の記事を参考にしてください。

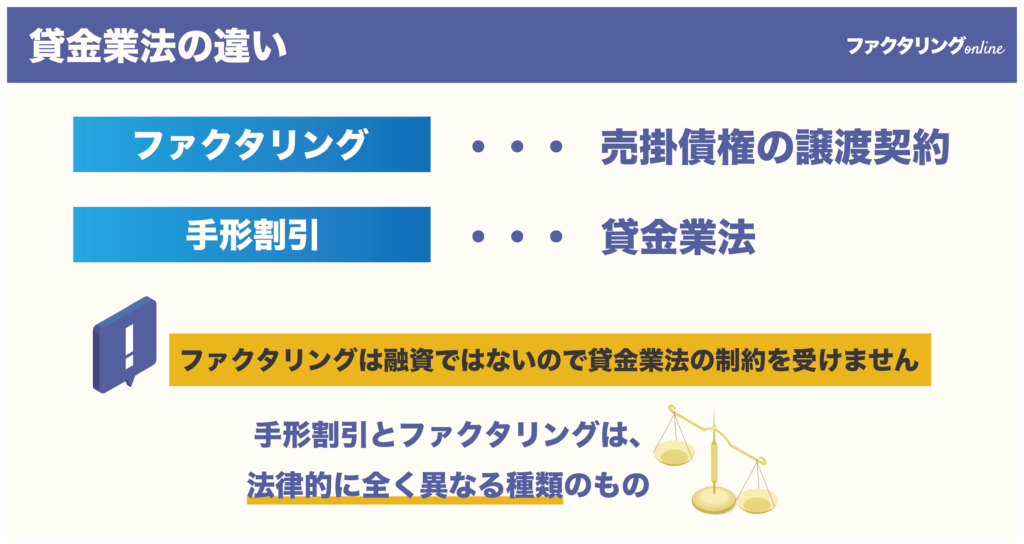

1.貸金業法の違い

手形割引とファクタリングは、どちらも入金予定の資金を早く受け取れる方法ですが、法的に全く異なる性質があります。

手形割引は貸金業法の制約を受けますが、ファクタリングは融資ではないので貸金業法の制約を受けません。

そのためファクタリングは利息制限法における手数料の上限もなく、貸金業務取扱主任者を置かなくても営業ができます。

しかし、ファクタリングが違法かというと、そうではありません。

ファクタリングは債権の譲渡にあたり、民法466条でも「債権は譲り渡すことができる」と定められています。

参照:国土交通省「譲渡制限特約について」

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

2.現金化するスピードの違い

ファクタリングと約束手形は、どちらも即日で現金化できます。

ただし、利用前の提出書類や手続きまで考慮すると、最も入金スピードが早いのは「2社間ファクタリング」です。

理由は、取引先への連絡や手続きも必要なく、必要書類も少ないためです。

| 取引先への通知・手続き | 必要書類 | |

| 2社間ファクタリング | 不要 | 少なめ |

| 3社間ファクタリング | 必要 | 少なめ |

| 約束手形 | 必要 | 多め |

ホームページを見ている段階では、3社間ファクタリングや約束手形にも「即日入金可」の記載があります。

しかし、それは審査から入金までが早いということ。

審査自体は即日で終わるかもしれませんが、審査のための提出書類が多かったり、その書類発行のために銀行や機関に足を運ぶ必要があったり、準備段階で時間がかかる可能性もあります。

入金を急いでいる方は、即日ファクタリングについての記事も参考にしてください。

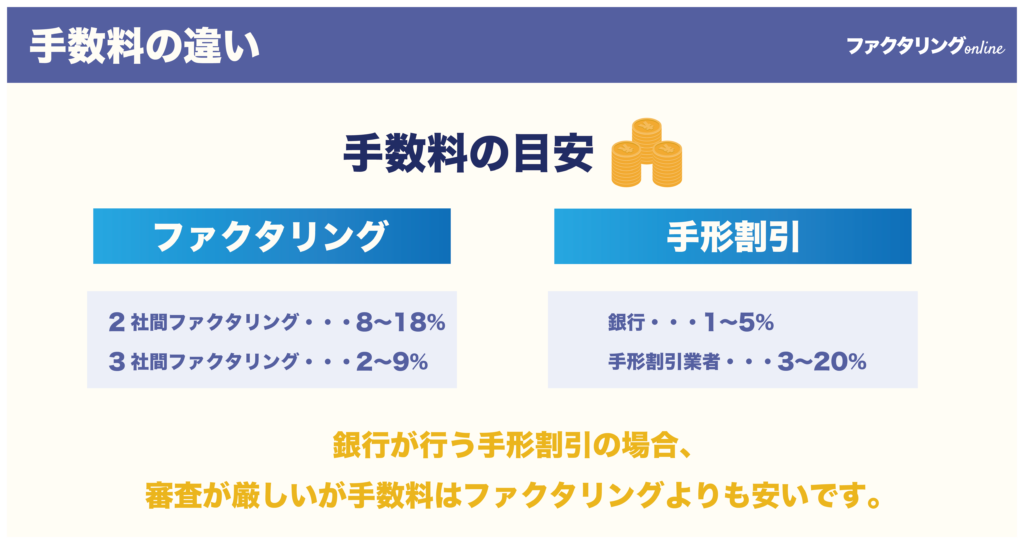

3.手数料の違い

ファクタリングは2社間と3社間、手形割引は銀行か手形割引業者かで手数料が異なります。

以下はファクタリングと手形割引の手数料です。

- 2社間ファクタリング・・・8〜18%

- 3社間ファクタリング・・・2〜9%

※あくまで目安です。実際の手数料は審査で決まります。

- 銀行・・・1〜5%

- 手形割引業者・・・3〜20%

※あくまで目安です。実際の手数料は審査で決まります。

銀行の手形割引を利用すれば、審査が厳しい分、手数料は安く抑えられます。

ファクタリングと手形割引、どちらを利用するかは、審査の通りやすさと手数料のバランスを考えて判断するといいでしょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

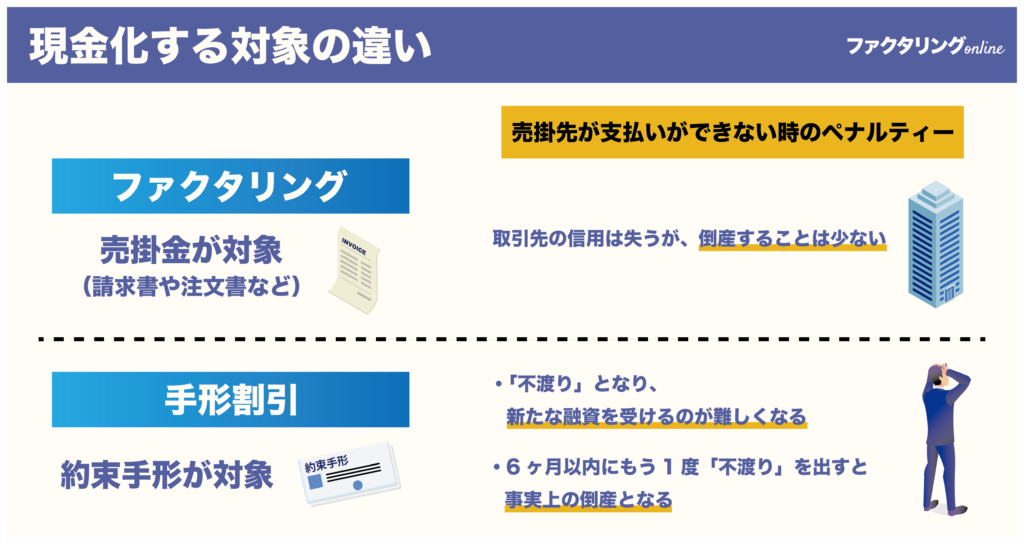

4.現金化する対象の違い

ファクタリングと手形割引では現金化する対象が異なります。

- ファクタリング:取引先から受取り予定の資金(売掛金)が対象

- 手形割引・・・後払いに関する契約書のようなもの(約束手形)が対象

また、売掛先が支払いができなかった時のペナルティーにも大きな違いがあります。

売掛金は支払いが遅れると取引先からの信用は失いますが、それが直接の原因で倒産することは少ないです。

一方で、手形は支払いができないと「不渡り」となり、新たな融資を受けることが難しくなります。

さらに6ヶ月以内にもう1度不渡りを出すと「銀行取引停止処分」を受け、事実上の倒産となります。

手形は支払いができない時のペナルティが大きいですね。振出人は必死で代金を払おうとするので、手形の方が回収できないリスクは低いです。

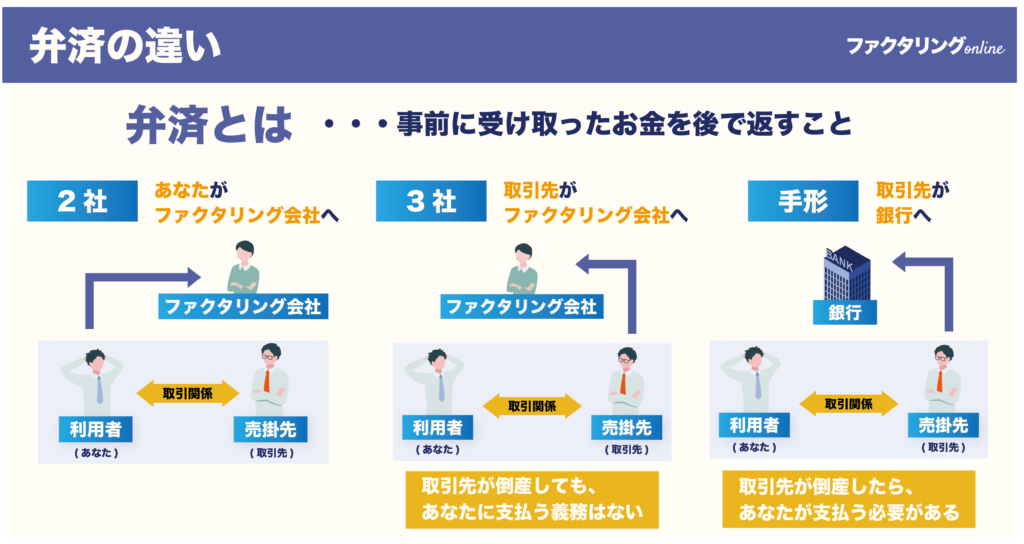

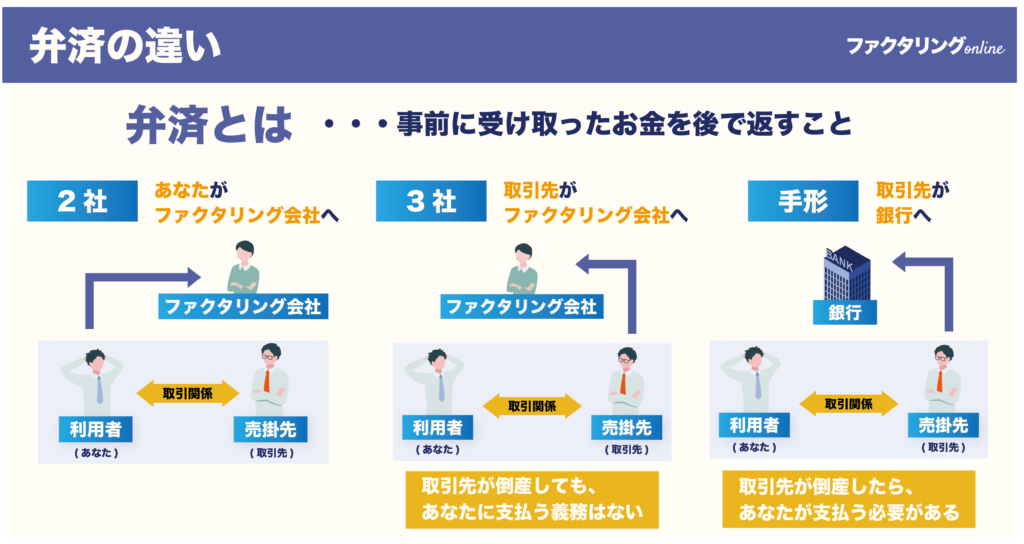

5.弁済の違い

弁済とは、事前に受け取ったお金を後で返すことです。

ファクタリングの弁済方法は2社間と3社間で異なります。

2社間は代金が売掛先から利用者を経由して弁済されるのに対し、3社間は売掛先から直接ファクタリング会社へ弁済されるので、3社間の方がファクタリング会社にとって安全です。

手形割引の弁済方法は、割引をした金融機関が手形を取り立てることで振出人の当座預金から引き落としがされ、弁済が行われます。

しかし、取引先が倒産などの理由で弁済ができなくなると、手形割引は償還請求権が発生するため、割引依頼人が代金を支払わなければいけません。

ファクタリングの場合、取引先の倒産リスクは全て手数料に含まれています。

万が一の時は、ファクタリングの方がリスクは低いですね。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

6.審査の違い

ファクタリングと約束手形では、約束手形の方が審査が厳しいです。

手形割引は融資取引なので、売掛先に加え利用者の信用力も重点的に審査します。

そのため、赤字・債務超過や税金の滞納があると約束手形の審査に通るのは難しいでしょう。

一方、ファクタリングは売掛先の企業を重点的に審査するので、利用者の信用力はそれほど重視しません。

そのため、赤字・債務超過や税金滞納の歴があってもファクタリングであれば審査に通ることがあります。

ファクタリングの審査について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングのメリット

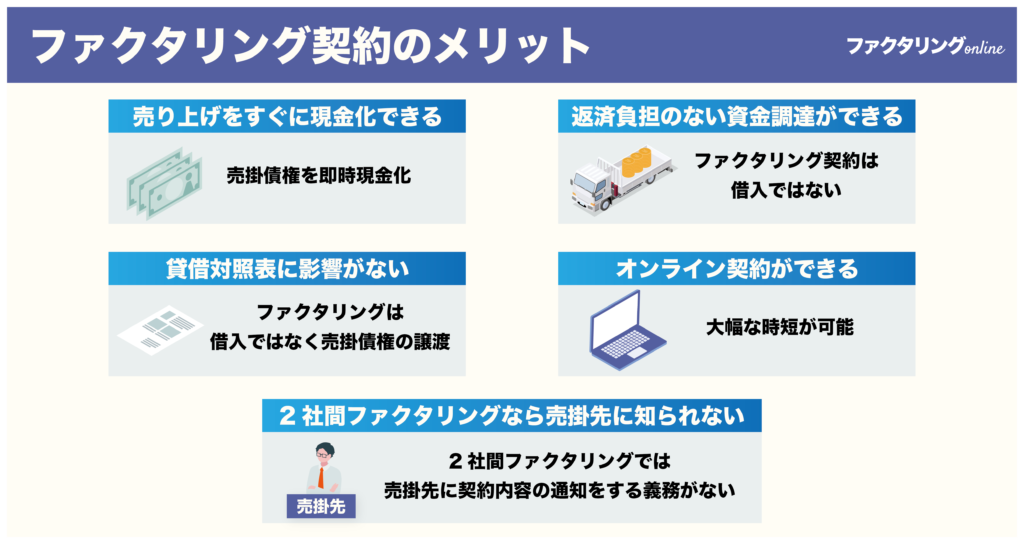

ファクタリングには以下のようなメリットがあります。

売上をすぐに現金化できる

ファクタリングは審査時間が短く、最短で即日現金化できます。

ファクタリングの審査では、売掛先の信用力が最も重視されます。

利用者が赤字や債務超過でも審査に通ることもあります。

審査通過率が90%を超えるファクタリング会社も珍しくありません。

同じ売掛先の債権なら、2回目以降は請求書のみで審査してくれるファクタリング会社もあるので、審査時間をさらに短くできるでしょう。

ただし、全てのファクタリング会社が請求書のみで審査してくれるわけではないので、注意してくださいね。

請求書のみのファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

即日ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

返済負担のない資金調達ができる

ファクタリングには償還請求権がないので、仮に売掛先が倒産しても、受け取った資金を返済する必要はありません。

ファクタリングでは、早期の資金調達だけでなく、取引先の倒産による回収リスクも軽減できるのです。

ファクタリングは資金調達だけでなく、リスク管理でも大いに活用できますよ。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

会社の信用情報(貸借対照表)に影響がない

ファクタリングによる資金調達は、会社の信用情報に影響を与えません。

ファクタリングは法律上は借入ではなく「債権の譲渡」であるため、貸借対照表に影響がないのです。

- 会社の信用情報の傷つけたくない

- 近いうちに融資を考えている

という方には、ファクタリングがおすすめです。

融資の審査に通らず悩んでいる方は、ファクタリング審査なら通るかもしれません。

諦めず1度チャレンジしてみましょう。

この他にも、オンラインで契約が完結したり、種類によって売掛先に知られないメリットもあります。

ファクタリングの仕訳について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングで審査落ちする原因について詳しく知りたい方は以下の記事を参考にしてください。

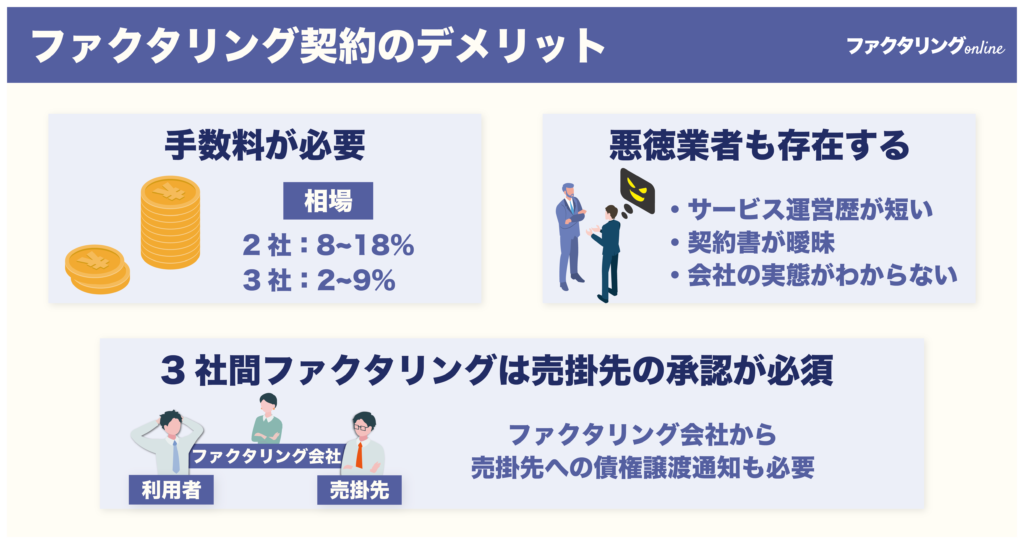

ファクタリングのデメリット

ファクタリングのデメリットは以下の2つです。

後悔しないように、あらかじめデメリットを正しく理解しておきましょう。

手数料の高さ

ファクタリングの手数料は手形割引に比べて高いです。特に銀行の手形割引と比べると、割高に感じるでしょう。

以下はファクタリングと手形割引の手数料の目安です。

- 2社間ファクタリング・・・8〜18%

- 3社間ファクタリング・・・2〜9%

※あくまで目安です。実際の手数料は審査で決まります。

- 銀行・・・1〜5%

- 手形割引業者・・・3〜20%

※あくまで目安です。実際の手数料は審査で決まります。

ファクタリングは2社間と3社間で手数料が異なります。

2社間の手数料は3社間よりも高いです。

2社間は弁済代金が売掛先から利用者を経由するので、他の支払いに使われるリスクがあるからです。

一方、3社間は売掛先がファクタリング会社へ直接弁済するので、資金を流用されるリスクが少なく、2社間よりも安い手数料で利用できます。

審査に数日かかりますが、時間に余裕がある方は3社間ファクタリングで手数料を抑えるのがおすすめですよ。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

悪徳業者の存在

ファクタリング自体は安全なサービスですが、中には悪徳業者も存在します。

特に以下のような業者は注意が必要です。

- 曖昧な契約内容

- 分割払いを推奨する

- 保証人が必要だと言う

- 手数料が相場より高すぎる

必要書類の少なさや審査の簡単さだけでなく、契約内容や会社の実態、サービス運用歴もしっかり確認して安全な業者を選ぶことが大切です。

ファクタリングの闇金業者について詳しく知りたい方は以下の記事を参考にしてください。

利用は売掛債権の範囲内

ファクタリングは売掛債権以上の金額を調達することができません。

実際には手数料が引かれるので、債権の額面より少ない金額を調達することになります。

これは、ファクタリングが「債権の譲渡である」ためです。あくまで請求書や納品書の額面を早めに調達する仕組みなのです。

ただし、売掛債権が複数ある場合には、複数の債権を審査に出すことで調達額を増やせる可能性もあります。

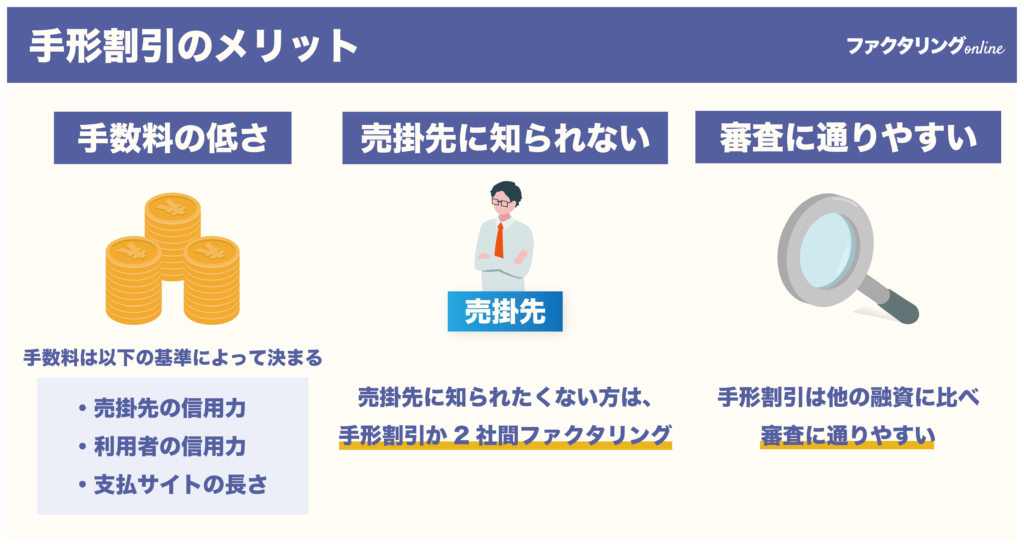

手形割引のメリット

手形割引のメリットは以下の3つです。

手数料の低さ

審査によりますが、銀行が行う手形割引は1〜5%ほどの手数料で利用できるため、ファクタリングと比べて費用を抑えることができます。

手形割引の手数料は以下の基準によって決まります。

- 売掛先の信用力

- 利用者の信用力

- 支払サイトの長さ

手形割引では、万が一売掛先が倒産した時はあなた(利用者)が代金を支払う必要があります。

そのため審査では利用者の返済能力も重視され、リスクが高いと判断されれば手数料も高くなります。

費用を抑えるためには、信用力が良好な取引先の手形を審査に出すといいでしょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

売掛先に知られない

売掛先に知られたくない方は、手形割引か2社間ファクタリングがおすすめです。

手形割引は、利用しても売掛先に知られることがありません。取引先に「資金に困っているのかな」という余計な心配をかけずに済みます。

手形の代金は振出人の当座預金から引き落としされるだけなので、誰が手形割引を利用したのかは知る術がありません。

一方、ファクタリングの中でも2社間ファクタリングを選べば、売掛先に知られることはありません。

2社間は売掛先に通知する必要がないからです。

中には売掛金を資金化されるのをよく思わない取引先もあるでしょう。

売掛先に知られたくない方は、手形割引か2社間ファクタリングがおすすめです。

審査に通りやすい

手形割引は他の融資に比べ審査に通りやすいです。

仮にあなた(利用者)に支払い能力がなくても、取引先の信用力が高ければ、代金を回収できる可能性が高いからです。

手形割引は振出人や裏書人の信用力を担保にできるので、金融機関としてもローリスクでお金を貸し出せるわけです。

また、限度額まで繰り返し使える「極度枠」を活用すれば、毎回審査をしなくて済むのでスピーディーに資金調達できます。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

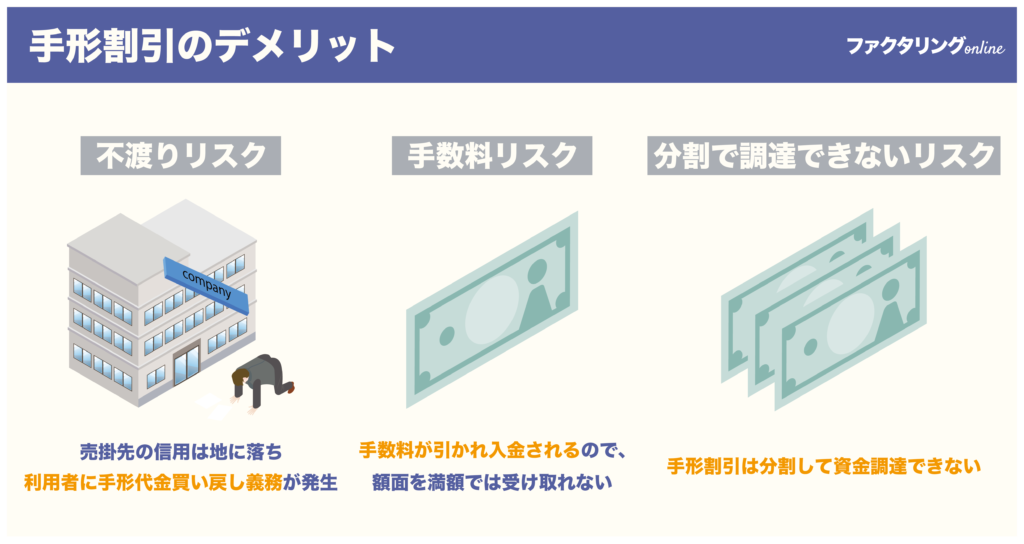

手形割引のデメリット

手形割引のデメリットは以下の3つです。

不渡りリスク

不渡りを起こすと各金融機関に周知されるので、売掛先の信用は地に落ちます。

今後売掛先が振り出した手形は、割引を依頼しても断られるでしょう。

しかも、手形には償還請求権があるので、割引を依頼した利用者にも手形代金を買い戻す義務が発生します。

手形には不渡りリスクがあります。

割引依頼人にも買い戻し義務が有るので、取引先の経営状況は必ずチェックしておきましょう。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

手数料リスク

手形割引では、手数料が引かれた代金が入金されるので、額面を満額で受け取ることはできません。

手数料が高い割引業者を利用すると、返って資金繰りが悪化することもあります。

手数料は振出人や割引依頼人の信用力によっても上下します。

手形が複数枚ある場合は、信用力が高い手形を選ぶと手数料を抑えられますよ。

分割で調達できないリスク

手形割引は分割して資金調達できません。

金額が大きい手形を割引すると1度でたくさんの資金が手元に残りますが、本来の期日には入金がないことを考慮しないと資金繰りがさらに苦しくなります。

手形割引は分割できませんが、金額が小さな手形を割引することで、こまめに資金調達ができますよ。

ファクタリングと手形に関するよくある質問

ファクタリングと手形に関するよくある質問は以下です。

手形は廃止されますか?

手形取引は廃止に向かう動きが強くなっています。

政府は2026年をめどに紙の手形・小切手の電子化を目指しています。

三井住友銀行やみずほ銀行のメガバンクでは手形・小切手のサービスを徐々に廃止すると発表しました。

参考:日本経済新聞「紙の手形・小切手サービス、大手銀廃止へ 発行停止も議論」

紙の手形は将来的に電子化されるので、廃止されるでしょう。

ファクタリングと手形割引の違いは?

ファクタリングと手形割引の大きな違いは「償還請求権の有無」です。

ファクタリングには償還請求権がないので、売掛先が倒産しても利用者は支払い義務を負いません。

一方で手形割引には償還請求権があるため、売掛先が不渡りを起こした場合に利用者が手形代金を支払う義務があります。

売掛先に何かあった時はファクタリングの方が安心できますね。

ファクタリングの意味について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングをわかりやすく説明すると?

ファクタリングは手元の請求書を買い取ってもらうことで、本来の期日より早く資金を調達できる金融サービスです。

融資と混合されがちですが、ファクタリングは「金融債権の譲渡」なので、決算書の借入額も増えませんし、信用情報にも影響を与えません。

融資の審査が通らなかったとしても、ファクタリングでは通ることもあります。

資金調達のもう1つの手段としてファクタリングを検討してみてください。

以下の記事ではファクタリングについてさらに詳しく解説しています。

ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングはやばい?

ファクタリングは正当な資金調達手段であり違法性はありません。大手の銀行でもファクタリングサービスを展開しています。

ファクタリングは債権の譲渡にあたり、民法466条でも「債権は譲り渡すことができる」と定めています。

参考:国土交通省「譲渡制限特約について」

ファクタリングが「やばい」と言われるのは悪質な業者が多いからです。

ファクタリングの知識があれば悪質な業者に騙されずに済みますよ。

ファクタリングはやばい?について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの悪質な業者について知りたい方は、以下の記事も読んでみてください。

ファクタリングとでんさい割引の違い

でんさい割引は1度口座を作れば、取引先が増えてもその都度契約する必要がなく、スピーディに資金調達が可能です。

一方で、ファクタリングは新たな債権を資金化する度に審査が必要になります。

でんさい割引には手形同様に償還請求権があるので、万が一の時は割引の依頼人が支払い義務を負うことになります。

そのためファクタリングの方が安全性は高いです。

ファクタリングのでんさい(電子記録債権)について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの仕訳の方法は?

ファクタリングの仕訳は「買取型ファクタリング」と「保証型ファクタリング」で方法が異なります。

ファクタリングの仕訳について詳しく知りたい方は以下の記事を参考にしてください。

【まとめ】ファクタリングと手形割引の違いを理解してベストな資金調達を

この記事ではファクタリングと手形割引の違いについて解説しました。

両者の違いを一覧表にすると以下の通りです。

| ファクタリング | 手形割引 | |

|---|---|---|

| 現金化する対象 | 売掛金 | 約束手形 |

| 償還請求権 | 無し | 有り |

| 現金化するスピード | 最短即日 | 最短即日 |

| 弁済 | 売掛先からの入金 | 売掛先からの入金 |

| 手数料 | ファクタリング手数料 | 手形割引料 |

| 貸金業 | 該当しない | 該当する |

| 審査 | 売掛先を審査 | 売掛先と依頼人を審査 |

大きな違いは「償還請求権の有無」と「審査対象」です。

ファクタリングには償還請求権がなく、審査は売掛先の信用力を重視しているので、安全性が高く審査も通りやすいです。

新たな資金調達方法として、ぜひファクタリングを利用してみてください!

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!