あなたは以下のことでお悩みではないでしょうか?

- 「介護業界でもファクタリングを使える?」

- 「急に介護設備を導入することになり、資金繰りがピンチ」

- 「ファクタリングの手数料は高いと感じている」

介護報酬が入金されるまでには2ヶ月程度かかるので、資金繰りが心配な方も多いですよね。

この記事は銀行で融資経験がある筆者が介護報酬ファクタリングについて、メリット・デメリットを交えながら解説しています。

おすすめのファクタリング会社や手続きの流れも紹介していますので、参考にしてください。

ファクタリングでいつでも資金調達できるようにしておけば、急な出費にも備えることができます。

ぜひ、最後まで読み進めてください!

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

【基本知識】介護報酬ファクタリングとは?

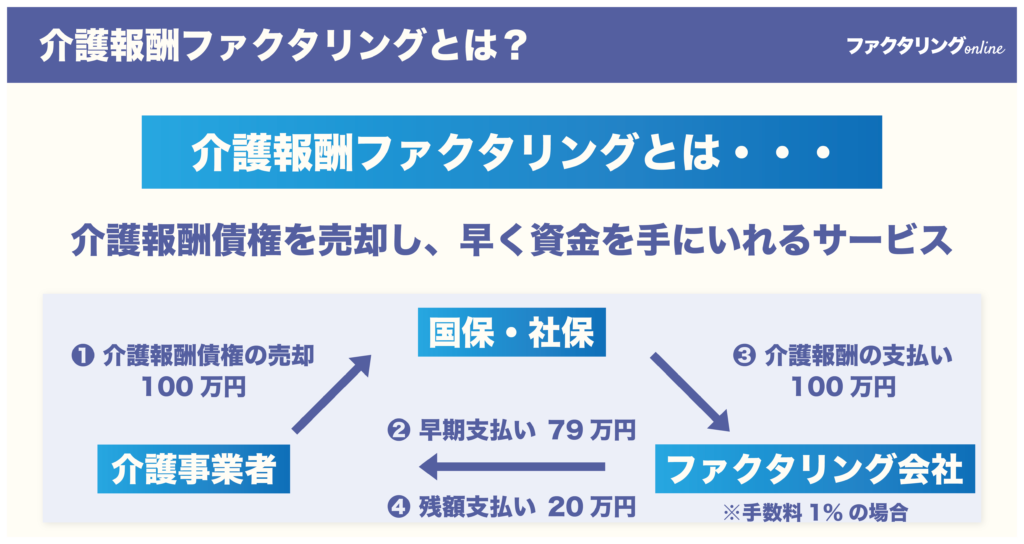

介護報酬ファクタリングは介護報酬債権を買い取ってもらうことで、早期に資金が手に入るサービスです。

介護報酬ファクタリングのほとんどが「3社間取引」を採用しています。

3社間取引とは

・介護事業者

・ファクタリング会社

・国保・社保

で契約する形態です。2社間と比べると手数料を抑えて利用できます。

3社間はファクタリングが売掛先に知られるデメリットがあります。

しかし、介護報酬ファクタリングは売掛先が国保・社保なので、知られたとしても問題ありません。

なぜ介護業界でファクタリングが必要なのか

介護業界は資金繰りが厳しい事業者が多いので、ファクタリングのニーズは高いです。

- 人材不足で採用コストが高止まり

- 価格転嫁が難しい

- 介護報酬の入金に時間がかかる

- 設備投資が必要

- 高齢化による競争激化

東京商工リサーチが行った調査によると、2022年の介護事業者の倒産件数は過去最多を記録しました。

参考:東京商工リサーチ「介護事業者」の倒産が過去最多 価格転嫁が難しく、大規模な連鎖倒産も発生」

新型コロナウィルスの影響は一服しましたが、円安による物価高や深刻な人手不足など、経営状況は依然厳しい状況でしょう。

ファクタリングを利用すれば資金繰りを安定させ、介護を必要としている人や従業員の生活を守ることができます。

【資金繰り改善のポイント】介護報酬ファクタリングのメリット

介護報酬ファクタリングのメリットは以下の6つです。

現金化までが早い

ファクタリングは国保・社保に介護報酬を請求してから、最短5営業日後には現金化が可能です。

通常は入金されるまで約2ヶ月かかります。

入金までに職員が辞めたり設備が故障すると、採用コストや設備投資が必要になるので、手元資金を確保しなければなりません。

もし、資金を用意できなければ、資金ショートを引き起こし経営が行き詰まるでしょう。

ファクタリングを利用すれば、最短5営業日で介護報酬を現金化できるので、資金ショートの心配が要りません。

以下のファクタリング会社では、申し込みから5営業日ほどで資金調達ができますよ。

急な出費が発生した場合には、現金化までスピーディなファクタリングがおすすめです。

手数料が安い

介護報酬ファクタリングは手数料が安く設定されています。

介護事業者の売掛先は倒産の可能性が極めて低い国保や社保だからです。

手数料には売掛先が倒産した時のリスクが費用として含まれ、リスクが低いほど、手数料は安くなります。

以下は介護報酬を扱うファクタリング会社と一般的なファクタリング会社の手数料を比較した表です。

| 介護報酬ファクタリング会社 | 一般的なファクタリング会社 |

|---|---|

カイポケ・・・0.8% 三菱HCキャピタル・・・0.2%〜 エヌエスパートナーズ・・・0.3〜0.8% アクリーティブ・・・0.25%〜 | ビートレーディング・・・2〜9% アクセルファクター・・・1〜8% 株式会社No. 1・・・1%〜 ベストファクター・・・2%〜 |

介護報酬債権は回収できる可能性が高いので、0%台前半の手数料も珍しくありません。

費用を抑えて資金調達できますね。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

審査に通りやすい

介護報酬ファクタリングは決算が赤字・債務超過でも審査に通りやすいです。

ファクタリングの審査では売掛先の信用力を重視するので、介護事業者の業況が悪くても、さほど影響がありません。

返済資金は売掛先である国保・社保が支払うので、売掛先の信用力が1番大切というわけです。

融資の返済資金は介護事業者のキャッシュから用意する必要があります。

赤字・債務超過だと返済できないと判断され、審査に落とされるでしょう。

融資の場合、審査に通ったとしても以下の条件がつくことがあります。

・金利が高い

・保証人や担保を要求される

・保証会社を使わされる

悪条件の融資は経営をさらに悪化させる原因にもなります。

その点、ファクタリングは審査に通りやすく、決算に不安がある事業者でも好条件で利用できますよ。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

保証人が不要

介護報酬ファクタリングでは保証人が不要です。

ファクタリングは介護事業者に弁済する義務がなく、保証人を設定する意味がありません。

融資の場合、代表者に連帯保証人になってもらう必要があります。

連帯保証人になることで、銀行に対する信用力が強化されますが、万が一の時は全額を保証人が負担するリスクも覚悟しなければなりません。

ファクタリングは保証人が不要なので、代表者に負担をかけることなく資金調達できます。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

借入負債にならない

介護報酬ファクタリングは借入負債にならないので、信用情報に影響を与えません。

ファクタリングは「介護報酬債権の売却」にあたるので、お金を借りているわけではありません。

決算書の負債も増えないので、銀行の審査への影響が少ないです。

負債が増えると融資の審査に少なからず影響が出ます。銀行からの評価を下げたくない人はファクタリングを利用するといいでしょう。

ただ融資に影響がないからといって、過度に利用すると資金繰りはさらに悪化します。

ファクタリングは将来受け取るお金の前借りなので、資金繰りの根本的な解決にはなりません。

ファクタリングと融資を上手く使い分けることが資金繰りのコツです。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

資金利用の制約が少ない

介護報酬ファクタリングは資金の使い道が自由です。人件費や設備費など、何に使っても問題ありません

ファクタリングは以下の資金需要に活用できます。

・職員を雇う採用コスト

・設備投資

・新規事業所の開業資金

・利用者が減った時の運転資金

設備資金を融資で借りると、お金を何に使ったのかを銀行に証明しなければなりません。

つまり自由にお金使えないのです。

お金の使い道に制限があると、手元資金としてプールしておくこともできません。

ファクタリングは介護事業の範囲なら何に使ってもいいので、自由度が高い調達手段です。

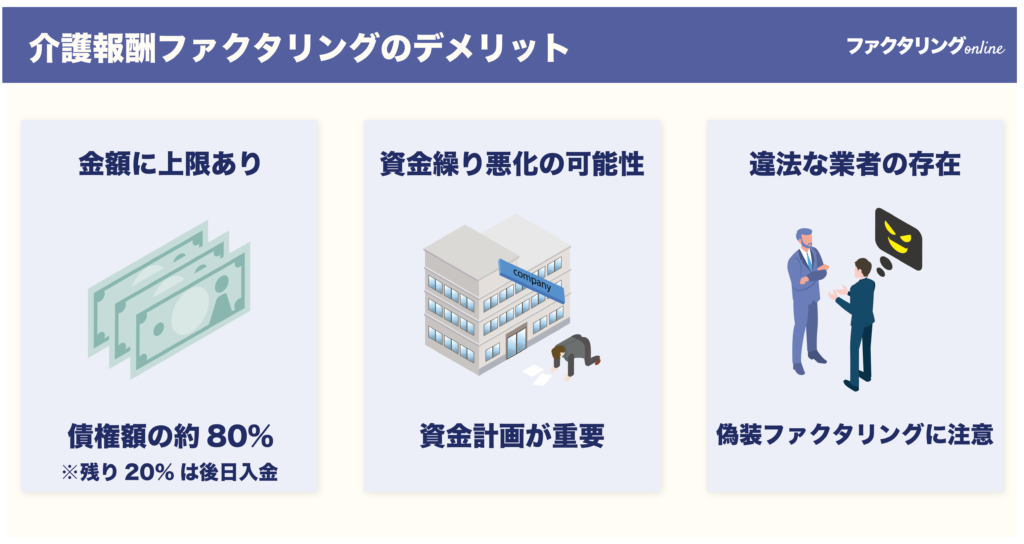

介護報酬ファクタリングのデメリット

介護報酬ファクタリングには以下3つのデメリットがあります。

金額には上限がある

ファクタリングは債権を買い取る性質上、介護報酬以上の金額を調達できません。

さらに介護報酬ファクタリングには掛目があるので、債権額の80%ほどの金額しか調達できない仕組みになっています。

仮に1,000万円の債権があっても、現金化できるのは800万円ほど。

介護報酬以上のまとまった資金が必要な場合には、融資など別の資金調達手段も併用しましょう。

融資であれば、返済期間3〜5年の長期資金を借りれますよ。

担保にする資産があれば、さらに大きな金額を調達できるかもしれません。

ただ費用を抑えたいなら、保証人無しで0%台の手数料が魅力的な介護報酬ファクタリングがおすすめです。

資金繰り悪化の可能性

介護報酬ファクタリングを利用することで、資金繰りが悪化することもあります。

債権を早期に現金化しているので、当初の期日に入金がないからです。

資金計画がないと、毎回ファクタリングを利用しないとお金が回らなくなり、自立した経営ができなくなります。

ファクタリング会社の中には経営のアドバイスを実施しているところもあるので、資金繰りの立て直しに自信がない方は相談してみてください。

ファクタリングは「諸刃の剣」ですが、資金計画を立てて利用すれば、強力な味方になりますよ。

違法なファクタリング業者の存在

ファクタリングは登録や免許が必要ないので、法外な手数料を要求してくる違法業者が多いです。

金融庁も違法なファクタリング業者に関する注意喚起をしています。

参考:金融庁「ファクタリングの利用に関する注意喚起」

実際の事例を以下でご紹介します。

ファクタリングを装って、売掛債権を担保とした貸付をする違法行為

契約書にはファクタリングである旨の記載がなく、売掛債権が回収不能になった時に買い戻しを求められると記載されている。

ファクタリングで売掛債権に担保を設定したり、買い戻しを要求することはあり得ません。

違法なファクタリングですので、すぐに取引を中止しましょう。

騙されないためにもファクタリングに関する理解を深めましょう。

違法なファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

介護報酬ファクタリングをおすすめする事業

介護報酬ファクタリングが必要な3つのシチュエーションを紹介します。

・キャッシュフローの改善が必要な場合

・黒字倒産の可能性がある場合

・金融機関からの融資が難しい場合

キャッシュフローの改善が必要な場合

介護報酬を最短5営業日で現金化できるファクタリングには、キャッシュフローを即時に改善させる効果があります。

特に以下のようなケースで有効です。

事業拡大に伴い、人件費や設備の修繕などの先行費用が増えてきて、手元資金が尽きる不安を抱えながら事業を運営している。

そこで介護報酬ファクタリングを利用して、2ヶ月先の介護報酬を早期に現金化することで手元資金に余裕ができた。

先行費用の支払いにファクタリングを利用すれば、手元資金に余裕を持った経営ができます。

黒字倒産の可能性がある場合

事業が好調にも関わらず倒産することを黒字倒産と言いますが、こういった場面でもファクタリングは有効です。

事業が堅調な場合、売上の増加に対して費用も増えます。

先行する費用に対して資金を用意しなければいけません。

以下は黒字倒産の危険がある時にファクタリングを利用した事例です。

デイサービスを新規に立ち上げ半年が経ち業績は堅調だが、介護報酬の入金が2ヶ月後なので売上があるのに資金が足りないジレンマに悩んでいた。

そこでファクタリングを利用することで、早期に資金が手に入り、なんとか黒字倒産を免れることができた。

事業が堅調な時ほど、設備を拡大したり人員を増やす必要があるので、資金はショートしがちです。

そんな時こそファクタリングを活用して資金難から脱出しましょう。

金融機関からの融資が難しい場合

以下のようなケースでは、銀行からの融資を受けるのは難しいので、ファクタリングがおすすめです。

・税金の滞納がある

・決算が赤字

・銀行で融資を受けたばかり

・1週間以内に資金が欲しい

繰り返しになりますが、ファクタリングの審査は売掛先の信用力を重視しています。

特に介護事業者は売掛先が国保・社保なので、他のファクタリングより審査に通りやすいです。

銀行に融資を断られても諦めず、ファクタリングを検討してみてください。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

【比較表】介護業界が使えるファクタリング会社

介護報酬ファクタリングを行う3社を比較しました。

| リコーリース | カイポケ | 三菱HCキャピタル | |

|---|---|---|---|

| 手数料 | 非公開 | 最大0.8% | 0.2%〜 |

| 現金化までのスピード | 最短5営業日 | 5営業日以内 | 最短5営業日 |

| 買取額の上限 | 非公開 | 非公開 | 介護報酬1〜2ヶ月分 |

| 掛目 | 80% | 80% | 80% |

| 保証人・担保 | 不要 | 不要 | 不要 |

| 必要書類 | 非公開 | ・ファクタリング契約書 ・早期入金サービス申込書 ・債権譲渡通知書 ・登記簿謄本(履歴事項全部証明書) ・印鑑証明書(発行から2ヶ月以内の原本) | ・各種報酬請求書 ・各種支払決定額通知書 ・事業所の指定通知書 ・印鑑証明書 ・履歴事項全部証明書 |

| 公式サイト | 詳細はこちら | 詳細はこちら | 詳細はこちら |

以下で詳細を説明します。

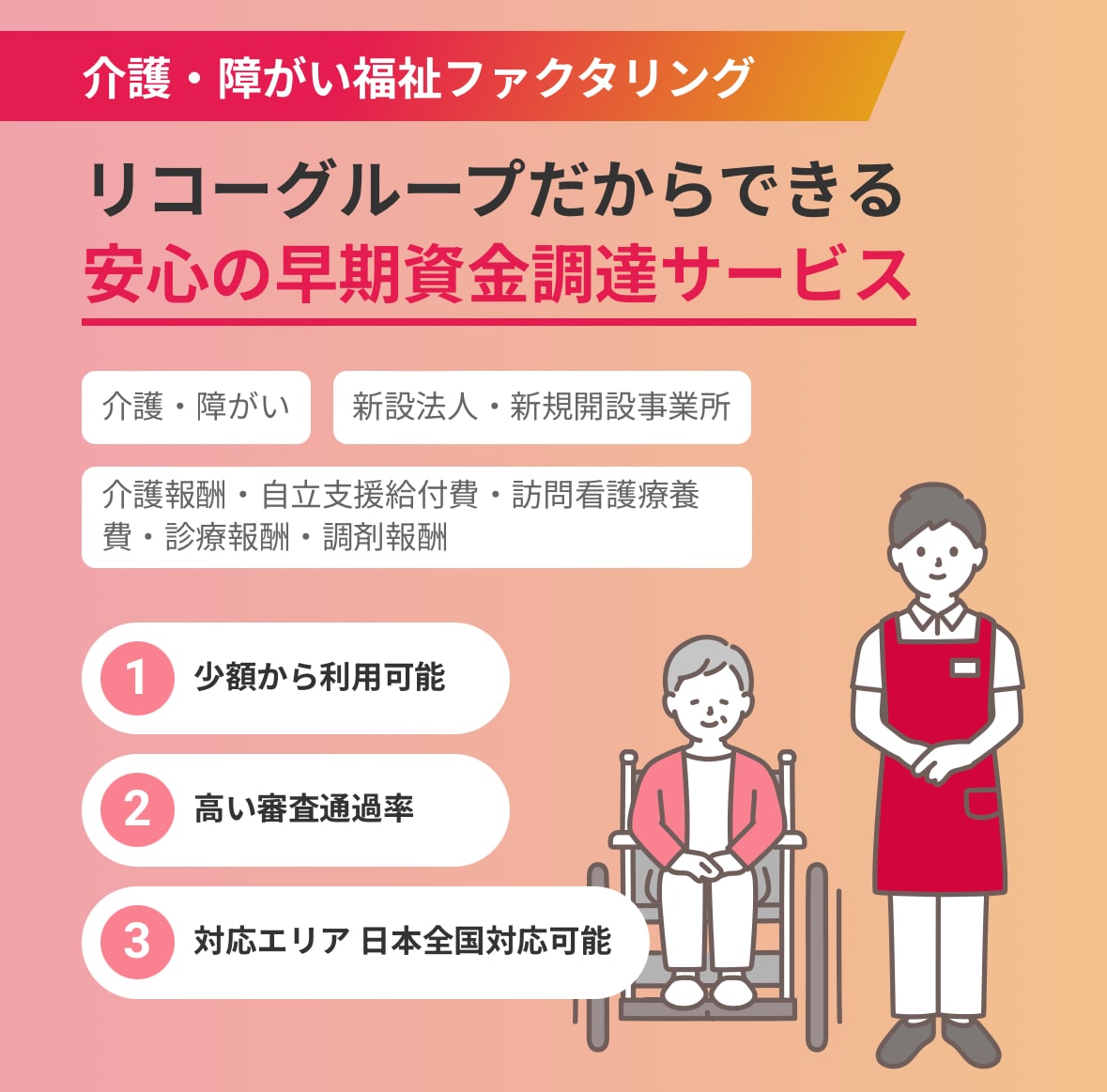

リコーリース

| 手数料 | 非公開 |

|---|---|

| 現金化までのスピード | 最短5営業日 |

| 買取額の上限 | 非公開 |

| 掛目 | 80% |

| 保証人・担保 | 不要 |

| 必要書類 | 非公開 |

| 公式サイト | 詳細はこちら |

リコーリースは東証プライム上場企業なので、信頼度はピカイチです。

上場企業の規模を活かし、以下の豊富なサービスを提供しています。

・介護報酬債権

・自立支援給付費債権

・訪問看護療養費債権

・診療・調剤報酬債権

新規利用でも介護報酬2ヶ月分のファクタリングができるので、まとまった資金需要にも柔軟に対応してくれます。

最短5営業日で入金されるので、スピーディな資金調達ができますよ。

・信頼できるファクタリング会社にしたい

・すぐに資金がほしい

・費用を抑えて利用したい

そんな方におすすめのファクタリング会社です。

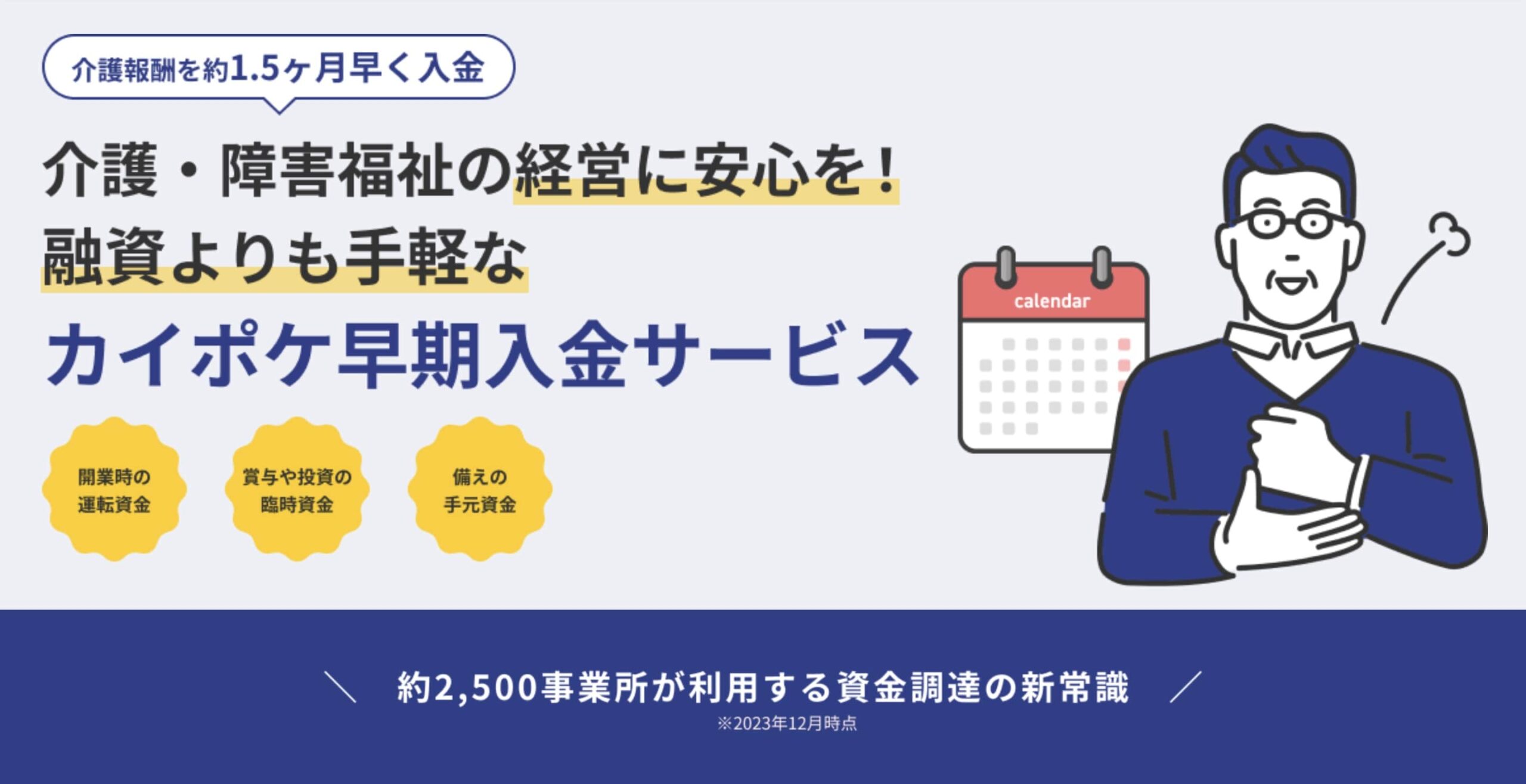

カイポケ

| 手数料 | 最大0.8% |

|---|---|

| 現金化までのスピード | 5営業日以内 |

| 買取額の上限 | 非公開 |

| 掛目 | 80% |

| 保証人・担保 | 不要 |

| 必要書類 | ・ファクタリング契約書 ・早期入金サービス申込書 ・債権譲渡通知書 ・登記簿謄本(履歴事項全部証明書) ・印鑑証明書(発行から2ヶ月以内の原本) |

| 公式サイト | 詳細はこちら |

カイポケの最大の特徴は手数料が0.8%以下で利用できる点です。

その他、

・解約料

・更新料

・審査料

など無駄な費用が一切かかりません。

提出書類が少なく、申込から最短5営業日で入金される点も嬉しいですね。

親会社も東証プライムに上場する(株)エス・エム・エスなので、信用度も申し分ないです。

・無駄な費用は払いたくない

・信頼できる会社と取引したい

・膨大な書類提出はうんざり

そんな方におすすめなファクタリング会社です。

三菱HCキャピタル

| 手数料 | 0.2%〜 |

|---|---|

| 現金化までのスピード | 最短5営業日 |

| 買取額の上限 | 介護報酬1〜2ヶ月分 |

| 掛目 | 80% |

| 保証人・担保 | 不要 |

| 必要書類 | ・各種報酬請求書 ・各種支払決定額通知書 ・事業所の指定通知書 ・印鑑証明書 ・履歴事項全部証明書 |

| 公式サイト | 詳細はこちら |

三菱HCキャピタルは三菱商事や三菱UFJ銀行の出資を受けながらも、単独で上場しているリース最大手の企業です。

業界最低水準の0.2%〜の手数料で利用できます。

三菱グループだからできることですね。

また、全国どこでも非対面で利用可能です。

・電子メール

・電話

・郵送

で手続きが完結するので、多忙な方でも利用しやすいでしょう。

数百万円〜数億円の幅広い債権に対応できるので、事業規模を問わずに買取りをしてくれます。

・手数料が1番安いところにしたい

・多忙で店舗に行く時間がない

・大規模な売掛債権を抱えている

そんな方は三菱HCキャピタルがおすすめです。

介護報酬ファクタリングの契約時の必要書類

- 介護報酬債権請求書

- 介護給付費支払決定通知書の写し

- 決算書または確定申告書の写し

- 試算表

- 印鑑証明書

- 登記簿謄本

介護報酬債権請求書は各国保連のホームページで入手可能です。

請求書を送付してしばらくすると、介護給付費支払決定通知書が送付されます。

ファクタリングの審査では両方もしくはどちらか一方が必要です。

決算書または確定申告書は写しでいいので、3期分用意しておくと安心ですね。

もし手元にない場合は、担当の税理士に聞いてみましょう。決算が終わったばかりだと、税理士の手元にある可能性があります。

新規で事業を立ち上げたばかりの場合は、試算表などの直近の経営状態がわかるエビデンスが必要です。

印鑑証明書と登記簿謄本は各自治体の法務局で入手できます。

必要書類はファクタリング会社によって異なり、追加で提出を求められることもあります。

介護報酬ファクタリングサービス契約の流れ

- 債権譲渡契約

- 保険給付費請求

- 買取金額支払い

- 保険給付費支払い

- 残金支払い

ファクタリング会社と債権を譲渡する契約を行うことで、介護報酬の買取が可能です。

買取り金額は債権の80%ほどで、残額は最後に精算されます。

問い合わせ

まずはファクタリング会社へ問合せをしてみましょう。

Webまたは電話からできます。

ファクタリングの利用が初めての場合は不安なことも多いと思うので、初めのうちに解消しておきましょう。

まだファクタリング会社が決まっていない場合は、複数の会社に問い合わせしても問題ありません。

必要書類提出

問い合わせの時に必要書類の案内がされます。

一般的には以下の書類を用意することが多いです。

- 介護報酬債権請求書

- 介護給付費支払決定通知書の写し

- 決算書または確定申告書の写し

- 試算表

- 印鑑証明書

- 登記簿謄本

提出書類はファクタリング会社または、介護事業者によって異なります。追加で提出を求められた場合は、快く対応しましょう。

審査

提出書類に基づいて審査を行います。

ファクタリングの審査は、「債権が架空のものではないか」「売掛先(国保連)が代金を支払ってくれるか」などあらゆる視点から判断されます。

契約

契約は非対面で郵送またはオンラインで行われることが多いです。

契約の内容は隅から隅まで確認しましょう。

悪徳なファクタリング会社は契約書に重要なことが書いていなかったり、虚偽の記載をしていることがあります。

最後の砦だと思って契約内容をよく確認することが大切です。不明点などはここで解決しておきましょう。

ファクタリングのオンラインについて詳しく知りたい方は以下の記事を参考にしてください。

入金

ファクタリング会社によって異なりますが、審査から最短5営業日ほどで入金されます。

ファクタリングには掛目があるので、買取金額は請求額の80%ほどです。

そこからさらに手数料を差し引いた金額が振り込まれ、残額は国保連からファクタリング会社を経由して、後日支払われます。

弁済

弁済は国保連からファクタリング会社へ直接行われるので、介護事業者が何か手続きをする必要はありません。

何らかの理由で国保連が支払いができない場合でも、介護事業者に弁済義務はないので安心してください。

ファクタリングは融資と違い償還請求権がないので、極めてリスクが低い資金調達方法と言えるでしょう。

介護報酬ファクタリングに関するよくある質問

介護報酬ファクタリングと医療ファクタリングの違いは?

どちらもファクタリング会社が債権を買い取る点で違いはありませんが、債権の種類に違いがあります。

介護報酬ファクタリングは介護報酬債権を、医療報酬ファクタリングは診療報酬を買い取り対象としています。

手数料率や入金スピードに違いはありません。

場合によっては介護も医療もまとめて「医療ファクタリング」と呼ぶこともあります。

医療・診療報酬ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

リコーリースのファクタリングの手数料は?

リコーリースは手数料を開示しておらず、個々の審査によって決まります。

詳細はリコーリースへ問い合わせしてみましょう。

【まとめ】介護報酬ファクタリングで安定した資金調達を

この記事では介護報酬ファクタリングについて解説しました。

資金繰りが厳しい介護業界ですが、ファクタリングを利用することで以下5つのメリットがあります。

特に以下3つのファクタリング会社は信用度が高いので、安心して取引ができますよ。

・リコーリース

・カイポケ

・三菱HCキャピタル

ぜひ、介護報酬ファクタリングで資金繰りに悩む日々から卒業しましょう。

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!