給与債権を買い取る「給料ファクタリング」は違法とされています。

しかし、次の給料まで資金が持たないと生活や様々な支払いができなくなってしまうでしょう。

「次の給料日までに資金が持たない」

「給料を前借りする個人給与ファクタリングは違法なの?」

この記事では、個人給料ファクタリングの危険性や違法性を解説しながら、正しく安全に資金難を乗り越える方法をお伝えします。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

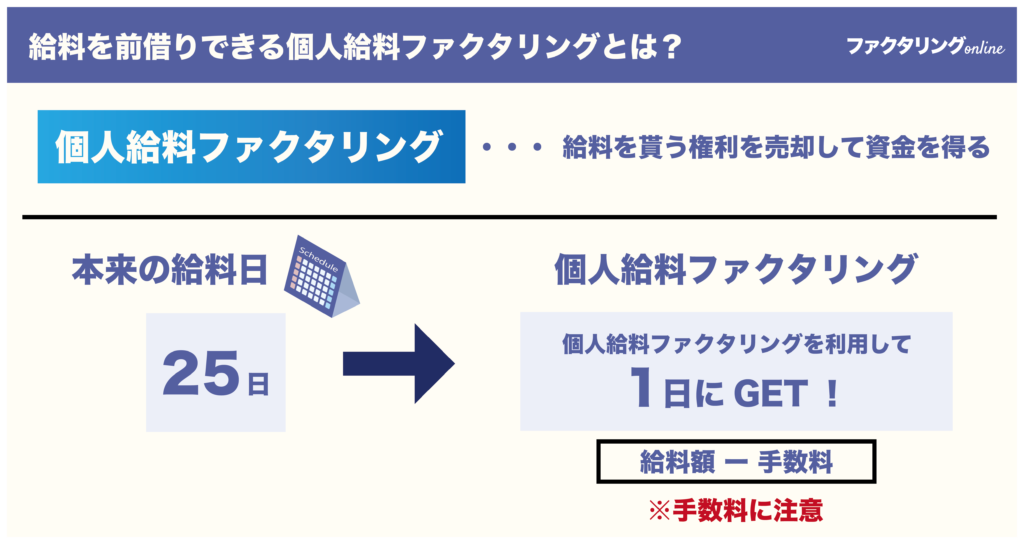

給料を前借りできる個人給料ファクタリングとは?

個人給与ファクタリングとは給料を貰う権利を売却することで資金を得るサービスです。

通常のファクタリングは事業で発生した売掛債権を売却して資金を得ますが、個人給料ファクタリングでは給料債権を買取対象としています。

個人給料ファクタリングを利用することで給料日前に資金を調達できるので、急な支払いが発生した時に、給料日までのつなぎの資金として利用できます。

勤めている会社に通知されないので使いやすいサービスですが、手数料が引かれるので、本来受け取る給料よりも手取り額が少なくなる点に注意が必要です。

個人給料ファクタリングの仕組み

個人給料ファクタリングは利用者とファクタリング会社の2者で取引を行います。

給料を貰う権利を担保に資金を融通してもらう仕組みです。

契約通りに返済すれば、ファクタリングを利用した旨は勤務先に通知されません。

取引の流れは以下の通りです。

ファクタリング会社はあなたの信用情報を元に審査を行います。

売却した瞬間に給料を受け取る権利はファクタリング会社に移ります。

ファクタリング会社は買取代金から手数料を差し引いた金額を利用者の口座に振り込みます。

勤め先から給料が支払われたらファクタリング会社へ代金を返済します。

労働基準法の決まりによって、勤め先からファクタリング会社へ支払いができないので、利用者が返済手続きを行います。

個人給料ファクタリングは金融庁が注意喚起している

ファクタリングの仕組み自体に違法性はありませんが、事業者向けではなく個人向けにサービスを行う場合は貸金業の登録が必要です。

貸金業の登録をしていない業者はヤミ金業者ですので、利用しないようにしましょう。

個人給料ファクタリングと称して利用者から高額な手数料を騙し取る事例が発生しており、金融庁が注意喚起しています。

「給与ファクタリング」などと称して、業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うことは、貸金業に該当します。

引用元:金融庁「ファクタリングの利用に関する注意喚起」

貸金業登録を受けていないヤミ金融業者により、年率換算すると数百~千数百%になる手数料を支払わされたり、大声での恫喝や勤務先への連絡といった私生活の平穏を害するような悪質な取立ての被害を受けたりする危険性があります。

ファクタリングの闇金について詳しく知りたい方は以下の記事を参考にしてください。

実際に給与ファクタリングが違法になった事例

給料ファクタリングで違法な手数料の支払いを求めた業者が、利用者に全額を返還する判決を下された事例を紹介します。

給料ファクタリングは貸金業なので、年利20%を超える手数料を請求してはいけません。

貸金業の登録をせずに高額な手数料で給料ファクタリングを行う行為は違法ですので覚えておきましょう。

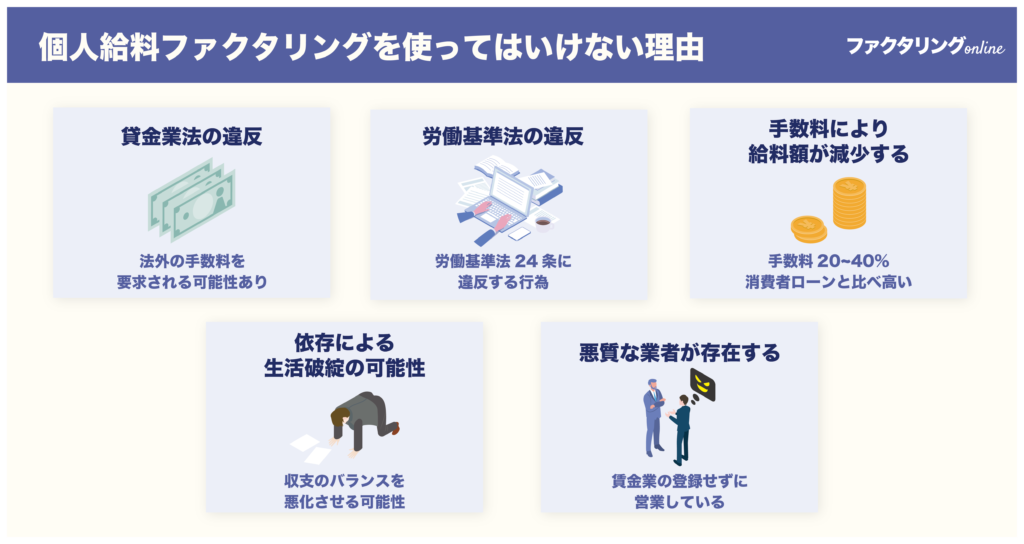

個人給料ファクタリングを使ってはいけない理由

個人給料ファクタリングは怪しい会社が多く、利用するメリットがありません。

理由は以下の5つです。

- 貸金業法の違反

- 労働基準法の違反

- 手数料により給料額が減少する

- 依存による生活破綻の可能性

- 悪質な業者が存在する

貸金業法の違反

貸金業の登録をせずに個人給料ファクタリングを行う業者は貸金業法を違反しているので、法外な手数料を要求される可能性があります。

一般的なファクタリングはビジネスの現場で起こる「債権の譲渡」なので、貸金業の登録が不要です。

通常のファクタリングは回収リスクも含めて権利を譲渡します。

そのため債務者が倒産した場合は、ファクタリング会社が債務者に対して請求を行うので、利用者は何ら責任を負いません。

一方で、個人給料ファクタリングはファクタリング会社と利用者の間でお金を貸し借りする行為と変わらないのです。

個人給料ファクタリングは厳密にはファクタリングではなく、貸付にあたるので、貸金業の登録が必要です。

貸金業法では年利20%を超える金利は違法とされています。

法外な手数料を要求してくる違法業者に注意しましょう。

労働基準法の違反

個人給料ファクタリングは労働基準法第24条に違反する行為です。

労働基準法24条で「賃金は、通貨で、直接労働者に、その全額を支払わなければならない。」と規定しています。

参照:e-GOV法令検索 労働基準法第24条

ファクタリング会社へ給料債権を譲渡すると、実質的に勤務先がファクタリング会社へ給料を支払うことになるので、労働基準法24条と照らしても違法であるとわかるでしょう。

代金が利用者を経由したとしても違法です。

給料は労働者に直接支払わなければならない以上、売却して資金化することができません。

資金が足りないのであれば、個人ファクタリングではなくこちらで解説している安心安全な方法を検討しましょう。

手数料により給料額が減少する

個人給料ファクタリングの手数料相場は20〜40%なので、消費者ローンなどと比べるとかなり高いです。

例えば、給料が30万円・手数料が30%の場合、手数料として9万円も支払う必要があります。結果として、本来であれば30万円だった給料が21万円しか受け取れないことになってしまいます。

個人給料ファクタリングは貸金業に該当するため、年利20%以上の手数料は違法ですが、年利100%を超える手数料を要求されることも珍しくありません。

その場合、手取り額が激減してしまうでしょう。

買取資金は手数料が差し引かれて口座に入金されます。

手数料を支払うことで本来もらえる給料よりも少ない資金で生活することになり、生活がさらに困窮します。

次回も給料日前に資金が尽きる可能性が高く、個人給料ファクタリングがないと生活が成り立たなくなるでしょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

依存による生活破綻の可能性

個人給料ファクタリングは将来受け取る給料を簡単に資金化できますが、依存性が高く、生活を破綻させる恐れがあります。

良い面だけを見れば、給料日に全額を使いきっても、個人給料ファクタリングを使えば、来月の給料をすぐに前借りできるわけです。

しかし、来月には給料の全額を返済しないといけないので、繰り返し個人給料ファクタリングを利用しないと生活できなくなってしまいます。

個人給料ファクタリングは収支のバランスを悪化させ、生活を破綻させる危険性があります。

手数料も高いので、ファクタリング会社に手数料を支払うために働いているようなものです。

悪質な業者が存在する

個人給料ファクタリングは、緊急でお金に困っている個人を対象にしているため、残念ながら悪質な業者が多いです。

利用者本人にも焦りがあるため冷静な判断ができず、年100%を超える手数料を要求されることもあります。

個人給料ファクタリングは貸金業に該当することから、本来は利息制限法によって年20%を超える手数料を要求することができません。

また貸金業の登録も必要となりますが、悪質な業者は貸金業の登録をせずに営業をしています。

悪質な業者だと気付かずに手続きを進めてしまうと、後で引き返そうと思っても脅迫や取り立てをされる可能性もあるでしょう。

悪質な業者については金融庁も注意喚起をしています。

参照:金融庁「ファクタリングの利用に関する注意喚起」

焦る気持ちもあると思いますが、利用前にしっかり知識を身につけて、自分の身は自分で守れるようにしましょう。

ファクタリングの違法について詳しく知りたい方は以下の記事を参考にしてください。

悪質ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

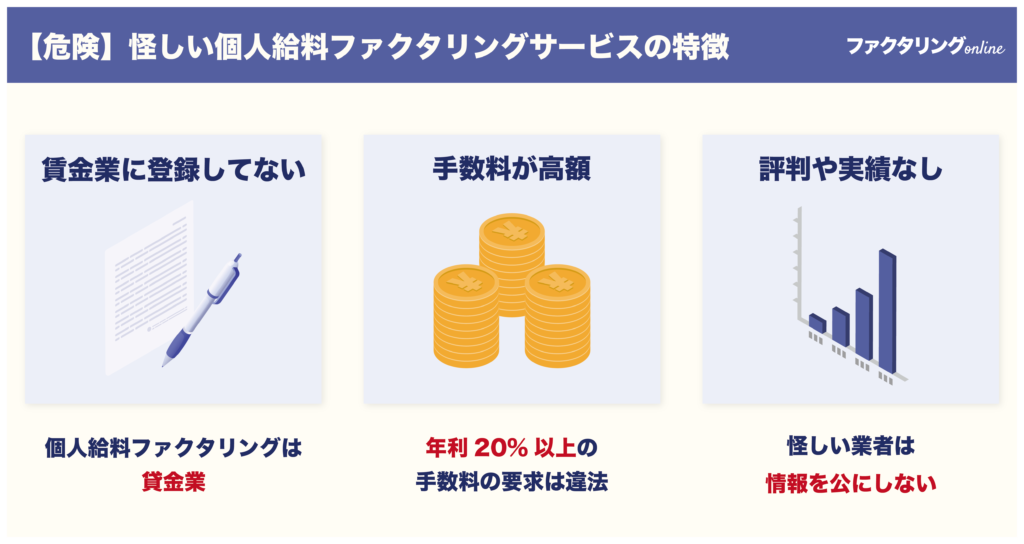

【危険】怪しい個人給料ファクタリングサービスの特徴

怪しい個人給料ファクタリングサービスには以下3つの特徴があります。

- 貸金業に登録していない

- 手数料が高額

- 評判や実績がない

貸金業に登録していない

個人給料ファクタリングは貸金業に該当するため、貸金業の登録をしなければ営業することができません。

名称に「ファクタリング」と入っていても、実際は貸金業に該当します。

金融庁も給料ファクタリングを行う業者には注意するよう呼びかけています。

「給与ファクタリング」などと称して、業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うことは、貸金業に該当します。

引用:金融庁「ファクタリングの利用に関する注意喚起」

貸金業に登録している事業者は以下のサイトで調べられます。

手数料が高額

個人給料ファクタリングを行っている業者は法外な手数料を要求してくることがあります。

「七福神」を名乗るファクタリング会社が、個人ファクタリングとして年利250%を超える手数料を要求していた事例もあり、利用すれば生活が破綻するでしょう。

繰り返しになりますが、個人給料ファクタリングは貸金業にあたるので、年利20%以上の手数料を要求することは許されません。

事業性のファクタリングの手数料が最低1%から利用できることを考えると、数百%の手数料は明らかに不自然です。

評判や実績がない

個人給料ファクタリングを行う業者は評判や実績を明らかにしていないので、情報を調べることができません。

実際に「個人給料ファクタリング」と調べても該当するきちんとした業者は1つも出てきません。

もし、たまたま見つけたとしても以下の特徴があった場合は違法業者の可能性が高いです。

- サービス運営歴が短い

- 会社情報や連絡先が掲載されていない

- 会社の実態がわからない

上記の特徴があった場合は、怪しい業者かもしれないと考えて注意しましょう。

個人給与ファクタリングでトラブルにあった時の相談先

個人給料ファクタリングに関して困ったことがあれば以下4つの機関に相談してみましょう。

- 金融庁の金融サービス利用者相談室

- 多重債務相談窓口連絡先

- 消費生活センターの消費生活相談窓口

- 警察

金融庁の金融サービス利用者相談室

金融庁は国民向けに「金融サービス利用者相談室」を設置しています。

これは金融サービスで困った時に相談に乗ってくれる相談窓口です。

利用者と金融機関(闇金業者など)のトラブルについて話を受け付けた上で、他の機関を紹介したり、アドバイスをしてくれます。

基本的には平日の10時〜17時の時間に電話での回答になり、メールや文書での回答はできません。

相談者が明らかに詐欺に遭っている場合には、同意がない場合でも警察や金融機関に情報提供される場合があるようです。

金融サービス利用者相談室の概要は以下の通りです。

| 電話番号 | 0570-016811 (IP電話からは03-5251-6811) |

|---|---|

| 利用可能時間 | 平日10時00分〜17時00分 |

| Webサイトの受付窓口 | https://www.fsa.go.jp/opinion/ |

個人給料ファクタリングを利用する前でも不安なことは一度相談してみましょう。

よくある手口や被害の多いサービス名などを教えてもらえる可能性もあります。

多重債務相談窓口連絡先

多重債務相談窓口連絡先は闇金業者や、多重債務の悩みを相談を受け付けている財務局直轄の機関です。

個人給料ファクタリング業者の対応に苦慮してる場合には相談してみましょう。

相談窓口は市区町村ごとに分かれており、問い合わせ先も異なるので以下のサイトからお住まいの自治体を探してみましょう。

消費生活センターの消費生活相談窓口

消費生活センターの消費生活相談窓口では、専門の相談員が消費生活に関する苦情や問い合わせを受け付けています。

もちろん、個人給料ファクタリングに関する相談も受け付けています。

実際に消費生活センターでは闇金業者による被害相談が寄せられています。

参考:国民生活センター「給与のファクタリング取引と称するヤミ金に注意!-高額な手数料や強引な取り立ての相談が寄せられています-」

問い合わせは消費者ホットラインの「♯188」にかけるか、窓口に直接お問い合わせも可能です。

相談するにあたっては、以下のことを聞かれます。

- 氏名

- 住所

- 電話番号

- 性別

- 年齢

- 職業

消費者ホットラインの他に各地の消費生活センターで直接相談することもできます。

警察

個人給料ファクタリング業者から脅されているなど、明らかに事件性がある場合には警察に相談しましょう。

闇金業者による脅迫や暴力を受けている場合には、警察に相談したほうが解決が早いです。

相談する時は被害にあったことがわかる証拠を用意しておきましょう。

事件性がある場合には「#110」でも構いませんが、相談レベルの内容なら110番の前に#9をつけて「#9110」にかけてください。

警視庁の総合相談センターに繋がります。

警察は民事に関するトラブルに関しては動いてくれないこともあるので、その時は他の機関に相談するのがおすすめです。

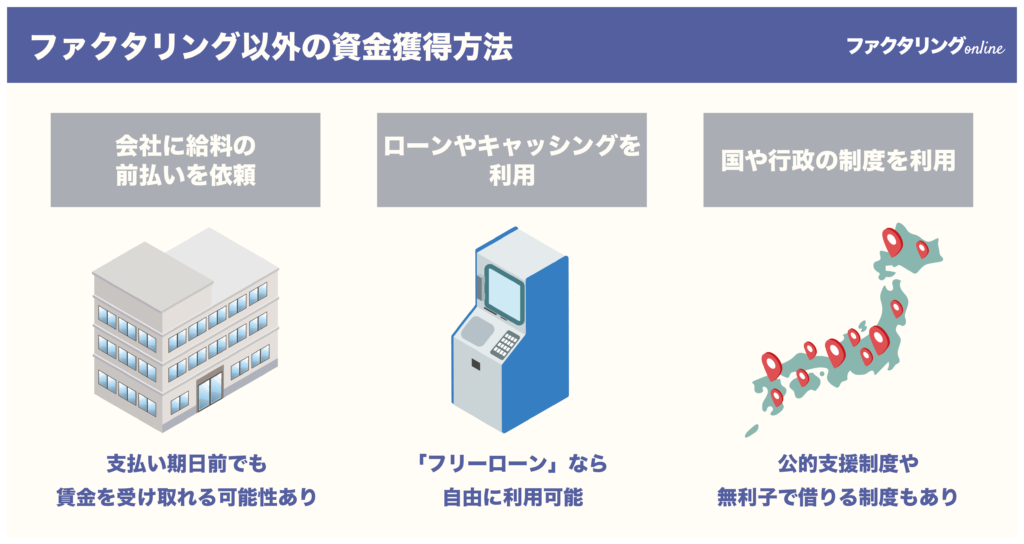

ファクタリング以外の安心安全な資金獲得方法

次の給料日までに資金が尽きそうな場合には、給料ファクタリングではなく、安全安心な以下の方法を検討しましょう。

- 会社に給料の前払いを依頼

- ローンやキャッシングを利用

- 国や行政の制度を利用

急ぎで資金が欲しい時は勤務する会社に申し出れば、給料の前借りができるかもしれません。

会社の就業規則や福利厚生によって対応は異なりますが、事情を話せば手数料もなく早めに給料を振り込んでもらえる可能性もあります。

実際に、法律でも給料の前払いについて言及があります。

使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

引用:労働基準法 第二十五条 | e-Gov法令検索

その他、金利は掛かってしまいますが、ローンやキャッシングを利用する手も有効です。

資金使途を限定しない「フリーローン」なら借りたお金を自由に使えます。

国からお金を借りることができる「公的支援制度」も選択肢に入れておくといいでしょう。

審査によって対象者は限定されますが、無利子で借りれる制度もあります。

事業資金なら個人でもファクタリングを利用できる

給料債権を使ったファクタリングは違法性が高いですが、事業資金なら個人でもファクタリングを利用できます。

個人事業主やフリーランスで事業として発生した売掛債権があれば、ファクタリング会社に買取依頼をすることで期日前に資金化が可能です。

売掛先が個人事業主やフリーランスの場合は買取りが難しいですが、法人に対する債権で信用力が高いものであれば、審査に通る確率は高いです。

個人でファクタリングを利用すると以下5つのメリットがあります。

- 保証人・担保なしで利用できる

- 最短即日で資金調達できる

- 売掛金回収リスクを回避できる

- 信用情報の影響を受けない

- 売掛先にバレずに済む

ファクタリングは融資と違って、保証人や担保がなくても、早ければその日のうちに資金調達できます。

資金繰りが改善するだけでなく、回収リスクをファクタリング会社が全て負うのでリスク回避の手段としてもファクタリングは有効です。

借入が多かったり、税金の滞納がある場合でも審査に通る可能性は十分あるので、信用情報を理由に融資を断られた方でも利用しやすいでしょう。

利用者とファクタリング会社のみで契約を行う「2者間ファクタリング」なら売掛先に知られることなく利用ができます。ただし、個人給料ファクタリングのように私的な利用はできないのでご注意ください。

個人事業主が利用できるファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

個人給料のファクタリングに関するよくある質問

個人給料のファクタリングに関するよくある質問は以下です。

個人給料ファクタリングの七福神の評価は?

個人給料ファクタリングを利用できるサービスとして「七福神」がありますが、現在は廃業しています。

七福神は法外な手数料を利用者に要求したとして訴訟を起こされた経緯があります。

廃業の原因は不明ですが、少なくとも違法業者であることは間違いありません。

個人給料ファクタリングをLINEで完結できる?

LINE完結できると謳っている個人給料ファクタリングはあります。

しかし、給料債権をファクタリングする業者は違法行為を行っている可能性が高いので、利用しないようにしましょう。

個人給料ファクタリングで10万円の手数料は?

業者によっては年利数百%の手数料を要求してくる可能性があります。

例えば10万円の給料ファクタリングを利用し、手数料が30%だとします。

すると、手数料だけで3万円を支払うことになり、手元には7万円しか残りません。

個人給料ファクタリングは即日で現金化可能?

「即日現金化可能」と謳っているものもありますが、個人給料ファクタリングを行う会社は悪質な業者の可能性があるので、利用しないようにしましょう。

個人給料ファクタリングに代わるものはある?

給料の前払い、ローンやキャッシングなど個人給料ファクタリングを利用しなくても資金調達できる方法はたくさんあります。

手数料の高い個人給料ファクタリングは違法性があるので辞めましょう。

個人給料ファクタリングの審査は甘い?

審査に通りやすいことをアピールして申し込みを誘導するケースが考えられます。

審査は甘いかもしれませんが、そもそも個人給料ファクタリングを行っている業者は違法行為を行っている可能性が高いので、利用しないようにしましょう。

【まとめ】個人給料ファクタリングは利用せず、健全な資金調達を

この記事では個人給料ファクタリングについて解説しました。

個人給料ファクタリングは利用するメリットが少なく、生活が破綻する恐れがあると紹介しましたよね。

その理由は以下の5つです。

- 貸金業法の違反

- 労働基準法の違反

- 手数料により給料額が減少する

- 依存による生活破綻の可能性

- 悪質な業者が存在する

リスクが高い個人給料ファクタリングを利用しなくても、勤務先の給料前払いやローンなどを利用すれば資金調達できる方法はたくさんあります。

健全な方法でお金を工面することで生活を破綻させずに済みますよ。

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!