「ファクタリングと債権譲渡の仕組みの違いは?」

「どの場面でどちらを利用したらよいの?」

ファクタリングと債権譲渡に関するこのような悩みを解決します。

ファクタリングは、企業が持っている売掛債権をファクタリング会社に売却して、手数料を引いた分の現金を得る資金調達方法です。

しかし、債権譲渡との具体的な違いがわからず、自分にはどのような資金調達方法が合っているのか判断できないという方は多いでしょう。

本記事では、ファクタリングと債権譲渡の違いや債権譲渡登記のメリット・デメリットを解説します。

この記事を読めば、ファクタリングと債権譲渡の違いを知り最適な資金調達方法を見つけられるようになるので、ぜひ最後までご覧ください。

- ファクタリングと債権譲渡の違い5選

- 債権譲渡登記について

- 債権譲渡登記のメリット・デメリット

- 債権譲渡登記の申請方法

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

ファクタリングと債権譲渡の違いは?

ファクタリングと債権譲渡には、5つの違いがあります。違いは以下のとおりです。

| ファクタリング | 債権譲渡 | |

|---|---|---|

| 目的 | 期日前の債権を早期に現金化する | 期日を過ぎても回収できない不良債権の処理 |

| 受け取り金額 | 売掛債権から手数料を引いた金額 | 回収に失敗すると手数料分の持ち出しになる |

| 手続き | シンプルで素早い手続きが可能2社間ファクタリングの場合は債務者は契約に関わらない | 複雑で手続きに時間がかかる債務者は「通知を受ける」もしくは「承諾を得る」形で契約に関わる |

| 契約の種類 | 2社間と3社間の契約形態を選択できる | 3社間契約が必須 |

| 対象となる債権 | 売掛債権のみ | 売掛債権以外の貸付金債権なども対象にできる |

ファクタリングと債権譲渡は似ているようで、それぞれ異なる目的と特徴を持っています。

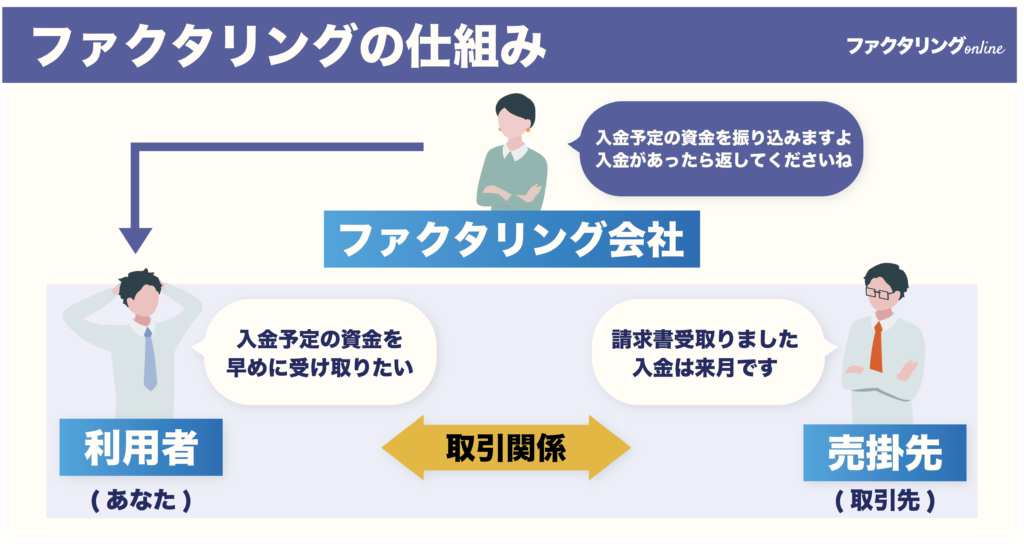

ファクタリングとは?

企業が取引先に提供した商品やサービスの代金を後から受け取る権利を、その権利の買い取りや資金の回収を代行してくれる会社に売却して、手数料を引いた分の代金を得られます。

ファクタリングの主な目的は、期日より前の早い段階で売掛債権を現金化して資金を調達することです。ファクタリングの対象は正常債権に限られます。

ちなみに、ファクタリングは一般的な借入とは違って債権の売却の形を取るため、貸借対照表上の負債として計上されず、返済負担がありません。

ただし、売却の対価としてファクタリング会社に手数料を支払わなければなりません。

ファクタリングの仕組み

ファクタリングでは、企業が取引先に発行した請求書に基づく売掛金を、ファクタリング会社へ売却することで、支払期日前に資金を得ることが可能です。

3か月後に回収予定の売掛金100万円があったとします。

この売掛金をファクタリング会社に売却すると、手数料を差し引いた90万円程度をすぐに受け取れます。

手数料は企業の信用力や売掛金の金額によって変動しますが、一般的に売掛金額の10〜20%程度です。

また、取引先が倒産した場合のリスクもファクタリング会社が負担するため、資金繰りの改善だけではなく、取引先の信用リスク対策にも活用できます。

さらに、ファクタリングには買取型と保証型の2種類があります。

一般的な買取型は資金の早めの調達が目的ですが、保証型は取引先の倒産リスクの回避が目的です。

保証型では、取引先が破産した場合などに、債権を買い取ってくれた会社(ファクタリング会社)から補償金が支払われます。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの種類

ファクタリングには、2者間ファクタリングと3者間ファクタリングの2種類があります。

2者間ファクタリングは、利用企業とファクタリング会社の間で契約を行う方式です。

この方式の場合、契約はファクタリング利用者の債権者とファクタリング会社の間でのみ契約が交わされます。

取引先(債務者)の承諾や通知がいらないため、取引先に知られずに利用できて、関係悪化のリスクがありません。

3者間ファクタリングは、利用企業・取引先・ファクタリング会社の3社で契約を交わします。

取引先から直接ファクタリング会社へ支払いが行われるため、回収リスクが低く、手数料は2%〜9%と安価です。

債権譲渡とは?

債権譲渡とは、債権者が保有する債権を第三者に移転することを言います。

例えば、A社が自社に1,000万円の支払い義務があったとします。

しかし、A社は現在支払いができる状況ではありません。

一方で、A社はB社から2,000万円受け取る権利(債権)を持っています。

そこで、自社がA社から債権を譲り受けることで、もともとA社から支払ってもらうはずだった1,000万円分を回収できます。

令和2年4月1日の民法改正により、債権譲渡禁止特約が付いた債権でも譲渡が可能になりました。

引用:法務省

ただし、債務者保護の観点から、債権の譲受人が特約の存在を知っているか重過失で知らなかった場合、債務者は譲受人への支払いを拒絶できて、債権者に支払えば免責されます。

この改正で、資金調達の手段として債権譲渡をより柔軟に活用できるようになりました。

債権譲渡登記について

債権譲渡登記は、債権譲渡した事実を法務局に届け出て登記簿に記載する制度です。

また、ファクタリングを利用する場合でも、債権譲渡登記制を活用できます。

なぜなら、ファクタリングは売掛債権などをファクタリング会社に売却する取引で、法的には債権譲渡として扱われるからです。

主にファクタリング会社は2者間契約の際に、リスクの軽減や回避のために債権譲渡登記を必須としています。

これは同じ債権が複数の企業に譲渡される「二重譲渡」を防ぐためです。

債権譲渡登記をすれば、誰が債権を保有しているか公的に証明できたり、法的な権利を保護できたりします。

債権譲渡登記には7,500円〜15,000円の登録費用が必要です。

債権譲渡登記のメリットは以下のとおりです。

ただし、個人事業主は債権譲渡登記を利用できないため注意しましょう。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

債権譲渡登記のメリット

債権譲渡登記のメリットは、次の2つです。

これらのメリットについて知っておくことで、債権譲渡登記の強みを最大限に活用できます。

それぞれのメリットについて、以下の順番に見ていきましょう。

素早い現金化が可能

債権譲渡登記を行うと、ファクタリング会社との契約がスムーズに進むため、素早い資金調達が可能です。

通常、ファクタリング会社は法的な権利保護のために債権譲渡登記を確認し、安全性を判断します。

債権譲渡登記がされていれば、二重譲渡のリスクがないことが証明されるため、ファクタリング会社も迅速な審査と入金の対応が可能です。

中には即日入金のサービスを提供する会社もあり、急な資金需要にも対応できます。

緊急で資金が必要な場合でも、債権譲渡登記があれば素早い現金化が実現できるでしょう。

即日入金のファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

権利関係のトラブルを防げる

債権譲渡登記を行うことで、債権の譲渡関係が公的な記録として残ります。

これにより同じ債権が複数の企業に譲渡される「二重譲渡」のトラブルを防げます。

二重譲渡が発生すると、債務者は誰に支払うべきか判断できません。

したがって、ファクタリング会社も債権回収ができなくなるリスクがあります。

しかし債権譲渡登記により、現在の債権保有者を誰でも確認できるため、こうしたトラブルを未然に防ぐことが可能です。

万が一の紛争時でも、登記があれば法的な権利を主張できます。

債権譲渡登記のデメリット

債権譲渡登記のデメリットは、次の2つです。

これらのデメリットを把握しておくことで、債権譲渡登記をして失敗・後悔する確率を減らせます。

それぞれのデメリットについて、以下の順番に見ていきましょう。

登記費用が必要

債権譲渡登記には、1件あたり7,500円〜15,000円の登録費用がかかります。

この費用は法務局に納付する法定の手数料です。

また、登記申請を司法書士に依頼する場合は、上記の登録費用に加えて報酬が必要です。

司法書士への報酬は一般的に10万円前後かかります。

ただし、債権譲渡登記はファクタリング会社が契約する司法書士が申請を行うケースが多く、利用者は手数料として支払うだけで済むのが一般的です。

登記費用は早期現金化や権利保護のために必要な経費として考えましょう。

個人の利用はできない

債権譲渡登記は、法務省で譲渡人を法人に限定されているため、個人事業主は利用できません。

したがって個人事業主がファクタリングを利用する場合は、債権譲渡登記なしで契約できるファクタリング会社を探す必要があります。

ファクタリング会社のなかには、個人事業主向けのサービスを提供しているところもあります。

まずは各社の特徴や手数料、審査基準などの比較検討がポイントです。

債権譲渡登記なしの場合、手数料が若干高くなる傾向がありますが、資金調達の選択肢として検討する価値があります。

個人事業主のファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

債権譲渡登記の申請方法

債権譲渡登記の申請方法は以下の3つです。

- 直接申請

- 郵送申請

- オンライン申請

申請方法の詳細を以下で説明します。

直接申請

登記の直接申請は、東京法務局民事行政部債権登録課の窓口で受け付けています。

受付時間は平日8時30分から17時15分までです。

申請は、標準的な申請内容であれば、申請から30分〜1時間程度で処理が完了します。

郵送申請

郵送申請の場合は書留郵便または信書便で「東京法務局中野庁舎」に送付しましょう。

郵送申請の場合、登記申請書を受け取った翌執務日の午前8時30分に受け付けられます。

オンライン申請

オンライン申請は、法務省の「登記・供託オンライン申請システム」を利用して行います。

事前に電子証明書の取得が必要で、平日8時30分から21時まで申請可能です。

ただし、17時15分以降に申請に申請した場合は翌執務日の受付となります。

ファクタリングと債権譲渡のどちらを利用すべきか?

ファクタリングは売掛債権の早期現金化が目的で、手数料を支払って期日前に資金を得られる仕組みです。

一方で、債権譲渡は債務の弁済が主な目的で、不良債権の処理にも使えます。

それぞれ適している場面は、以下のとおりです。

- 資金繰りを改善したい

- 早急に運転資金が必要

- 売掛先の信用不安に備えたい

- 負債を増やさずに資金調達したい

- 売掛金の回収業務を外部委託したい

- 債務の弁済手段として活用したい

- 不良債権の処理を行いたい

- できるだけ手数料を抑えたい

- 売掛債権以外の債権も活用したい

- 3社間での契約を結びたい

企業の状況や資金調達の目的によって、最適な方法は異なります。

手数料、スピード、手続きの簡便さ、取引先との関係性など、さまざまな要素を総合的に判断して選択することが重要です。

結論として、早期の資金調達が目的ならファクタリング、債務の弁済や不良債権処理が目的なら債権譲渡の利用を検討しましょう。

ファクタリングと債権譲渡に関するよくある質問

ファクタリングと債権譲渡に関するよくある質問は、次の6つです。

- ファクタリングの債権譲渡通知とは?

- ファクタリングはやばい?

- ファクタリングで取り立てはある?

- ファクタリングは違法?

- ファクタリングの売掛債権の勘定科目は?

- 金融庁のファクタリングに関する注意喚起は何?

ファクタリングと債権譲渡に関するよくある質問をまとめたので、ぜひ参考にしてください。

それぞれの質問について、以下で順番に解説します。

ファクタリングの債権譲渡通知とは?

ファクタリングの債権譲渡通知とは、債権の所有者が変更されたことを債務者(売掛先)に通知する書類です。

3社間ファクタリングでは、債権譲渡通知が必須となり、これによって売掛先は支払い先がファクタリング会社に変更されたことを認識します。

一方で、2社間ファクタリングでは債権譲渡登記で代替が可能です。この場合は、売掛先に知られることなく債権譲渡を法的に証明できます。

ファクタリングはやばい?

ファクタリングは適切な業者を選べば安全な資金調達方法です。

しかし、一部の悪徳業者が「ファクタリング」を装って債権者に違法な高金利貸付を行うケースがあります。

悪徳業者は、債権者から債権を買い取ると見せかけて高金利の貸付をおこなう可能性があるため注意が必要です。

信頼できる業者の特徴は、以下のとおりです。

- 一般社団法人や経営革新等支援機関の認定を受けている

- 会社の実態が明確

- 取引実績が豊富

- 適正な手数料設定

- 保証人不要

- 契約内容が明確

業者選定の際は、必ずこれらの点を確認しましょう。

ファクタリングがやばいと言われる理由について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングで取り立てはある?

ファクタリングは債権売買契約であり、適切な業者を利用する限り違法な取り立ては発生しません。

なぜなら、ファクタリングは借入ではないため、貸金業法に基づく債権回収の対象とならないためです。

ただし、一部の悪質な業者が「ファクタリング」と称して実質的な貸付を行い、その後強引な取り立てを行うケースがあります。

したがって、業者選びは慎重に行い、信頼できる会社を利用しましょう。

ファクタリングは違法?

ファクタリングは民法第466条に基づく正当な債権売買契約であり、違法ではありません。

しかし、一部の悪徳業者が「ファクタリング」を装って法外な手数料を取ったり、実質的な貸付を行ったりするケースがあります。

このような取引は貸金業法違反となる可能性があります。

安全に利用するためには、一般社団法人や経営革新等支援機関認定を受けた信頼できる業者を選び、適切な契約内容であることの確認が重要です。

ファクタリングが違法でない理由について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの売掛債権の勘定科目は?

ファクタリング契約時の会計処理では「売掛金」を「未収入金」に振り替えます。

その後、ファクタリング会社から入金があった時点で「未収入金」から「現金預金」に振り替えます。

ただし、売掛債権の金額と実際の入金額の差額(ファクタリング会社への手数料)は「売掛債権売却損」として処理し、損益計算書では営業外費用に計上します。

なお「売掛債権売却損」の勘定科目を設定しない場合は「支払手数料」などの科目でも問題ありません。

ファクタリングの仕訳ついて詳しく知りたい方は以下の記事を参考にしてください。

金融庁のファクタリングに関する注意喚起は何?

ファクタリングは売掛債権を買い取るサービスですが、金融庁は一部の業者が高金利の貸付を装って行う「偽装ファクタリング」に関して注意を呼びかけています。

特に、債権額に比べて著しく低額の買取代金や売主に回収や債権買戻しを求める契約内容、個人向けの「給与ファクタリング」などは要注意です。

利用前には業者の実態を確認し、不安がある場合は弁護士などの専門家への相談を推奨しています。

給与ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

【まとめ】ファクタリングと債権譲渡は目的が異なり、債権譲渡登記にはデメリットもある!

本記事では、ファクタリングと債権譲渡の違いや債権譲渡登記のメリット・デメリットなどを解説しました。

ファクタリングは売掛債権の早期現金化が目的で、債権譲渡は不良債権処理が目的です。

また、債権譲渡登記を行うことで権利関係のトラブルを防げますが、登記費用がかかるなどのデメリットがあります。

資金調達を早くしたい場合はファクタリング、債務の弁済や不良債権処理をしたい場合は債権譲渡の利用をおすすめします。

本記事で紹介した債権譲渡登記の申請方法なども参照して、自分にはどちらの資金調達方法がよいか判断できるようになりましょう。

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!