この記事では以下の悩みを解決できます。

「銀行系ファクタリングって他と何が違うの?」

「手数料や信頼度が気になる」

「ファクタリングに怪しいイメージがある」

銀行系ファクタリングと聞いても、銀行なのかファクタリング会社なのかわからないですよね。

今回は銀行での融資業務の経験がある筆者が、銀行系と他のファクタリングとの違いやメリット・デメリットを解説します。

最後にはおすすめの金融機関もご紹介しますね。

銀行系のファクタリングを理解しつつ、必要なタイミングで資金調達できれば、資金繰りをコスパよく改善できますよ。

ぜひ最後まで読み進めてください!

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

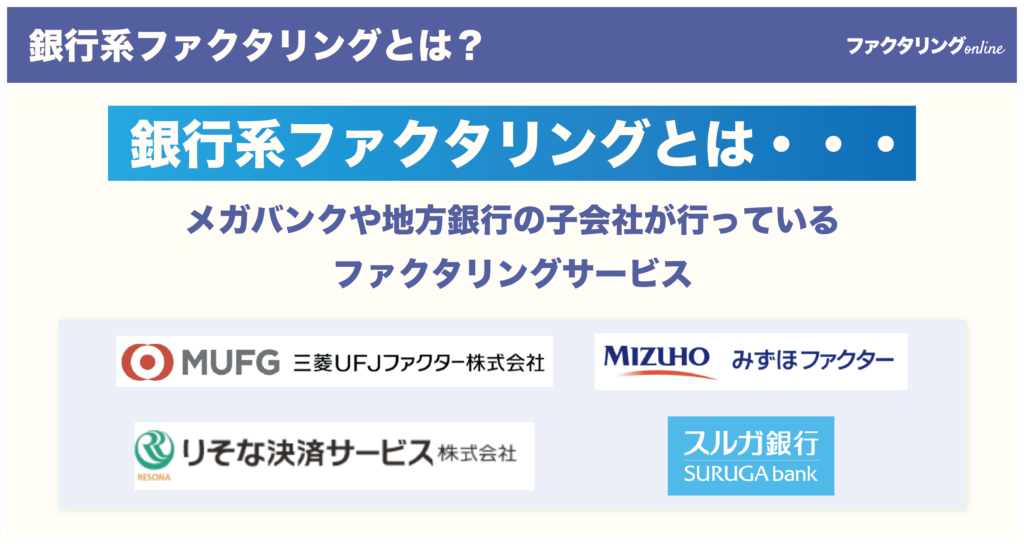

銀行系ファクタリングとは?

銀行系ファクタリングとはメガバンクや地方銀行の子会社が行っているファクタリングサービスです。

銀行が出資しているファクタリング会社なので、信用度が高く、手数料が安い特徴があります。

ファクタリングは登録や免許が必要ないため、違法業者に騙されるケースも少なくありません。

銀行系なら騙される心配は要らないので、安心して利用できます。

以下は主な銀行系のファクタリング会社です。

・三菱UFJファクター

・みずほファクター

・SMBCファイナンスサービス

・りそな決済サービス

・スルガ銀行

メインバンクがファクタリングを行っているなら、ぜひ使ってみてください。

銀行系ファクタリングの特徴

| 銀行系 | ノンバンク 独立系 | |

|---|---|---|

| 手数料 | 安い | 高い |

| 2社間取引 | ||

| 3社間取引 | ||

| 取扱業務 | ・買取型 ・保証型 ・国際型 ・一括型 | ・買取型 ・保証型 |

| 審査スピード | 遅い | 早い |

| 審査の基準 | 厳しい | 甘め |

銀行系のファクタリング会社は規模が大きいので、取扱うファクタリングの種類も多岐に渡ります。

国際取引にも対応できるのが銀行系の強みで、輸出取引が多い企業の方は海外取引の不安を軽減できますよ。

徹底的なリスク管理によって手数料は安いですが、審査は厳しめです。

ノンバンク系や独立系は、利用者が赤字・債務超過でも審査に通ることがありますが、銀行系では厳しいでしょう。

銀行系は利用者の経営状態も厳密に審査するので、赤字・債務超過の企業では利用できない可能性が高いです。

次の章から銀行系ファクタリングについて詳しく解説します。

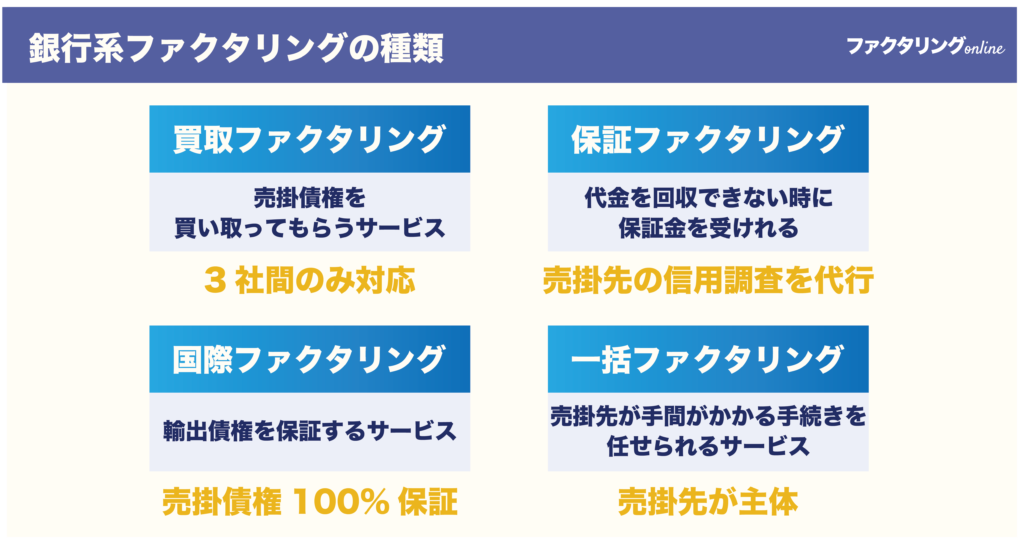

銀行系ファクタリングの種類

銀行系ファクタリングの取扱業務は主に以下の4種類です。

・買取ファクタリング

・保証ファクタリング

・国際ファクタリング

・一括ファクタリング

1つずつ解説します。

買取ファクタリング

買取型ファクタリングは売掛債権を期日前に買い取ってもらうことで、資金を調達できるサービスです。

融資と異なり、売掛先が倒産しても弁済する必要がないので、利用者にとってはリスクが低い取引です。

将来入金が予定されている債権があれば利用できるので、病院、クリニックや介護事業者にもよく利用されています。

買取型には「2社間」と「3社間」の2種類がありますが、銀行系は3社間しか対応していません。

2社間は利用者とファクタリング会社のみで契約を行います。

売掛先に知られないメリットはありますが、返済資金が利用者を経由するので使い込まれるリスクがあり、手数料は高めに設定しています。

3社間は利用者・ファクタリング会社・売掛先で契約を行います。

返済代金は売掛先から直接弁済されるので、ファクタリング会社側のリスクは低く、手数料は安く設定されています。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

保証ファクタリング

保証ファクタリングは売掛先の倒産によって代金を回収できなくなった時に、保証金の支払いを受けられるサービスです。

債権が特定の売掛先に集中していたり、売掛先の信用力に不安がある時にリスクヘッジの手段として活用できますよ。

ファクタリング会社が売掛先を信用調査し、保証額や手数料を決定します。

売掛先が倒産した時に保証額の範囲内で、支払いをしてくれますよ。

債権の保証だけでなく、売掛先の信用調査を代行してくれるので、新規取引先の信用情報を知りたい時にも活用できます。

もちろん売掛先には知られません。

国際ファクタリング

国際ファクタリングとは輸出債権をファクタリング会社が保証するサービスです。

まず日本のファクタリング会社が輸入企業に関する調査を海外のファクタリング会社に依頼します。

調査結果によって決まった金額を日本のファクタリング会社が保証する仕組みです。

国際ファクタリングのメリットは売掛債権が100%保証されることです。

商品が相手国に到着してから振り込みを待つのでは、リスクが高いですよね。

国際ファクタリングは貿易取引のリスクヘッジの手段としてよく利用されています。

一括ファクタリング

一括ファクタリングは売掛先が抱える手形の煩わしさを軽減させるために考えられたサービスです。

・手形の発行事務

・手形の管理事務

・印紙代の負担

・盗難・紛失リスク

などの手間がかかる手続きをファクタリング会社に任せることができます。

1番大きな違いはファクタリングの主体が売掛先にあることです。

通常のファクタリングは利用者側が主体ですが、一括ファクタリングの場合は売掛先が主体となります。

一括ファクタリングは利用者が希望するものではないので、注意しましょう。

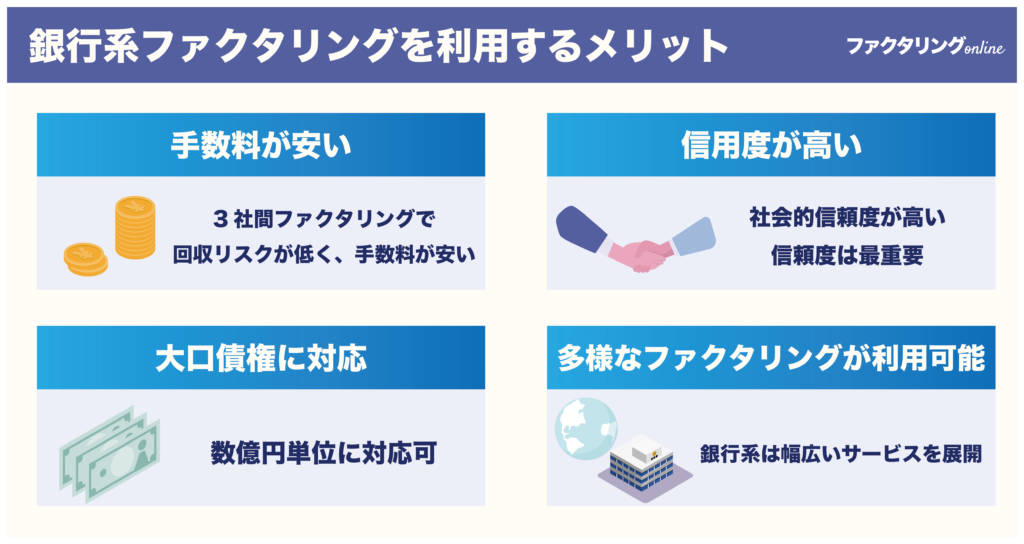

銀行系ファクタリングを利用するメリット

銀行系ファクタリングを利用するメリットは以下の4つです。

1つずつ解説します。

手数料が安い

銀行系ファクタリングはノンバンク系や独立系に比べ、手数料が安いです。

理由は以下の2つ。

・3社間ファクタリングのみ取り扱っている

・審査能力が高い

3社間は利用者・ファクタリング会社・売掛先の間で行う取引です。

代金の返済が売掛先からファクタリング会社に直接行われるため、回収リスクが低く、2社間に比べ手数料が安く設定されています。

また徹底的にリスクを排除した審査を行うことで、手数料をさらに安く設定しています。

審査能力に長けている銀行系だからできることです。

具体的な手数料については審査によって異なるので、ファクタリング会社へお問い合わせください。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

信頼度が高い

銀行系ファクタリング会社は三菱UFJや三井住友など、誰もが知っている銀行の看板を背負っているので、信頼して取引ができます。

銀行は金融サービスをの担い手として法令や倫理を守ることで社会からの信頼を得ています。

銀行の信頼があるからこそ、私たちは安心してお金を預金できるのです。

ファクタリングには悪徳業者が多いので、信頼度の高さは最重要項目です。

金融庁もファクタリングを装って高利な貸付をしたり、売掛債権を買い戻す契約について注意喚起をしています。

参考:金融庁「ファクタリングの利用に関する注意喚起」

銀行系のファクタリング会社なら信用度が高いので安心して取引ができますね。

大口債権に対応できる

銀行系のファクタリング会社は豊富な資金力を活かし、数億円単位の資金需要にも対応できます。

独立系やノンバンク系は上限金額を決めている業者も多いので、大口の資金需要には対応できないことがあります。

大型のプロジェクト案件引き受ける建設業や貿易取引をする企業にとっては頼もしいパートナーになるでしょう。

様々な種類のファクタリングが利用可能

銀行系ファクタリングでは企業によって以下の種類のファクタリングを利用できます。

- 根保証(売掛金の保証)

- でんさい一括ファクタリング

- 診療報酬ファクタリング

- 下請債権保全支援事業

- 国際ファクタリング

- 包括保証(複数債権を保証)

- 個別保証

- 下請債権保全事業

- 国際ファクタリング

- 電子債権決済

銀行系は売掛債権を保証するファクタリングや、下請け会社の債権を保全する「下請債権保全事業」など、幅広いサービスを展開しています。

また国際ファクタリングは豊富な資金力と世界的なネットワークを持つ銀行系だからできるサービスです。

貿易取引を行っている企業は、代金を確実に回収できるメリットがあります。

ファクタリングのでんさい(電子記録債権)について詳しく知りたい方は以下の記事を参考にしてください。

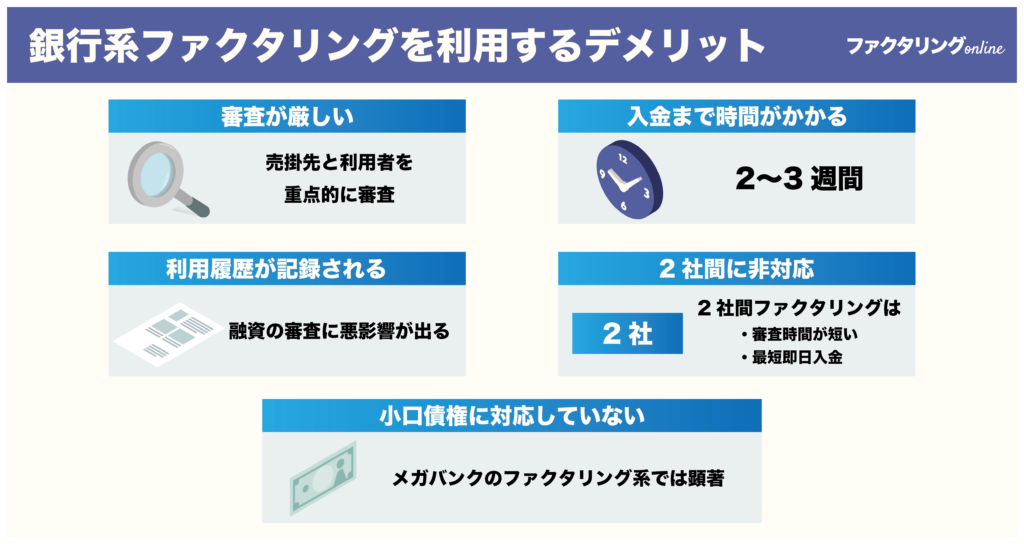

銀行系ファクタリングを利用するデメリット

銀行系ファクタリングには以下5つのデメリットがあります。

1つずつ解説します。

審査が厳しい

銀行系ファクタリング会社の審査は売掛先だけでなく、利用者の信用度も重点的に審査します。

銀行はお客さまの大切な預金を預かるので、社会的責任が大きい企業です。

簡単に回収不能を起こすわけにはいかないので、他のファクタリング会社より審査は厳しくしています。

審査では決算書や試算表など多くの書類の提出を求められます。新規取引の場合、事業計画なども念密にヒアリングされるでしょう。

財務状況が赤字や債務超過の場合、審査に通るのは難しいです。

独立系やノンバンク系は赤字・債務超過でも、審査に通ることが多いので、違いは大きいですね。

銀行系ファクタリング会社の審査は厳しいですが、取引が開始できれば御社に信用力がある証にもなります。

入金まで時間がかかる

銀行系ファクタリング会社の審査は2〜3週間ほど時間がかかるので、即日での資金化はできません。

銀行系は3社間ファクタリングにしか対応していないので、売掛先の通知・承諾が必要な分、審査に時間がかかります。

売掛先だけでなく、利用者も重点的に審査するため、余計に時間がかかってしまうのです。

一方で独立系のファクタリング会社は審査スピードが早い2社間に対応しています。

審査も比較的通りやすいため最短即日で資金化も可能です。

銀行系のファクタリング会社は入金までに時間がかかりますが、手数料が安いという大きなメリットがあります。

時間に余裕がある方は銀行系の方がおすすめです。

即日入金のファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

利用履歴が記録される

銀行系ファクタリングを利用すると親会社の銀行にも利用履歴が共有され、融資の審査に悪影響が出ることがあります。

ファクタリングに頼りすぎると、銀行に「資金繰りに問題があるのでは」と判断されるからです。

しかしデメリットだけではありません。

適度にファクタリングを利用していれば、親会社の銀行に自社を知ってもらえる機会を作れます。

銀行の融資を利用する時、審査時間の短縮にもなりますのでメリットは大きいですよね。

銀行も株式会社なので、利益を追求しています。

銀行グループ一体で利用してくれるお客さまは手放したくありません。

ファクタリングを適度に利用していれば、プラスに働くことの方が多いですよ。

2社間ファクタリングに非対応

銀行系ファクタリングは3社間しか取り扱っておらず、2社間は非対応です。

2社間は利用者とファクタリング会社のみで契約をするので、売掛先に知られずに資金調達できます。

審査時間も短く、最短即日で入金も可能です。

ただ、返済時に資金が利用者を経由するので、使い込まれるリスクがあり、手数料は高めに設定されています。

一方で3社間は売掛先への通知・承諾が必須な取引です。

2社間より審査に時間がかかりますが、売掛先からファクタリング会社へ直接返済されるので、リスクが低く、手数料は安めに設定されています。

3社間は手数料を抑えて利用できますが、売掛先に必ず知られてしまうので、ファクタリングが原因で関係が悪化する場合は、利用を控えましょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

小口債権に対応していない

銀行系のファクタリング会社は豊富な資金力があるため大口債権には対応できますが、小口債権には対応していません。

特にメガバンク系のファクタリング会社では顕著です。

中には金額を記載していないファクタリング会社もあるので、詳しく知りたい方は問い合わせをしてみてください。

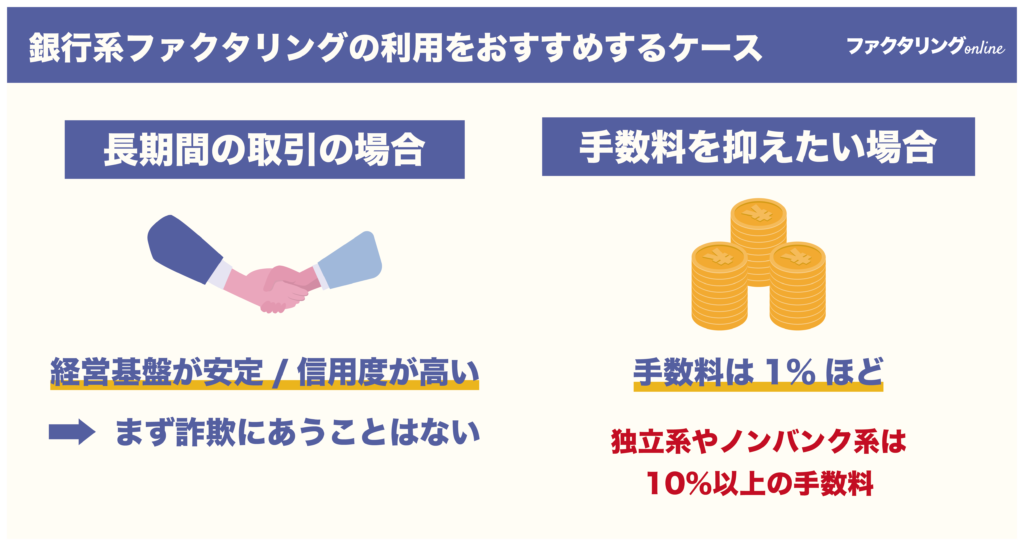

銀行系ファクタリングの利用をおすすめするケース

銀行系ファクタリングがおすすめなケースは以下の2つです。

・長期間の取引の場合

・手数料を抑えたい場合

1つずつ解説します。

長期間の取引の場合

銀行系ファクタリングは長期間にわたって取引したい方におすすめです。

銀行系は経営基盤がしっかりしており、社会的信用も高いので、サービスが無くなる心配がいらないからです。

ファクタリングは登録や免許が必要ないので、悪質な業者が多いという問題を抱えています。

銀行系のファクタリング会社と取引していれば、まず詐欺に遭うことはないので安心ですよね。

長期間取引していればお互いに信頼関係も生まれ、親会社の銀行から融資を受ける時にも審査がスムーズです。

手数料を抑えたい場合

銀行系は手数料が安いので、費用を抑えてファクタリングが利用できます。

特に大口で資金調達する場合は、手数料が0.1%でも違うと手元に残る金額に大きく差が出ますよ。

手数料は審査によって決まりますが、1%ほどで利用できる場合もあります。

独立系やノンバンク系は10%以上の手数料を取られることもあるので、その差は歴然ですよね。

ただメリットだけではありません。

手数料が安い反面、審査が厳しいので決算が赤字・債務超過の企業では利用できません。

売掛先のみならず、利用者も厳密に審査されます。

また3社間ファクタリングしか対応していないので、売掛先には必ず知られてしまいます。

手数料は安ければ安いほど資金繰りに良い影響を与えるので、銀行系ファクタリングは魅力的な金融サービスです。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

銀行系ファクタリングのおすすめ会社

銀行系ファクタリング会社のうち以下の5社をご紹介します。

- 三菱UFJファクター

- みずほファクター

- SMBCファイナンスサービス

- りそな決済サービス

- スルガ銀行

1社ずつ詳しく解説しますね。

三菱UFJファクター

| 会社名 | 三菱UFJファクター株式会社 |

|---|---|

| 設立 | 1977年6月 |

| 資本金 | 20億8,000万円 |

| 代表者 | 代表取締役社長 小川 浩一 |

| 株主 | 三菱UFJ銀行(100%) |

| ファクタリングの種類 | ・根保証 ・個別保証 ・下請債権保全支援事業 ・国際ファクタリング ・でんさい一括ファクタリング ・診療報酬ファクタリング |

| ホームページ | 詳細はこちら |

三菱UFJファクターは世界的な金融グループ「MUFG」の一員であり、国内最大の銀行系ファクタリング会社です。

業歴も50年以上と確かな経験と実績があります。

三菱UFJファクターの根保証は売掛先が倒産した時に限度額の範囲内で100%保証するサービスです。

保証のみならず売掛先に対する与信管理をサポートしてくれ、何か変化があった時にはすぐに知らせてくれるので、安心して事業に注力できます。

みずほファクター

| 会社名 | みずほファクター株式会社 |

|---|---|

| 設立 | 1977年4月 |

| 資本金 | 10億円 |

| 代表者 | 代表取締役社長 徳本 英俊 |

| 株主 | みずほ銀行(100%) |

| ファクタリングの種類 | ・包括根保証 ・個別保証 ・下請け債権保全支援事業 ・みずほ電子債権決済“電ペイ” ・国際ファクタリング |

| ホームページ | 詳細はこちら |

みずほファクターはみずほフィナンシャルグループの1員で、国内外のファクタリングサービスを展開しています。

国内の債権が対象の「回収保証」は、限度額内なら100%の売掛債権を保証します。

保証してほしい売掛先を任意に選べるので、保証料に無駄が生じません。

国際ファクタリングでは海外の売掛先の支払いが90日以上遅れた場合に、100%の金額を支払います。

手間と費用がかかる信用状(L/C)の事務から解放され、業務の効率化ができますよ。

SMBCファイナンスサービス

| 会社名 | 三井住友カード株式会社 |

|---|---|

| 設立 | 1967年12月 |

| 資本金 | 340億3,000万円 |

| 代表者 | 代表取締役社長 大西 幸彦 |

| 株主 | 三井住友フィナンシャルグループ(100%) |

| ファクタリングの種類 | ・販売先信用保証(国内保証) ・国際ファクタリング ・建設債権保証 ・下請債権保全支援事業 ・手形買取業務 ・小口債権買取 |

| ホームページ | 詳細はこちら |

SMBCファイナンスサービスは2024年4月に三井住友カード(株)と合併しました。

三井住友カード(株)が法人顧客のソリューション事業としてファクタリングサービスを提供しています。

販売先信用保証は国内8社以上の債権をまとめて保証するサービスです。

倒産リスクを回避できるだけでなく、売掛先の信用調査の負担も軽減でき、取引拡大に注力できるようになります。

国際ファクタリングでは輸出債権の保証だけでなく、債権を売却することで早期の資金化もできますよ。

大手銀行グループでありながら、小口のファクタリングにも対応しているので、中小企業主の方でも利用しやすいです。

りそな決済サービス

| 会社名 | りそな決済サービス株式会社 |

|---|---|

| 設立 | 1978年10月 |

| 資本金 | 10億円 |

| 代表者 | 取締役社長 広川 正則 |

| 株主 | ・株式会社りそなホールディングス ・株式会社デジタルガレージ |

| ファクタリングの種類 | ・保証ファクタリング ・りそなあんしん輸出保証 ・でんさい活用型ファクタリング ・診療(介護)報酬債権前払いサービス |

| ホームページ | 詳細はこちら |

りそな決済サービスの保証ファクタリングは1社ごとに保証限度額を設定し、債権の保証をします。

少額からの相談できるので、中小企業でも利用しやすいです。

海外の輸出債権にも対応しており、1社からでも保証してくれるので、無駄な保証が発生しません。

売掛先に知られることなく利用できるのも嬉しいですね。

診療報酬や介護報酬のファクタリングも利用できます。

介護保険給付費の約80%を期日の約40日前に現金化できるので、キャッシュフローの改善に役立ちます。

スルガ銀行

| 会社名 | スルガ銀行 |

|---|---|

| 設立 | 1895年10月 |

| 資本金 | 300億4千万円 |

| 代表者 | 取締役社長 加藤 広亮 |

| ファクタリングの種類 | ・スルガクラウドファクタリング ・診療報酬債権ファクタリング |

| ホームページ | 詳細はこちら |

スルガ銀行は静岡県や神奈川県を中心に展開する地方銀行です。

スルガクラウドファクタリングはOLTA(オルタ)株式会社と共同のファクタリングサービスです。

銀行系の中では珍しく2社間ファクタリングを採用しています。

メリットとしては以下の4つです。

手数料も2%からなので、費用を抑えて利用できますよ。

介護・診療・調剤報酬債権ファクタリングでは債権を早期に現金化することで、資金繰りの安定化が図れます。

報酬請求額面の90%を上限とし、約45日早く資金化が可能です。

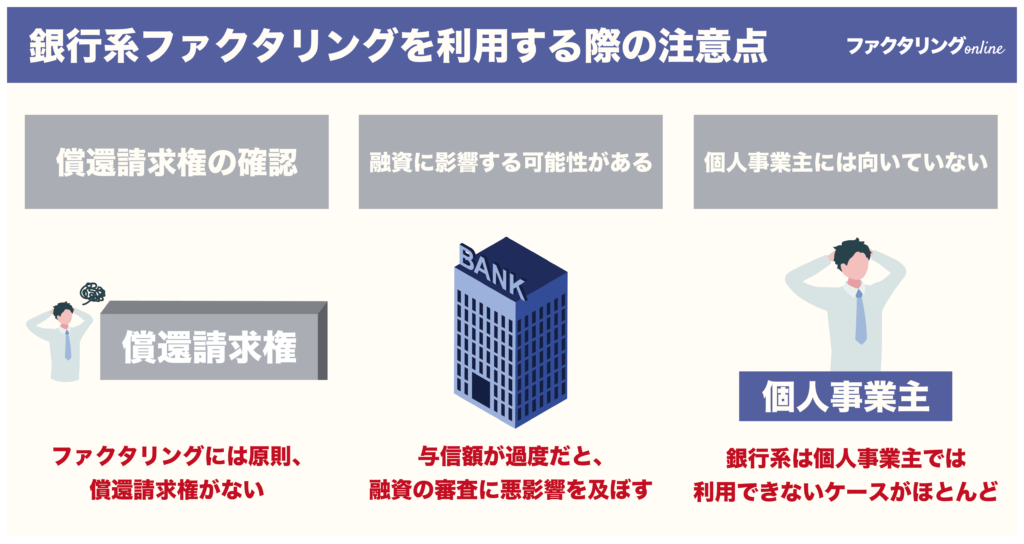

銀行系ファクタリングを利用する際の注意点

銀行系ファクタリングを利用する際には以下の3点に注意しましょう。

・償還請求権の確認

・融資に影響する可能性がある

・個人事業主には向いていない

1つずつ解説します。

償還請求権の確認

ファクタリングを利用する時は償還請求権の有無を確認しましょう。

ファクタリングには原則、償還請求権がありません。

償還請求権が有りの場合、ファクタリングを装って融資の契約をさせられている可能性があります。

法外な手数料を要求されることもあるので、契約をせず一旦立ち止まりましょう。

悪質なファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

融資に影響する可能性がある

銀行系のファクタリング会社は、銀行が親会社である場合がほとんどです。

ファクタリングを利用すると銀行にも情報が共有されるようになっており、与信額が過度だと判断されれば、融資の審査に悪影響を及ぼします。

しかし、健全にファクタリングを利用していれば、逆に銀行からの印象は良くなるので、融資の審査もスムーズに進むでしょう。

バランスが難しいですが、融資も利用したいのであれば、ファクタリングに依存した資金繰りは避けましょう。

個人事業主には向いていない

銀行系のファクタリングは大口債権のみ対応していて、個人事業主では利用できないケースがほとんどです。

少額債権の買取は独立系かノンバンク系のファクタリング会社が向いています。

審査スピードも銀行系より早く、最短即日での資金化ができますので、急ぎで資金が欲しい方におすすめです。

個人向けファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

銀行系ファクタリングに関するよくある質問

ファクタリングはやばい?

ファクタリングは登録や免許がなくても営業できるので、悪質な業者が多いです。

ファクタリングを装って利用者を騙す事例も発生しています。

しかし、ファクタリング自体は正当な資金調達手段であり違法性はありません。

ファクタリングは債権の譲渡にあたり、民法466条でも「債権は譲り渡すことができる」と定めています。

参考:国土交通省「譲渡制限特約について」

悪質な業者に騙されないためにもファクタリングに関する知識を身に付けましょう。

ファクタリングの悪質な業者について知りたい方は、以下の記事も読んでみてください。

ファクタリングはやばい?について詳しく知りたい方は以下の記事を参考にしてください。

個人事業主におすすめのファクタリング業者は?

個人事業主の方は独立系のファクタリング会社がおすすめです。

金融機関の資本が入っておらず、ファクタリング業務に特化したサービスを提供しています。

おすすめのファクタリング会社は以下の3社です。

| サービス名 | 株式会社No. 1 | ビートレーディング | アクセルファクター |

|---|---|---|---|

| 手数料 | 1%〜 | 2%〜 | 2%〜 |

| 種類 | 2社間 3社間 | 2社間 3社間 | 2社間 3社間 |

| 入金スピード | 最短即日 | 最短2時間 | 最短2時間 |

| 利用対象者 | 法人 個人事業主 | 法人 個人事業主 | 法人 個人事業主 |

| 金額制限 | 20万〜5,000万円 | 3万円〜 | 30万円〜1億円 |

| 特色 | 他社からの 乗換実績No. 1 | 審査通過率98% | 専任担当制 |

| 公式サイト | 詳細はこちら | 詳細はこちら | 詳細はこちら |

ファクタリングの個人事業主について詳しく知りたい方は以下の記事を参考にしてください。

大手ファクタリング業社はどこですか?

初心者の方は信頼性の高い大手ファクタリング会社を選んでおけば安心ですが、自分に合った業者を選定することが最も重要になります。

大手ファクタリング会社7選は以下のとおりです。

| 順位 | 大手ファクタリング会社 | 業者の特徴 | 手数料 | 取扱ファクタリング | 買取上限額 | 入金スピード |

|---|---|---|---|---|---|---|

| 1位 | ビートレーディング | 取引実績が業界最高水準 | 2%〜 | 2社間/3社間 | 制限なし | 最短即日 |

| 2位 | 日本中小企業金融サポート機構 | 経営認定支援機関 | 1.5〜10% | 2社間/3社間 | 制限なし | 最短即日 |

| 3位 | 三菱UFJファクター | 銀行系ファクタリング | 非公開 | 3社間 | 非公開 | 非公開 |

| 4位 | ペイトナーファクタリング | 入金スピードが最速水準 | 10% | 2社間 | 初回:1万円〜25万円 | 最短10分 |

| 5位 | QuQuMo | 手数料が最安水準 | 1%〜 | 2社間 | 制限なし | 最短2時間 |

| 6位 | フリーナンス | フリーランス向け | 3〜10% | 2社間 | 1万円〜上限なし | 最短即日 |

| 7位 | PAYTODAY | AI審査を導入 | 1〜9.5% | 2社間 | 10万円〜上限なし | 最短30分 |

大手のファクタリング業社について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングで取り立てが発生することはある?

繰り返しになりますが、ファクタリングには償還請求権がないので売掛先が倒産しても弁済を請求されることはありません。

もし取り立てが来たら闇金業者確定なので、弁護士か警察に相談するのがおすすめです。

悪質なファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

【まとめ】銀行系ファクタリング会社は社会的信用力がピカイチ

この記事では銀行系ファクタリングについて解説しました。

銀行系には以下の特徴がありましたよね。

・手数料が安い

・審査が厳しい

・信用力が高い

・様々な種類のファクタリングに対応できる

ファクタリング会社だけでなく親会社の銀行も含めて良好な取引が継続できれば、強力なパートナーになること間違いなしです。

\ 国内最大の銀行系ファクタリング会社/