「すぐに資金が必要になった!迅速に現金化できる方法を知りたい」

「書類提出が手間…なるべく少ない書類で資金調達したい」

このような悩みを解決します。

資金が至急必要な場合、売掛債権の売却により現金化できるファクタリングは有効な手段です。

ファクタリングでは請求書などの必要書類が銀行融資と比較して少なく、最短即日とスピーディに資金調達できます。

この記事を読めば必要書類が少ない業者(請求書のみで可能か)がわかり、ファクタリングを効率的に利用できるようになるので、ぜひご覧ください。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

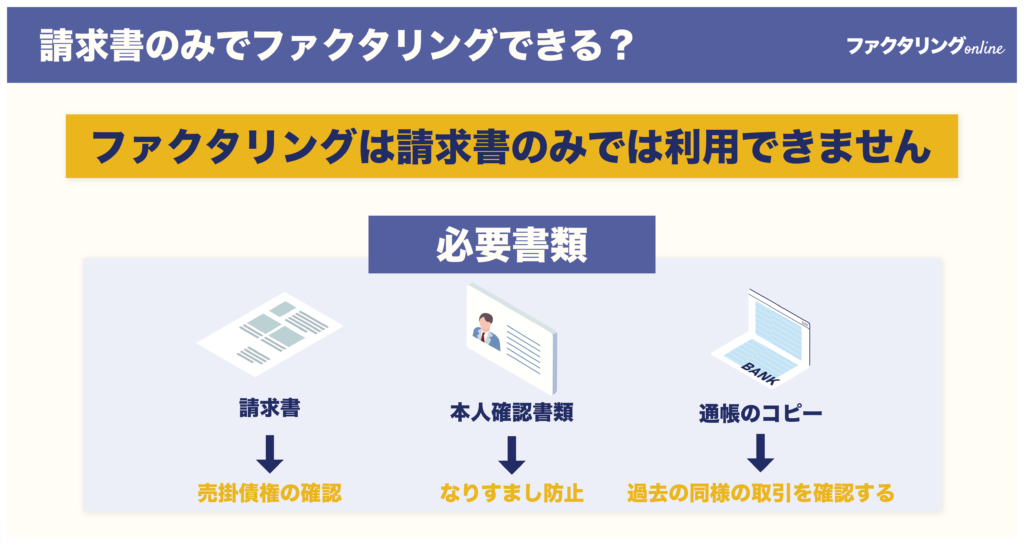

ファクタリングは請求書のみで利用できる?

ファクタリングは請求書のみで利用することはできません。

なぜなら、必要書類が少ないファクタリング会社でも請求書に加えて本人確認書類や通帳のコピーが必要だからです。

各必要書類は以下の用途で使用されます。

- 請求書:売掛債権の存在を確認(債権の額面・売掛先・回収予定日など)

- 本人確認書類:第三者によるなりすましを防止

- 通帳のコピー:過去に同様の取引があったかの確認

ファクタリングにおいて請求書などの売掛債権の書類は必須です。

また、請求書以外の書類は何が必要で、それらの書類はなぜ必要なのかまで押さえておくと、実際のファクタリング契約の際に役立ちます。

本記事では「必要書類が少ないファクタリング会社」や「書類を提出するメリット」まで解説するので、ぜひご参照ください。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

【たった2種類】必要書類が少ないファクタリング会社

必要書類が少ないファクタリング会社4社をご紹介します

上記のファクタリング会社4社の必要書類は2つのみです。

本記事では必要書類が少ないことに加え、手数料が安く信頼性もある優良ファクタリング会社を厳選しています。

ファクタリング会社を選定する際に、ぜひ参考にしてください!

【ビートレーディング】売掛債権+通帳コピー

| サービスの概要 | ・法人・個人が対象 ・2社間・3社間ファクタリング ・手数料2%〜 ・最短即日で現金化 |

| 必要書類の種類 | ・売掛債権の書類 ・通帳のコピー |

ビートレーディングは、取引実績5.2万社以上・累計買取額1,170億円と豊富な実績を誇るファクタリング会社です。

ビートレーディングの手数料は2社間ファクタリングで4〜12%、3社間ファクタリングで2〜9%とファクタリングの種類により異なります。

必要書類は以下の2つのみです。

- 売掛債権の書類(請求書・契約書・発注書など)

- 売掛先からの入金が確認できる通帳のコピー(表紙付2ヶ月分)

企業の信頼性・手数料の安さ・必要書類の少なさの3つを重視する方は、ビートレーディングを利用しましょう!

ビートレーディングの公式サイトは以下をご参照ください。

ビートレーディングの評判について詳しく知りたい方は以下の記事を参考にしてください。

【日本中小企業金融サポート機構】売掛債権+通帳コピー

| サービスの概要 | ・法人・個人が対象 ・2社間・3社間ファクタリング ・手数料1.5〜10% ・最短即日で現金化(請求書があれば最短3時間) |

| 必要書類の種類 | ・売掛債権の書類 ・通帳のコピー |

日本中小企業金融サポート機構は関東財務局長などが認定する経営支援機関です。

2022年9月時点の取引社数は約4,800社、支援総額は113億円と高い信頼性があります。

ファクタリングの手数料は1.5〜10%と安めの水準です。

日本中小企業金融サポート機構で必要な書類を以下で整理しました。

- 売掛債権の書類(請求書・注文書など)

- 通帳のコピー(表紙付き、3ヶ月分)

ビートレーディングと同様、企業の信頼性・手数料の安さ・必要書類の少なさの3拍子揃っているので安心して利用できます。

日本中小企業金融サポート機構の公式サイトは以下をご参照ください。

日本中小企業金融サポート機構について詳しく知りたい方は以下の記事を参考にしてください。

【フリーナンス即日払い】個人事業主なら本人確認+請求書のみでOK!

| サービスの概要 | ・法人・個人が対象 ・2社間ファクタリング ・手数料3〜10% ・最短即日で現金化 ・フリーランスの補償サポートが充実 |

| 必要書類の種類 | ・請求書 ・本人確認書類 ※法人の場合は商業登記簿謄本も追加で必要 |

フリーナンス即日払いは大手のGMOインターネットグループが運営しているファクタリングサービスです。

2社間ファクタリングの手数料は3〜10%で、3社間ファクタリングの手数料相場8〜18%と比較しても安くなっています。

フリーナンス即日払いの必要書類は以下のとおりです。

- 請求書

- 本人確認書類(運転免許証など)

- 商業登記簿謄本(法人のみ必要)

フリーランス・個人事業主で必要書類の少なさ・企業の信頼性にこだわりたい方は、フリーナンス即日払いを利用しましょう!

フリーナンス即日払いの公式サイトは以下をご参照ください。

フリーナンスの評判について詳しく知りたい方は以下の記事を参考にしてください。

【QuQuMo】請求書+通帳コピー

| サービスの概要 | ・法人・個人が対象 ・2社間ファクタリング ・手数料1%〜 ・最短2時間で現金化 |

| 必要書類の種類 | ・請求書 ・通帳のコピー |

QuQuMoはサービス運営歴3年の比較的新しい2社間ファクタリングサービスです。

サービス運営歴が短めのため大きな実績は公表されていませんが、「手数料が安い」「現金化が早い」といった口コミがあります。

具体的には、QuQuMoのファクタリングサービスは「手数料1%〜」「現金化まで最短2時間」と業界最高水準です。

QuQuMoの必要書類を以下で整理しました。

- 請求書

- 通帳のコピー

手数料の安さと現金化までのスピードを重視するなら、QuQuMoを利用しましょう!

QuQuMoの公式サイトは以下をご参照ください。

QuQuMo(ククモ)の評判について詳しく知りたい方は以下の記事を参考にしてください。

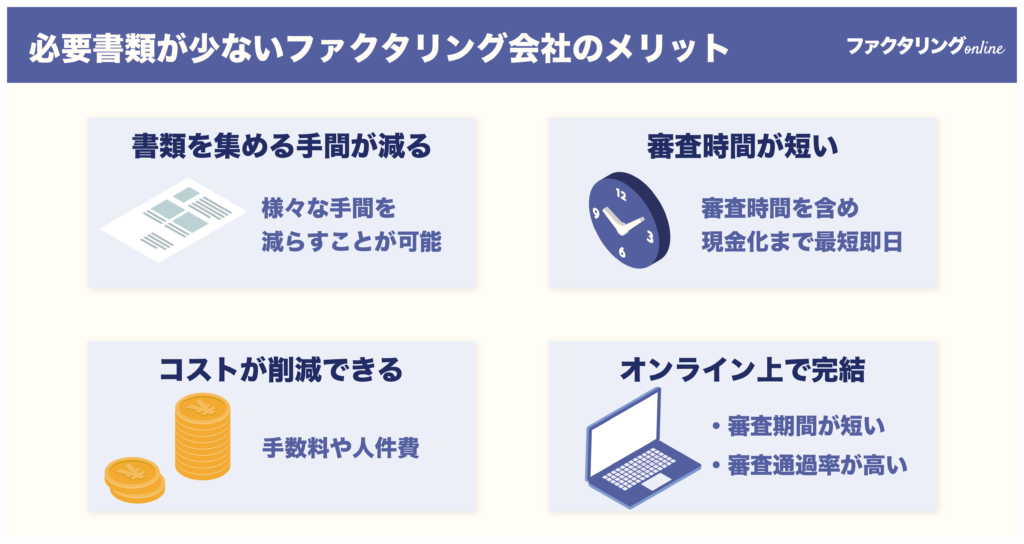

必要書類が少ないファクタリング会社のメリット

必要書類が少ないファクタリング会社のメリットは次の4つです。

必要書類が少ないメリットがわかると、ファクタリングの有効性を理解できます。

書類を集める手間が減る

メリットの1つ目は、書類を集める手間が減ることです。

具体的には、書類を集めるための以下の手間を削減できます。

- 書類発行方法を調べる手間

- 書類発行手続きの手間

- 書類が発行されるまでの時間

- 書類の確認・提出の手間

ファクタリングの必要書類には印鑑証明書や決算書などのように1〜7日程度かかるものもあるため、必要書類は少ないに越したことはありません。

ファクタリングで必要書類が少なく書類を集める手間が減るのは、大きなメリットといえます。

審査時間が短い

メリットの2つ目は、必要書類が少ないと審査時間が短いことです。

必要類数が少ないとファクタリング会社側の確認や審査にかかる手間が少なく、審査時間も短くなります。

ファクタリングと銀行融資の審査時間(目安)を以下の表で整理しました。

| 資金調達方法 | 審査時間(目安) |

|---|---|

| ファクタリング | 最短即日 |

| 銀行融資(プロパー融資) | 1ヶ月〜2ヶ月程度 |

| 銀行融資(信用保証付き融資) | 1週間〜1ヶ月程度 |

| 銀行融資(ビジネスローン) | 3日〜5日程度 |

銀行融資では必要書類が多く、審査時間も長くなります。

審査時間を含め現金化まで最短即日でできるのは、必要書類の少ないファクタリング会社の特筆すべきメリットです。

即日ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

コストが削減できる

必要書類が少ないと様々なコストを削減できます。

具体的に削減できるコストは以下のとおりです。

・書類を発行する際の手数料(印鑑証明書・商業登記簿謄本など)

・書類発行手続きする際の人件費

・書類の管理コスト(倉庫での保管や取り出し手数料・システム代など)

必要書類が少ないファクタリング会社を選定し、コストを効率的に削減しましょう!

オンライン上で完結できる

必要書類が少ないファクタリング会社には、オンライン上で完結できる会社もあります。

ファクタリングでオンライン完結できる利点を以下で整理しました。

後ほどご紹介するビートレーディングやQuQuMoも、オンラインに対応した必要書類が少ないファクタリング会社です。

ファクタリングのオンライン対応を含め、必要書類が少ないと様々なメリットがあることがわかります。

ファクタリングのオンラインについて詳しく知りたい方は以下の記事を参考にしてください。

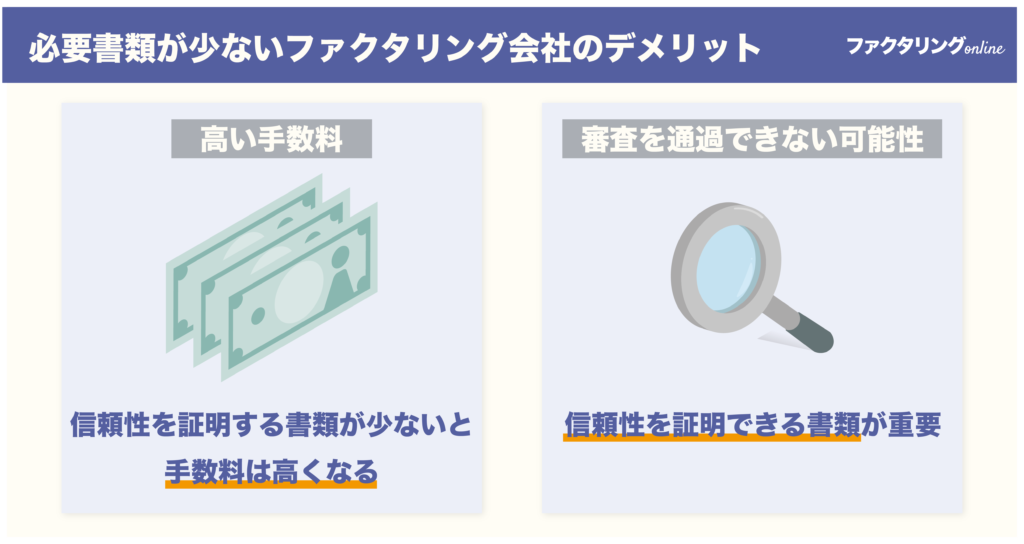

必要書類が少ないファクタリング会社のデメリット

必要書類が少ないファクタリング会社のデメリットは次の2つです。

必要書類が少ないデメリットも押さえておくと、ファクタリング会社を安易に選定して失敗するリスクを減らせます。

詳細について以下で解説します。

高い手数料

必要書類が少ないファクタリング会社では手数料が高めです。

理由と背景について以下でまとめました。

- ファクタリング手数料は、ファクタリング会社が売掛債権の信用度・未回収リスクを考慮して決定する運用

- 必要書類が少ない=信頼性を証明できる書類が少ない

- 信頼性を証明できない売掛債権の信用度は低く、ファクタリング会社の未回収リスクが上がり手数料も高くなる

本記事では「必要書類が少ない」「信頼度が高い」「手数料が安い」の3拍子揃ったファクタリング会社を紹介します。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

審査を通過できない可能性

ファクタリングにおいて用意した書類で信頼性を示すことができない場合、最終的に審査を通過できなくなる可能性があるのはデメリットの1つです。

具体的には、必要書類が少ないファクタリング会社であっても以下の対応が必要になるケースがあります。

- 書類の追加提出

- 必要に応じて面談(オンライン・対面)

必要書類が多いファクタリング会社でも、審査に通過できないことはもちろんあります。

審査通過で重要なのは、「信頼性を証明できる書類を用意できるか」だと覚えておきましょう!

ファクタリングで審査落ちする原因について詳しく知りたい方は以下の記事を参考にしてください。

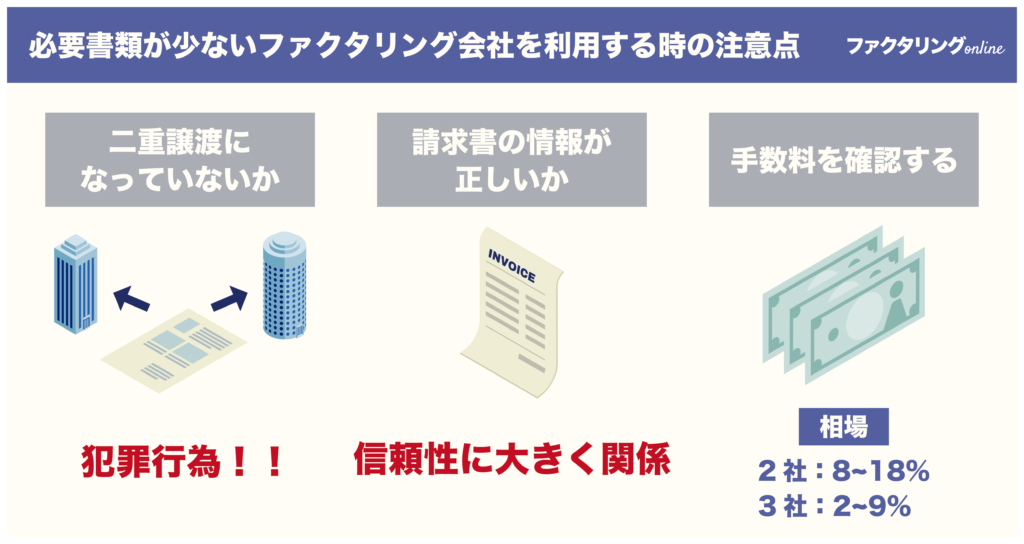

必要書類が少ないファクタリング会社を利用する時の注意点

必要書類が少ないファクタリング会社を利用する時の注意点は以下の3つです。

・二重譲渡になっていないか

・請求書の情報が正しいか

・手数料を確認する

以下で詳細に解説します。

二重譲渡になっていないか

ファクタリングでは二重譲渡をしないよう注意が必要です。

二重譲渡は不正に多くの資金を獲得する犯罪行為のため、絶対に行ってはいけません。

- 3社間ファクタリング(利用者・ファクタリング会社・売掛先の3社契約)では売掛先への通知・承認が必要なため、二重譲渡は発生しません。

- 売掛先が登場しない2社間ファクタリングでは二重譲渡の発生防止策として、「債権譲渡登記(債権を譲渡したことを公にする行為)」を原則必要としています。

仮に資金繰りに困っていたとしても、「必要書類も少ないし二重譲渡してもバレないだろう」という考えは捨てましょう。

二重譲渡してしまうと売掛債権の支払日がきた段階でバレる可能性が高く、知らなかったでは済まされないこともあります。

二重譲渡は絶対にしないよう、くれぐれもご注意ください。

ファクタリングの違法について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

請求書の情報が正しいか

必要書類が少ないファクタリング会社を利用する際、請求書の情報が正しいか注意しましょう。

なぜなら、ファクタリングにおいて請求書には以下の重要情報が記載されているからです。

- 債権の額面

- 売掛先の情報

- 売掛債権の回収予定日

必要書類が少ないファクタリング会社では信頼性を証明できる書類が少ない分、請求書の重要度は高くなります。

また、不備のある請求書をファクタリング会社に提示すると、ファクタリング会社からの信頼も失う可能性が高いです。

請求書は正しい情報が記載されているか確認の上で提示することをおすすめします。

手数料を確認する

ファクタリングを利用する際は、契約前に手数料を確認しましょう。

なぜなら、ファクタリングでは悪徳業者も存在しており、ファクタリングと称して高い手数料をとられることがあるからです。

ファクタリング手数料の相場を以下の表でまとめました。

| ファクタリングの種類 | 手数料の相場 | |

|---|---|---|

| 2社間ファクタリング | 8〜18% | |

| 3社間ファクタリング | 2〜9% | |

3社間ファクタリングでは、2社間ファクタリングより手数料の相場が安くなっています。

その理由は、3社間ファクタリングでは売掛債権の代金を売掛先からファクタリング会社に直接支払い、利用者が支払いを滞らせるリスクがないからです。

手数料の相場を押さえた上で、ファクタリング会社の選定をしましょう!

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

【法人利用】ファクタリングの必要書類一覧

法人がファクタリングを利用する際に求められることの多い書類を一覧で整理しました。

- 【共通】申込書

- 【共通】売掛債権の書類(請求書、契約書、発注書など)

- 【共通】通帳のコピー

- 【共通】試算表

- 【共通】印鑑証明書

- 【共通】本人確認書類

- 【法人】決算書

- 【法人】商業登記簿謄本

申込書から本人確認書類までの6つの書類は法人と個人で共通した書類です。

法人特有の必要書類は「決算書」「商業登記簿謄本」の2つなので、覚えておきましょう。

ファクタリング会社によって提出書類は異なるので、注意してください。

必要書類が少ないファクタリング会社では、必要書類が2つの場合だと以下のように設定している場合が多いです。

- 売掛債権の書類+通帳のコピー

- 売掛債権の書類+本人確認書類

法人に関する必要書類の詳細は以下の記事をご参照ください。

【個人利用】ファクタリングの必要書類一覧

個人がファクタリングを利用する際に求められることの多い書類についても一覧でまとめました。

- 【共通】申込書

- 【共通】売掛債権の書類(請求書、契約書、発注書など)

- 【共通】通帳のコピー

- 【共通】試算表

- 【共通】印鑑証明書

- 【共通】本人確認書類

- 【個人】開業届の控え

- 【個人】確定申告書の控え

- 【個人】納税証明書

個人特有の必要書類は「開業届の控え」「確定申告書の控え」「納税証明書」の3つです。

ファクタリング会社によって提出書類は異なるので、注意しましょう。

また、ラボルファクタリングのように個人のみを対象としたファクタリング会社もあります。

必要書類が少ないファクタリング会社では、売掛債権の書類と通帳のコピーまたは本人確認書類があればファクタリング契約できる場合もあります。

個人に関する必要書類の詳細は以下の記事をご参照ください。

ファクタリングの個人について詳しく知りたい方は以下の記事を参考にしてください。

請求書のみのファクタリングに関するよくある質問

請求書のみのファクタリングに関するよくある質問は次の4つです。

以下で詳細について解説します。

請求書のみのファクタリングは審査が甘い(緩い)?

ファクタリングでは最低2つの書類が必要なため、請求書のみでファクタリングは利用できません。

ただし、必要書類が少ないファクタリング会社では審査が甘い(緩い)傾向があります。

なぜなら、必要書類が少ないと審査する内容もその分減ると考えられるからです。

審査を通過して迅速に現金化したい場合、必要書類が少ないファクタリング会社を利用しましょう!

ファクタリングの審査が緩いことについて詳しく知りたい方は以下の記事を参考にしてください。

請求書のみで個人事業主(フリーランス)が使えるファクタリングはある?

請求書のみで個人事業主(フリーランス)が使えるファクタリングは、2025年2月時点でありません。

ただし、個人事業主の本人確認書+請求書の2つで利用できる業者があります。

それは「フリーナンス」です。

フリーナンスは、個人事業主が使えるファクタリングの中でも必要書類が最も少なく、手間を最小限にしてファクタリングを利用したい人におすすめです。

個人でも使いやすいフリーナンスの評判について詳しく知りたい方は以下の記事を参考にしてください。

フリーナンス以外の個人事業主が使えるファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

個人の通帳なしで使えるファクタリングはある?

個人の通帳なしで使えるファクタリングはあります。

例えば、個人事業主がフリーナンス即日払いを利用する場合の必要書類は次の2つです。

- 請求書

- 本人確認書類(※法人の場合は商業登記簿謄本も追加で必要)

個人の通帳なしでファクタリングを利用したい場合はフリーナンス即日払いを利用しましょう!

フリーナンス即日払いの公式サイトは以下をご参照ください。

ファクタリングの個人の通帳なしについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの初回取引は審査が通りやすい?

ファクタリングでは利用者と売掛債権の信用度合いについて審査されます。

そのため、初回取引だからといって審査が通りやすいということは基本的にありません。

ファクタリングの取引に関して、以下の内容で運営しているファクタリング会社もあります。

・初回利用の50%をキャッシュバック

・2回目以降の利用では必要書類の提出を一部免除

ファクタリングの審査の観点では2回目以降の方が必要書類が一部免除となる場合もあり、審査が通りやすくなるという解釈もできます。

ファクタリング審査に落ちる理由は?

ファクタリングで審査に通らない主な理由は、ファクタリング業者が買い取る売掛債権の信用性に問題があることです。

売掛金を回収できないとファクタリング業者は赤字になるので、売掛金が未回収とならないよう審査ではいくつか重視している点があることを知っておきましょう。

ファクタリングで審査落ちする原因について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングは請求書だけでは利用できない!最低2つの書類が必要

ファクタリングは銀行融資などの資金調達方法と比較して必要書類が少ないですが、請求書だけでは利用できません。

ファクタリングでは、「請求書+通帳のコピー」などの最低2つの書類が必要です。

今回の記事で解説した「必要書類が少ないファクタリング会社4選」を参考に、ぜひ実際のファクタリングで役立ててください!

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!