- 「ファクタリングの審査に落ちるのが怖い」

- 「審査が面倒なので、省略してほしい」

- 「審査なしのファクタリングって大丈夫?」

この記事ではこんな悩みを解決します。

結論、審査がないファクタリング会社は存在しません。

もし「審査なし」をアピールするファクタリングがあったら、その会社はあなたを騙そうとしている可能性が非常に高いです。

この記事を読めば、審査なしのファクタリングに無駄な時間とお金を使わなくて済みます。

今回は銀行で融資業務の経験がある筆者が、以下の内容で解説しています。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

危険!審査なしのファクタリングは悪徳業者

審査がないことをアピールしているファクタリング会社は、確実に悪徳業者です。

理由は以下3つのリスクがあるから。

・法外な手数料を要求される

・取り立ての可能性がある

・融資の契約を結ばされる

審査がないファクタリングを利用すると、さらに資金繰りが悪化するでしょう

ファクタリングは融資に比べると審査に通りやすいので、「審査なしのファクタリングがある」と誤解している方が増えたのかもしれません。

健全なファクタリング会社では必ず審査が行われ、売掛金が回収できるかどうかの判断がされます。

審査の通りやすさには差がありますが、審査をしないファクタリングは存在しません。

騙されないためにも正しい知識を身につけましょう。

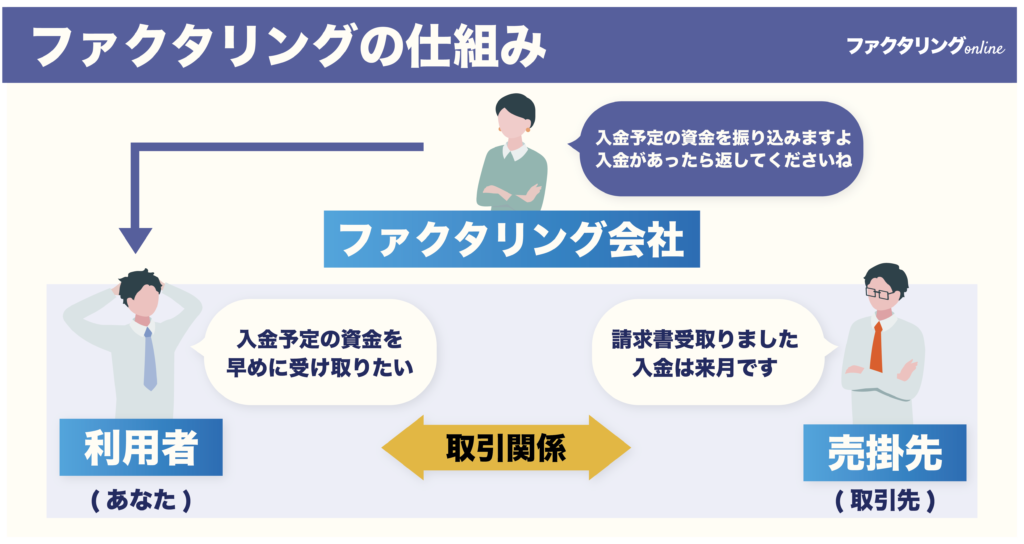

ファクタリングの仕組み

ファクタリングは売掛債権を買い取ることで、入金期日よりも早く資金が手に入るサービスです。

ファクタリングには以下4つの特徴があります。

・最短即日入金できる

・弁済義務を負わない

・赤字や債務超過でも審査に通りやすい

・借入ではない

融資の審査が1週間〜2週間ほどかかるのに対し、ファクタリングは即日で結果がわかります。

売掛先が倒産しても利用者に弁済する義務がないため、リスクヘッジの手段としてもファクタリングは活用できますよ。

また審査も売掛先の信用力を重点的に見るので、利用者が赤字・債務超過でも審査に通ることが多いです。

ファクタリングは「債権の譲渡」であり、借入ではないため、融資とは別の資金調達手段として活用できます。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

なぜファクタリングに審査が必要なのか?3つの理由

ファクタリングに審査が必須である3つの理由は、以下の通りです。

・理由1:手数料を決定できないから

・理由2:詐欺の見極めができないから

・理由3:売掛金を回収する目処が必要だから

理由1:手数料を決定できないから

審査を行わないファクタリング会社は手数料に明確な基準がなく、不当に高い金額を要求されるでしょう。

手数料は以下を考慮して決定します。

・売掛先の信用力

・債権の金額

・回収までの期間

・2社間か3社間か

手数料には回収リスクも費用に含まれているので、売掛先の信用力が高ければ手数料は安く、低ければ高くなります。

また、債権の金額が少なすぎると手数料が割高になることがあります。

回収までの期間は短いほうが、売掛先が倒産するリスクも低いので手数料を安くできますよ。

2社間ファクタリングは利用者とファクタリング会社のみの契約のことで、3社間はさらに売掛先も契約に含めた形態のことです。

3社間は弁済が売掛先からファクタリング会社へ直接行われるため、手数料が安くなります。

2社間と3社間の手数料の目安は以下の通りです。

2社間・・・4〜12%

3社間・・・2〜9%

審査は手数料の基準を決めるために必須です。

手数料なしのファクタリングには基準がないので、高い金額を支払うリスクがあります。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

理由2:詐欺の見極めができないから

審査がないファクタリング会社は詐欺の見極めができません。

健全なファクタリング会社は大切な資金を悪徳業者から守るため、慎重に審査を行います。

特にファクタリング会社は以下3つの債権を買い取りしないように、細心の注意を払っています。

・二重譲渡債権:他社でファクタリングした債権をもう一度譲渡しようとすること。

・架空の請求書:ねつ造によって作られた存在しない債権

・不良債権:倒産や期限到来で回収できなくなった債権

ファクタリング会社はこういった債権を買い取ると大きな損失になり、サービスの存続もできなくなります。

ファクタリング会社は審査で詐欺を見極め、回収できない債権を排除しています。

厳格な審査によって健全な経営が保たれ、利用者によりさらに良いサービスを提供できるようになるのです。

審査がないファクタリングは危険な債権を買い取っている可能性があるので、やめましょう。

ファクタリングの詐欺について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

理由3:売掛金を回収する目途が必要だから

審査では売掛金を回収できる目処を立てる必要があります。

なぜならファクタリングの返済原資は売掛金だからです。

売掛先が倒産した場合、ファクタリング会社は利用者に弁済を求めることができないので、泣き寝入りするしかありません。

売掛先の信用力はファクタリング会社が債権を回収できるかどうかに直結しています。

極端な話、利用者の財務内容が良好でも、売掛先に回収懸念があると審査では落ちてしまうでしょう。

審査では売掛先の以下の項目を重点的に見ています。

- 財務内容

- 支払い状況

- 業況

- 差押えの有無

売掛先の信用力が高い債権を買取り依頼すると、審査に通る可能性がグンと上がりますよ。

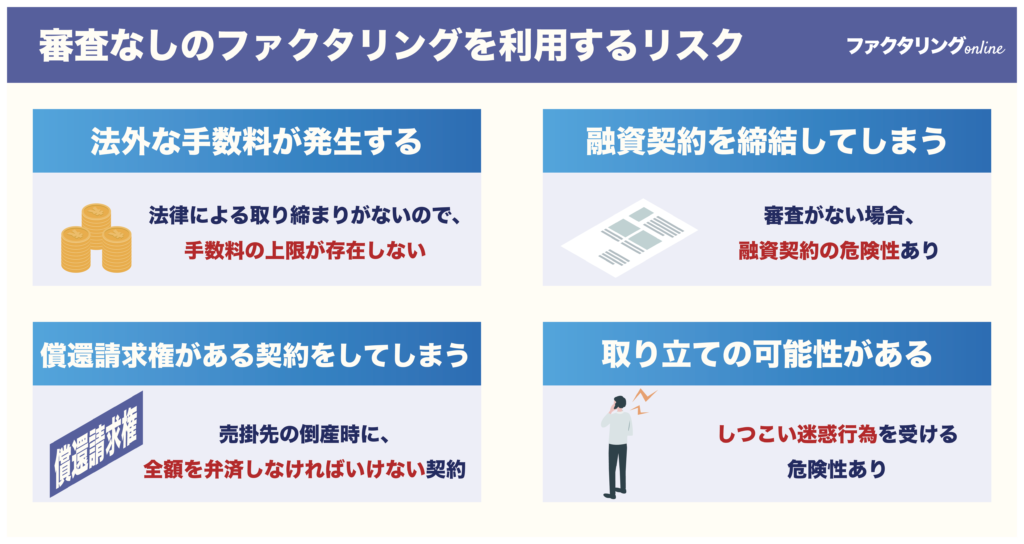

【要注意】審査なしのファクタリングを利用するリスク

安全にファクタリングを利用したいなら、審査がある会社を選びましょう。

審査のない会社は、以下のようなリスクがあります。

・法外な手数料が発生する

・融資契約を締結してしまう

・償還請求権がある契約をしてしまう

・取り立ての可能性がある

詐欺に遭いたくないのであれば、「審査なし」という甘い言葉に騙されないことです。

法外な手数料が発生する

審査がないファクタリングでは基準を超えた手数料を要求されることがあります。

ファクタリングは融資とは異なり利息制限法の制限を受けないので、上限の手数料が存在しません。

たとえ年率50%の手数料を取られても、法律による取り締まりがないということです。

利息制限法の場合、上限金利の20%を超えると、超過部分が無効または行政処分の対象となります。

しかし、ファクタリングでは200%を超えるような手数料でない限り、ペナルティがありません。

200%以上の手数料は民法上問題があるとして、無効になる可能性があります。

参考:東京情報大学「ファクタリングを偽装したヤミ金融の被害に関する事例調査」

法外な手数料は経営を破綻に追い込む原因になります。

資金繰りに困っても、審査なしのファクタリングは利用しないようにしましょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

融資契約を締結してしまう

審査がない場合、ファクタリングを装った融資契約を結ばされる危険性があります。

- 買い戻しが条件になっている

- 担保や保証人を要求される

- 分割返済を認めている

融資契約自体は違法ではなく、銀行のように貸金業の登録を受けていれば問題ありません。

ファクタリングは売掛金を売却する性質上「債権の譲渡」にあたるので、融資契約とは全く別のものです。

金融庁もファクタリングを装った融資契約に注意喚起をしています。

参考:金融庁「ファクタリングの利用に関する注意喚起」

ファクタリングと融資の違いがわかっていれば防げるので、理解を深めていきましょう。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

償還請求権がある契約を締結することになる

違法業者と取引すると償還請求権のある契約を結ばされ、売掛先が倒産した時に全額を弁済しなければなりません。

ファクタリング会社が売掛金を回収できなかった時に、利用者に対して金銭の支払いを要求できる権利のことです。

例えばX社がY社に商品を販売し、X社がY社に対する売掛債権を持っているとします。

X社は資金調達のために、Z社にファクタリングの依頼をして債権を買い取ってもらいました。

この場合、

- 償還請求権あり→Y社が倒産した場合、X社はZ社に支払いを求められる

- 償還請求権なし→支払いは求められない

ということになります。

手形取引の場合は、償還請求権があるので不渡りが発生すると手形代金の支払いをする義務がありますが、ファクタリングにはありません。

償還請求権の有無は契約する前に確認しておきましょう。

ファクタリングの手形について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

取り立ての可能性がある

審査がないファクタリングは異常な早さで資金が手に入りますが、後でしつこい取り立てをされる危険性があります。

具体的には

・深夜や早朝に電話や訪問をする

・取引先や知人に借金の返済が遅れていることを知らせる

・割増料金を請求してくる

などの迷惑行為を受ける危険性があります。

違法な業者と関わらないためにも、審査がないファクタリングは利用しないようにしましょう。

違法なファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

安全なファクタリング会社を選ぶ時のポイント

安全なファクタリング会社を選ぶために以下4つのポイントを押さえましょう。

審査スピード

審査スピードが早いファクタリング会社では、最短その日のうちに資金調達ができます。

以下のファクタリング会社は特に早いのでおすすめです。

| ファクタリング会社 | 入金までの時間 |

|---|---|

| ペイトナーファクタリング | 最短10分 |

| ビートレーディング | 最短2時間 |

| QuQuMo | 最短2時間 |

| アクセルファクター | 最短2時間 |

| ファクタリングベスト | 最短3時間 |

平日の午前中に申し込めばその日のうちに資金調達できるので、お急ぎの方におすすめです。

スピードが早いからといって、適当に審査をしているわけではありません。

徹底的に効率化した審査システムを作り上げているからできることです。

「審査が早い=怪しい」ではないことを押さえておきましょう。

即日ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

信頼性

ファクタリング会社の信頼性はSNSや口コミサイトで確認できます。

Google口コミでは、利用者の素直な意見を見ることができます。

また、寄せられた口コミに対して誠実に返信している企業もあるので、確認してみてください。

正直な話、HPを見ても良いことしか書いていないので、本当に信頼できるかどうかはわかりません。

ぜひ、ユーザーの生の声を調べていただき、信頼できるファクタリング会社なのか確認してくださいね。

大手ファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

手数料やコスト

手数料やコストがHPに記載されているファクタリング会社を選びましょう。

悪質なファクタリング会社は契約寸前まで手数料を知らせないことがあります。

手数料は回収リスクが低いほど安くなるので、審査に出す債権は信用力が高い売掛先にするのがおすすめです。

また2社間か3社間によって手数料の目安が異なります。

3社間のほうが売掛先からファクタリング会社へ直接返済されるので、回収リスクが低く、手数料も安いです。

2社間は代金が利用者を経由するため、使い込まれるリスクを考慮して手数用は高めに設定しています。

審査に時間はかかりますが、手数料を安く利用するなら3社間ファクタリングがおすすめです。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

契約の透明性

ファクタリングの契約時には、利用条件が明確にされているかを確認しましょう。

審査をしないファクタリング会社の場合、良いことばかり並べて、利用者のリスクになることは全く説明しないこともあります。

契約書では特に以下の内容をチェックしておきましょう。

・譲渡する債権の金額は合っているか

・手数料は妥当か

・期日までの期間は妥当か

・償還請求権の有無

・ファクタリングの利用を売掛先に知らせるかどうか

・契約解除の条件

・違反した場合の資金返還について

・自分だけが損害賠償責任を負わされていないか

・売掛金を支払われた後に何か責任を負わされないか

国税庁にファクタリングの契約書の雛形がありますのでぜひ、参考にしてください。

参考・国税庁:「売掛債権譲渡契約書」

信頼できる会社は利用者に不利なことほど丁寧に説明してくれます。

悪質な業者は悪い情報を隠したがるので、不利な契約を結ばないように気をつけてください。

ファクタリングの契約について詳しく知りたい方は以下の記事を参考にしてください。

安全で審査スピードが早いファクタリング会社

安全で審査スピードが早いファクタリング会社は以下7社です。

・OLTAクラウドファクタリング

・ビートレーディング

・FREENANCE即日払い

・アクセルファクター

・ペイトナーファクタリング

・ベストファクター

・No. 1

OLTAクラウドファクタリング

OLTAクラウドファクタリング

OLTAクラウドファクタリング

| 手数料 | 2〜9% |

|---|---|

| 入金スピード | 最短即日 |

| 買取限度額 | 制限なし |

| ファクタリングの種類 | 2社間 |

| 必要書類の種類 | 請求書 入出金明細 決算書一式(昨年度分) 本人確認書類 |

OLTAクラウドファクタリングはAIによる効率化された審査で、最短即日の資金調達が可能です。

審査は完全オンラインなので、来店不要で全国どこからでも申し込みができます。

新規取引でも提出書類が3点だけなので、書類を用意する負担を少なくできますよ。

書類はアップロードして提出できるので、郵送する手間も要りません。

個人の場合は通帳不要で利用可能です。

ビートレーディング

ビートレーディング

株式会社ビートレーディング

| 対象 | 法人・個人 |

|---|---|

| 入金スピード | 最短2時間 |

| 買取限度額 | 制限なし |

| 手数料 | 2社:4%~12% 3社:2%~9% |

| 必要書類 | 売掛債権に関する資料 口座の入出金明細(直近2か月分) |

ビートレーディングは10年以上の実績があるファクタリング会社です。

全国どこからの申し込みにも対応しています。

審査から入金まで最短2時間なので、午前中に申し込めばお昼頃には入金されるスピード感が魅力です。

急ぎで資金が欲しい方におすすめです。

必要書類が2点だけで、他のファクタリング会社よりも少ない書類で審査できます。

仕事が完了していない「注文書ファクタリング」にも対応しているので、よりスピーディに資金を調達できますよ。

ビートレーディングの評判について詳しく知りたい方は以下の記事を参考にしてください。

FREENANCE即日払い

フリーナンス

GMOクリエイターズネットワーク株式会社

| 対象 | 法人・個人 |

|---|---|

| 入金スピード | 最短即日 |

| 買取限度額 | 1万円〜上限額なし |

| 手数料 | 3%~10% |

| 必要書類 | 請求書 本人確認書類 |

FREENANCE即日払いはGMOグループが提供するサービスなので、運営会社の信頼度は抜群です。

「フリーナンス口座」が無料で使えるので、売掛先からの入金専用口座として活用できます。

会員になると「フリーナンス安心補償Basic」に無料で加入でき、仕事中の思わぬ事故に対して最大5,000万円まで補償されます。

フリーナンスの評判について詳しく知りたい方は以下の記事を参考にしてください。

アクセルファクター

アクセルファクター

株式会社アクセルファクター

| 対象 | 法人・個人 |

|---|---|

| 入金スピード | 最短即日 |

| 買取限度額 | 30万円〜1億円 |

| 手数料 | 2%〜 |

| 必要書類 | 売掛債権の書類 通帳のコピー 確定申告書 本人確認書類 |

アクセルファクターは13事業を展開するネクステージグループの一員で、信頼できるサービスです。

審査スピードが早く最短2時間で入金できるので、急な資金需要にも対応できます。

独自の審査基準を設けることで、通過率は93.3%以上を記録。

銀行の融資を断られた方でも、資金調達できています。

「専任担当制」を採用しており資金調達のプロがマンツーマンでアドバイスをしてくれるので、長期的な資金繰りの相談もできますよ。

アクセルファクターの評判について詳しく知りたい方は以下の記事を参考にしてください。

ペイトナーファクタリング

ペイトナーファクタリング

ペイトナー株式会社

| 対象 | 法人・個人 |

|---|---|

| 入金スピード | 最短10分 |

| 買取限度額 | 最大100万円 |

| 手数料 | 10% |

| 必要書類 | 請求書 口座の入出金明細 本人確認書類(初回利用時のみ) |

ペイトナーファクタリングは利用額を100万円までにしており、中小企業やフリーランスなどの小規模事業者に特化したサービスです。

審査スピードが業界最速で、最短10分で資金調達できます。

会員登録をしてその日のうちに支払いができますよ。

手数料は一律10%とわかりやすくその他の費用は一切かかりません。

必要書類も少ないので、シンプルでわかりやすいファクタリングサービスです。

ペイトナーファクタリングの評判について詳しく知りたい方は以下の記事を参考にしてください。

ベストファクター

ベストファクター

株式会社アレシア

| 対象 | 法人・個人 |

|---|---|

| 入金スピード | 最短即日 |

| 買取限度額 | 30万円〜1億円 |

| 手数料 | 2社:2%〜20% 3社:要見積もり |

| 必要書類 | 本人確認書類 入出金の通帳 請求書 見積書 |

ベストファクターは柔軟な審査が定評で、平均買取率は92.2%を誇ります。

他の金融機関で融資を断られた方でも審査に通りやすいでしょう。

7つの質問に答えるだけで買取手数料を診断できる「簡易診断シミュレーター」で事前に手数料の目安を知ることができます。

新サービス「BESTPAY」では注文書のファクタリングにも対応しており、受注した段階で即資金調達ができるようになりました。

No.1

No.1

株式会社 No.1

| 対象 | 法人・個人 |

|---|---|

| 入金スピード | 最短即日 |

| 買取限度額 | 50万円〜5,000万円 |

| 手数料 | 1〜15% |

| 必要書類 | 請求書 発注書・納品書 通帳のコピー 決算書 |

No. 1は、1%から利用できる業界最低水準の手数料が魅力的なファクタリング会社です。

初回利用の場合、さらに手数料が50%割引になります。

手数料の安さから他社からの乗り換え実績も業界No. 1を誇ります。

審査時間も最短30分とスピード感のある対応をしてくれるので、他社のファクタリング会社で不満がある方は利用してみてはいかがでしょうか。

繰り返しの利用もできますので、長期的な取引をしたい方にもおすすめしたいファクタリング会社です。

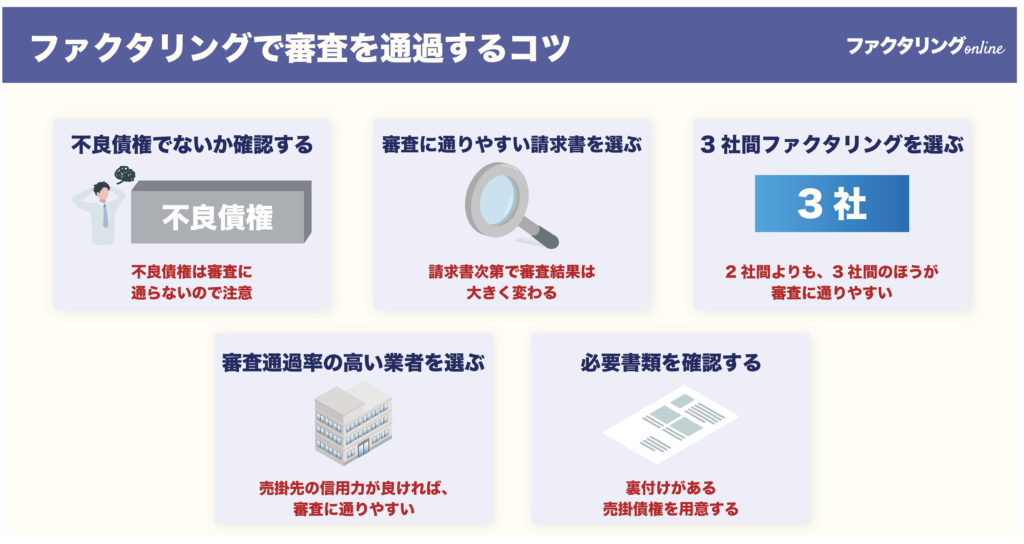

ファクタリングで審査を通過するコツ

ファクタリングの審査にのぞむ際は、以下の5つのコツを意識しましょう。

・不良債権でないか確認する

・審査に通りやすい請求書を選ぶ

・3社間ファクタリングを選ぶ

・審査通過率の高い業者を選ぶ

・必要書類を確認する

不良債権でないか確認する

不良債権は審査には通りませんのでご注意ください。

不良債権とは以下の4つを指します

・支払い期日が過ぎた債権

・他のファクタリング会社へ売却済みの債権

・入金済みの債権

・架空の債権

また不良債権を審査に出すような利用者は、次回以降も疑いの目で見られてしまいます。

審査に出す債権は支払い期日が到来しておらず、誰にも譲渡していないものを選んでくださいね。

審査に通りやすい請求書を選ぶ

信用力の高い売掛先からの請求書は審査に通りやすいです。

審査では売掛先の信用力や債権の健全性を重点的に見ているので、請求書次第で審査結果は大きく変わります。

- 信用力の高い売掛先の債権

- 利用者との間で継続的な取引がある先の債権

- 支払い期日まで3ヶ月以内の債権

- 売上規模と買取金額に違和感がない債権

- 信用力の低い売掛先の債権

- 売掛債権が新規取引先のもの

- 支払い期日まで3ヶ月を超える債権

- 売上に対して金額が大きすぎる債権

ファクタリング会社は買い取った売掛金が回収できなければ大きな損失になるので、回収懸念がある債権は選ばないのが懸命です。

ファクタリングの審査が緩いことについて詳しく知りたい方は以下の記事を参考にしてください。

3社間ファクタリングを選ぶ

ファクタリングには3社間と2社間がありますが、3社間のほうが審査に通りやすいです。

2社間は利用者とファクタリング会社のみで契約を行う形式で、3社間では売掛先も契約関係に加えます。

3社間は売掛先からファクタリング会社へ直接返済が行われるので、回収できないリスクが圧倒的に低いです。

逆に2社間は返済資金が利用者を経由するため、他の支払いに資金を使われるリスクがあります。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

審査通過率の高い業者を選ぶ

ファクタリングは売掛先の信用力が良ければ、赤字の企業でも審査に通りやすいです。

債務者を中心に審査する融資とは大きな違いですね。

とはいえ、ファクタリング会社の中でも審査の基準が異なるため、審査に通りやすいところと厳しいところで分かれます。

以下は審査通過率が90%を超える独立系のファクタリング会社です。

審査落ちしたくなければ、通過率の高いファクタリング会社を選びましょう。

ファクタリングの審査が緩いことについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングで審査落ちする原因について詳しく知りたい方は以下の記事を参考にしてください。

必要書類を確認する

必要書類を用意できない場合、審査に通過するのは難しいでしょう。

必要書類がないと売掛金の回収判断ができないので審査は進みません。

審査では明確なエビデンスがないと判断できかねますので、しっかりとしたエビデンスが用意できる売掛債権を選びましょう。

必要書類は審査の途中に追加で求められることもあります。

途中で書類を要求されると不快かもしれませんが、そんな時こそ誠実に対応することで信頼できる人物をアピールできますよ。

必要書類を正確に用意することで審査に通過する可能性は高くなります。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの審査に必要な書類

ファクタリングの審査では以下の書類が必要です。

- 本人確認書類

- 通帳のコピー

- 決算書や確定申告書

- 売掛債権

- 印鑑証明書

- 納税証明書

- 商業登記簿謄本

ただ、全ての書類が必須というわけではなく、ファクタリング会社によってはさらに少ない書類で審査できます。

ビートレーディングでは請求書と通帳の明細の2点だけで審査ができるので、事務負担も少なく済むでしょう。

必要書類は出せばいいというわけではありません。

書類の内容について質問が来ることもありますので、審査をスムーズに進めるためにも誠実に対応しましょう。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

審査なしのファクタリングに関するよくある質問

個人のファクタリング利用は審査が甘いですか?

個人だから甘いというわけではなく、売掛先の信用力次第では審査に落ちることもあります。

信用力が高い売掛債権を選ぶことが審査落ちしないコツです。

個人事業主のファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

即日資金調達が可能なファクタリング業者は審査が甘いですか?

ファクタリングは融資に比べて審査に通りやすいですが、即日で資金調達ができるからといって審査が甘くなるわけではありません。

徹底的に審査システムを効率化したからこそ、即日で入金できるスピード感を実現しています。

売掛金の回収見込みが立たなければ、審査には落ちてしまうでしょう。

即日ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

誰でも通るファクタリング業者はありますか?

誰でも審査に通るファクタリング会社はありません。

仮に「審査なし」「誰でも審査に通ります」のような宣伝をしている業者は確実に闇金業者ですので、絶対利用しないでください。

ファクタリングの闇金業者について詳しく知りたい方は以下の記事を参考にしてください。

審査が激甘なファクタリング業者は?

審査を通過しやすいファクタリング業者は以下の通りです。

ファクタリングの審査に落ちる理由は?

ファクタリングの審査に落ちる理由は、主に売掛債権の信頼性不足が原因です。

売掛債権を回収する可能性が低いと判断されると審査に落ちてしまうでしょう。

ファクタリングでは利用者の信用度よりも、債権の信頼性が重視されます。

ファクタリングで審査落ちする理由について詳しく知りたい方は以下の記事を参考にしてください。

【まとめ】審査なしのファクタリングは危険!審査ありで健全な資金調達を

この記事では審査なしのファクタリングについて解説しました。

審査がないファクタリング会社は確実に悪徳業者でしたね。

この記事で紹介した以下7社は健全な審査を行っているので、安心して利用できます。

・OLTAクラウドファクタリング

・ビートレーディング

・FREENANCE即日払い

・アクセルファクター

・ペイトナーファクタリング

・ベストファクター

・No. 1

ぜひ健全にファクタリングを利用していただき、資金繰りの改善を目指しましょう。

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!