「ペイトナーファクタリングの評判を知りたい」

「他のファクタリング会社と比較をしてほしい」

「今すぐ資金を調達したい」

この記事ではこんな悩みを解決できます。

ファクタリングは融資と比べると悪質な業者が多いので、不安を抱える方も多いのではないでしょうか。

この記事を最後まで読めば、ペイトナーファクタリングがクリーンなサービスだとわかります。

また、請求書を最短10分で現金化できるので、資金繰りを改善させ、支払いのストレスを無くすことができますよ。

今回は銀行での融資業務の経験がある筆者が、以下の内容で解説します。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

ペイトナーファクタリングとは?

| 審査時間 | 最短10分 |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細(3ヶ月程度) |

| 審査通過率 | 不明 |

| 会社名 | ペイトナー株式会社 |

| 代表者名 | 代表取締役社長/最高経営責任者(CEO) 阪井 優 |

| 所在地 | 東京都港区虎ノ門五丁目9番1号 麻布台ヒルズ ガーデンプラザB 5F |

| 設立 | 2019年2月4日 |

| 資本金 | 2億9,245万6,068円(資本準備金含む) |

| 手数料 | 一律10% |

| 上限金額 | 最大100万円 (取引実績に応じて拡大可能) |

| 入金スピード | 最短10分 |

| 公式サイト | 詳細を見る |

ペイトナーファクタリングは中小企業やフリーランス向けに請求書を買い取る「ファクタリングサービス」を提供しています。

事業計画書などの書類が不要で、申し込みから入金まで最短10分で利用できるのが強みです。

申込件数は20万件を超え、業種を問わず多くの方に利用されています。

- 事業資金の立て替え払いがストレス

- 取引先からの入金が遅くて不安

- 他社で審査に落ちてしまった

こんな悩みをお持ちの方は無料でできるユーザー登録から始めてみてはいかがでしょうか。

ペイトナーファクタリングと他社の比較

| ファクタリング会社 | 手数料 | 入金までの時間 | 必要書類 | 申込可能額 | 公式サイト |

|---|---|---|---|---|---|

| ペイトナーファクタリング | 一律10% | 最短10分 | ・請求書 ・本人確認書類 ・入出金明細(3ヶ月程度) | 最大100万円 (取引実績に応じて拡大可能) | 詳細を見る |

フリーナンス | 3%〜10% | 最短30分 | ・請求書 ・請求書を取引先へ送ったことがわかるもの ・請求書を取引先が確認済みとわかるもの ・入出金明細 | 1万円〜 | 詳細を見る |

買速 | 2%〜10% | 最短30分 | ・請求書 ・通帳のコピー ・本人確認書類 | 30万円〜1億円 | 詳細を見る |

No. 1 | 1%〜 | 最短即日 | ・入金が確認できる書類 ・決算書直近二期分 ・成因資料(請求書など) ・取引先企業との基本契約書 | 50万円〜5,000万円 | 詳細を見る |

| ラボル | 一律10% | 最短1時間 | ・通帳(過去3ヵ月分の入出金履歴) ・取引先からの入金履歴 ・ 取引先担当者が請求内容を了承していることが分かるメッセージ ・発注書や契約書、支払通知書 ・ 公共料金領収書 | 1万円〜 | 詳細を見る |

ペイトナーファクタリングはAIを使った独自の審査によって、申し込みから入金まで最短10分で資金調達できます。

必要書類もたった3点と忙しい方でも簡単に申し込み可能です。

通常のファクタリングの場合、手数料は審査によって上下するものです。

しかし、ペイトナーファクタリングは一律10%と固定なので、利用する前でも簡単にコストがわかります。

1万円から利用できるので、独立したてのフリーランスの方でも気軽に資金調達できます。

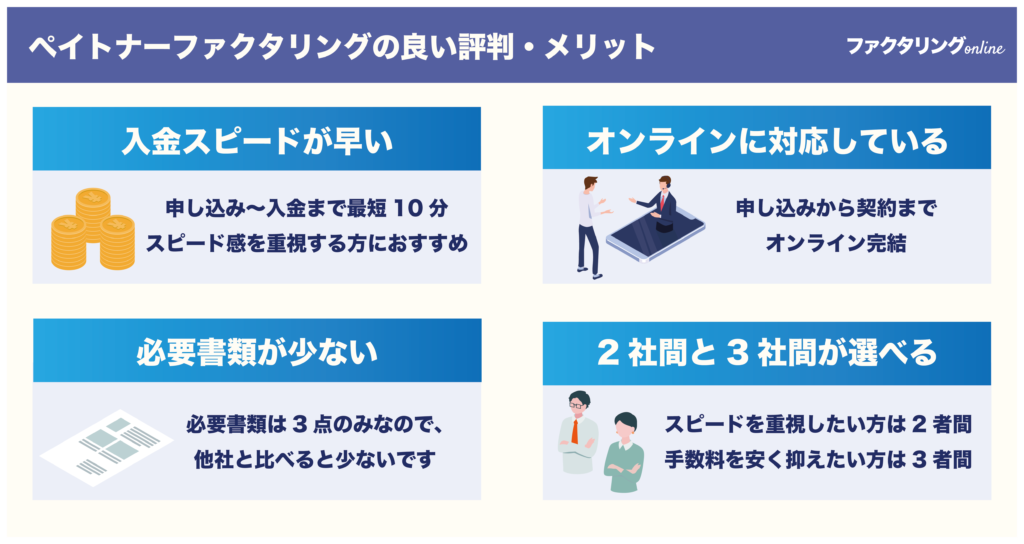

ペイトナーファクタリングの良い評判・メリット

ペイトナーファクタリングには以下の良い評判やメリットがあります。

入金スピードが早い

ペイトナーファクタリングは申し込みから入金まで最短10分なので、スピード感を重視する方におすすめです。

銀行の融資やローンは入金までに時間がかかるので、急ぎの資金ニーズに対応できないのが現状です。

税金の納付や取引先への支払い期限が迫っている時に、自宅や職場にいながら資金調達が可能です。

審査結果の通知と入金のタイミングはほぼ同時なので、すぐに資金を使えます。

ファクタリングはとにかく早く資金が欲しいと考える方が多いですが、ペイトナーファクタリングは申し込みや問い合わせに対するレスポンスも早いです。

平日10:00〜19:00の営業時間内であれば、スピード感のある対応が期待できます。

オンラインに対応している

ペイトナーファクタリングは申し込みから契約までオンライン完結です。

店舗に足を運ぶ必要がないので、忙しい方でも利用しやすいでしょう。

請求書などの必要書類はPDFでアップロードすれば申し込みが完了し、すぐに審査が始まります。

他のファクタリング会社では申込内容の照会で電話をかけてくることがありますが、ペイトナーファクタリングはよっぽどのことがない限り電話での照会はありません。

ファクタリングのオンラインについて詳しく知りたい方は以下の記事を参考にしてください。

必要書類が少ない

ペイトナーファクタリングの必要書類は以下の3点のみなので、他社と比べると少ないです。

- 請求書

- 本人確認書類

- 入出金明細(3ヶ月程度)

利用できる請求書は以下の条件を満たしたものが必要です。

- 請求金額・支払期日が確定していて今後、契約条件の変更の恐れがない請求書

※契約条件の変更の可能性があるものは対象外 - 申請日当日から支払い期日まで70日以内

- 請求書の品目・内容は問わない(請求先が個人事業主でもOK)

- 支払い通知書・明細書でも場合に応じて可能

アフィリエイトやクラウドワークスなどのクラウドソーシングサイトでの報酬は対象外です。

迷った場合には問い合わせしてみましょう。

本人確認書類は以下の中からいずれか1点が必要になります。

- 運転免許証

- マイナンバーカード

- 住基カード

- パスポート

有効期限切れのものを提出するケースもあるようなので、よく確認してからアップロードしてくださいね。

入出金明細は過去3ヶ月程度必要です。

売掛先との継続的な取引が確認できる口座の明細を用意しましょう。

2回目以降は基本的に請求書だけで申し込みができるので、書類を用意する手間が要りません。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

2社間と3社間が選べる

ファクタリングには「2者間」と「3者間」がありますが、ペイトナーファクタリングでは2者間のみ利用できます。

2者間はファクタリング会社と利用者のみで取引を行うもので、メリット・デメリットは以下の通りになります。

- 売掛先に知られずに済む

- 審査スピードが早い

- 手数料が高い

- 審査が厳しい

- 返済に手間がかかる

2者間ファクタリングは売掛先に債権の譲渡を通知しないので、ファクタリングをバレたくない方におすすめです。

また、売掛先に通知する手間が要らないことから審査スピードが早く、即日での資金調達ができます。

デメリットとしては、ファクタリング会社が売掛先に支払いの請求ができないので、回収リスクが高くなります。

その分審査が厳しくなり、手数料も高いです。

返済は利用者がファクタリング会社へ振込をしなければならないので、少し面倒に感じるかもしれません。

一方、3者間では、売掛先に通知をするので審査に1週間前後かかりますが、手数料を安く利用できます。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

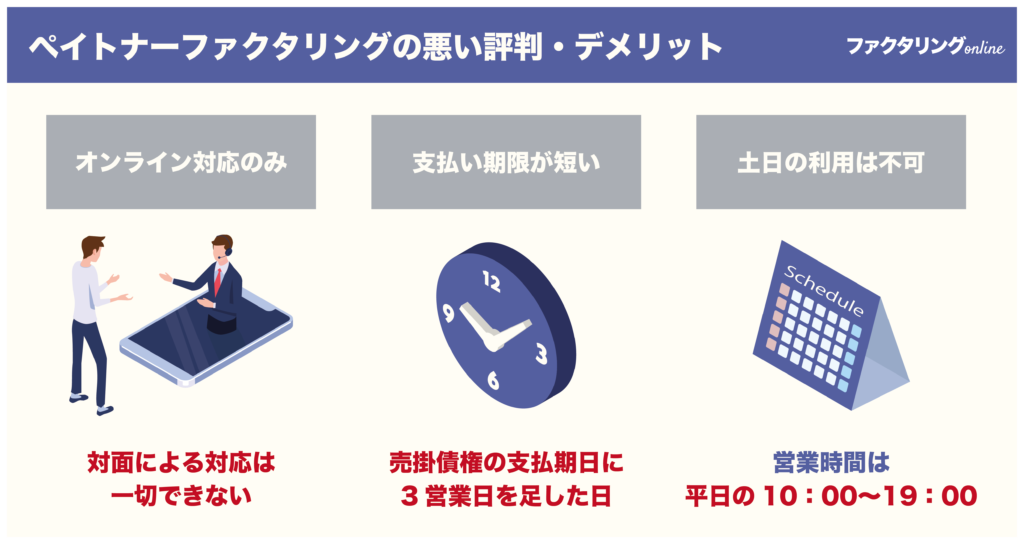

ペイトナーファクタリングの悪い評判・デメリット

ペイトナーファクタリングには以下3つの悪い評判やデメリットがあります。

オンライン対応のみ

ペイトナーファクタリングは実店舗を持たないので、手続きは全てオンライン上で行います。

忙しい方でも店舗に足を運ぶことなく手続きできるので便利ですよね。

しかし、オンライン対応には以下3つのデメリットがあるので、利用する前に押さえておきましょう

- 対面で相談・手続きできない

- 信頼できる会社なのか判断しづらい

- 3者間ファクタリングを利用できない

実店舗がある会社は対面で相談できる安心感がありますよね。

ペイトナーファクタリングに相談したいことがある場合はチャットもしくは、メールによるサポートを受けることになります。

電話によるサポートも一切していないので、手厚いサポートをご希望の方は他のファクタリング会社の利用をおすすめします。

また、オンライン完結では担当者とコミュニケーションを取らずに手続きが完了してしまうので、信頼できる会社かどうかの判断がつきづらいです。

一般的には担当者と何回か面談を重ねることで信頼関係が構築されていきますよね。

しかし、ペイトナーファクタリングは申込件数が20万件を超える実績のある会社ですので、怪しい会社ではありません。

安心して利用できますよ。

オンライン完結の場合、3者間ファクタリングに対応していないことがほとんどです。

オンラインだけでは売掛先とコンタクトを取るのが難しいからです。

しかし、2者間ファクタリングはスピード感のある審査が売りですから、急ぎの方は最短10分で入金可能なペイトナーファクタリングがおすすめです。

ファクタリングのオンラインについて詳しく知りたい方は以下の記事を参考にしてください。

支払い期限が短い

ペイトナーファクタリングへの返済期日は売掛債権の支払期日に3営業日を足した日です。

期日が月曜日の場合は翌日から3営業日なので、木曜日が返済期限です。

支払期日が短く不満を感じるかもしれませんが、売掛債権をファクタリング会社へ譲渡している以上、利用者はすぐに返済する義務があります。

売掛先から入金が確認できたらすぐに返済しましょう。

土日の利用は不可

ペイトナーファクタリングの営業時間は平日の10:00〜19:00なので、土日に利用できません。

ファクタリング会社も金融機関なので、土日祝日は営業していないところがほとんどです。

もし、急ぎで資金が欲しい場合は、必ず営業時間内に申し込むようにしましょう。

しかし、事業を行う上では土日に資金が必要になることもありますよね。

その場合は、土日でも営業している以下のファクタリング会社に申込みをしましょう。

土日でも申込みから60分で入金可能なファクタリング会社もあるので、急ぎの方でも利用しやすいでしょう。

申込可能額はファクタリング会社によって異なるので、HPでよく確認してから申込みしてください。

土日祝日に対応したファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

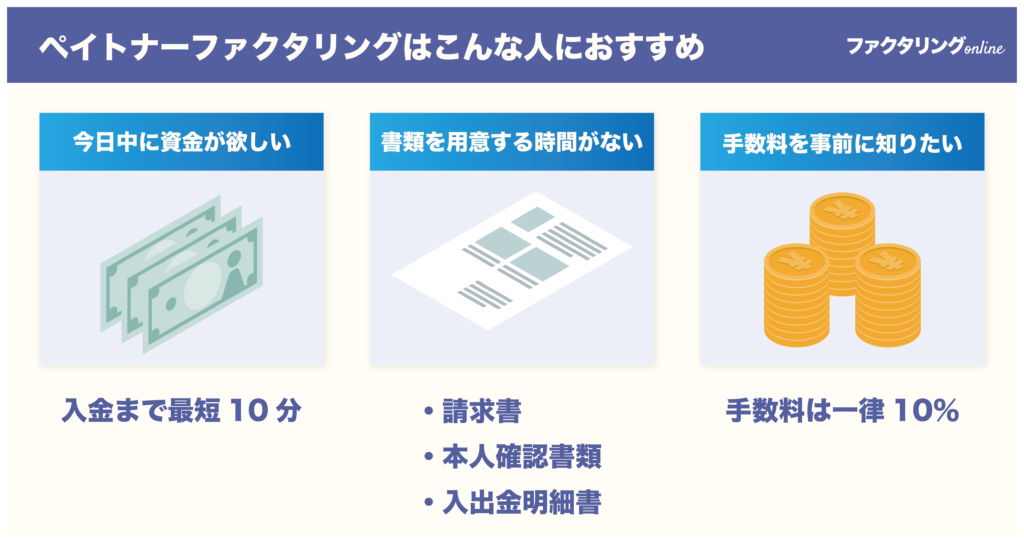

ペイトナーファクタリングはどんな人におすすめ?

- 今日中に資金が欲しい方

- 書類を用意する時間がない方

- 手数料を事前に知りたい方

ペイトナーファクタリングは申し込みから入金まで最短10分なので、急な立て替えや支払いにも対応できます。

銀行の融資は申し込んでから資金が手に入るまで早くても1週間ほどかかりますから、スピード感のある対応を求める方はペイトナーファクタリングがおすすめです。

必要書類は以下の3点だけなので、法務局や税務署に書類を取りに行く手間が省けます。

- 請求書

- 本人確認書類

- 入出金明細(3ヶ月程度)

書類の提出はオンラインでアップロードするだけなので簡単です。

ペイトナーファクタリングの手数料は一律10%なので、事前にコストを把握できます。

通常のファクタリングは審査が終わるまで手数料がわからないのがデメリットでしたが、ペイトナーファクタリングは手数料を10%に固定することで利用者に安心感を与えています。

わかりやすい手数料体系をお求めの方にもおすすめです。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください

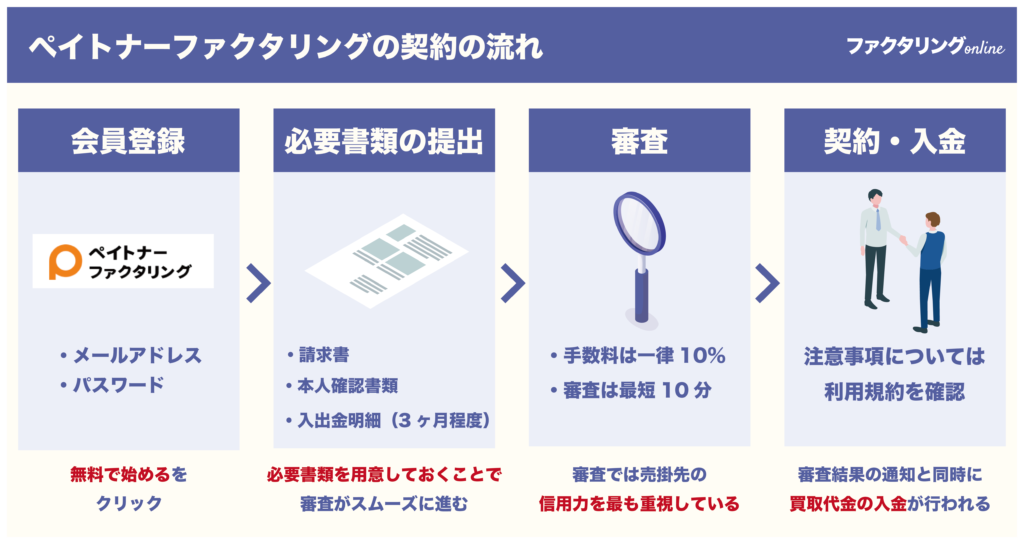

ペイトナーファクタリングの契約の流れ

ペイトナーファクタリング利用する流れは以下の通りです。

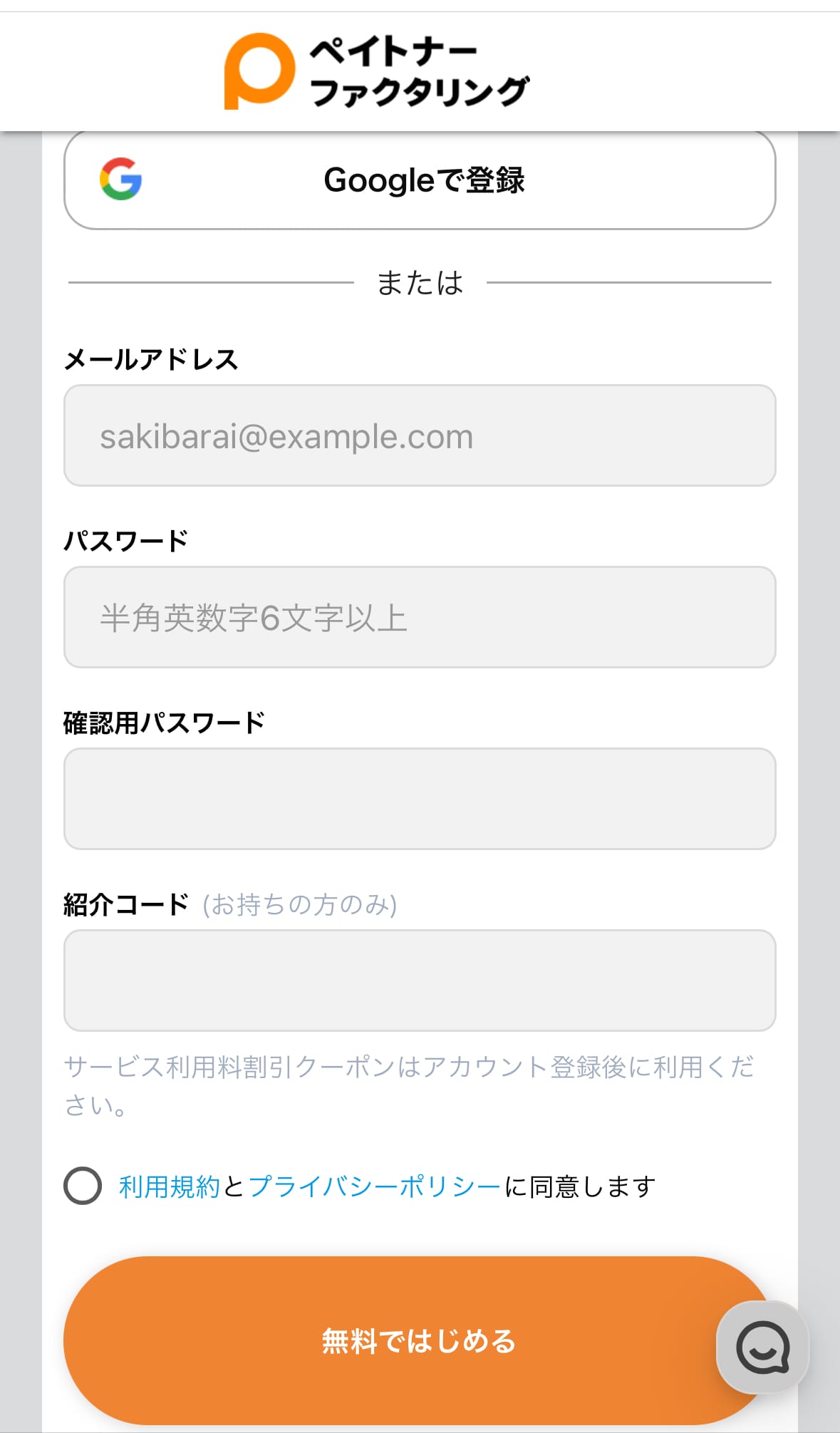

会員登録をする

公式サイトから「まずは会員登録する」をタップします。

メールアドレスとパスワードを入力したら、「無料ではじめる」をタップすれば登録完了です。

必要書類をアップロードする

ファクタリングを利用する時は以下の必要書類を用意し、アップロードしましょう

- 請求書

- 本人確認書類

- 入出金明細(3ヶ月程度)

必要書類は事前に用意しておくことで、初めての利用でも審査がスムーズに進みます。

提出書類は入力事項に不備があると、審査に時間がかかってしまいます。

最悪の場合、審査に落ちすることもあるでしょう。

内容に大幅な相違があると、詐欺だと疑われる可能性があるので、提出する前に何回も確認しておくのが得策です。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

審査が行われる

審査では売掛先の信用力を最も重視して買取判断を行います。

ファクタリング会社は売掛先が支払う代金によって資金を回収するので、審査において売掛先の信用状態が最も大切です。

経営状況に不安があったり、税金の滞納がある場合は審査落ちしてしまうでしょう。

手数料は一律10%なので、審査によって変動することはありません。

審査は最短10分、初回の利用でも当日中にわかります。

契約と入金

ペイトナーファクタリングは審査結果の通知と同時に買取代金の入金が行われます。

個別に契約は行わないので、注意事項については利用規約を確認しましょう。

ファクタリングの契約について詳しく知りたい方は以下の記事を参考にしてください。

後日、振り込みを行う

売掛先からの入金が確認できたら、指定の銀行口座に振込をして返済手続きを完了させます。

返済期日は請求書記載の期日+3営業日です。

売掛先から早めの入金があった場合は、早めに返済しても問題ありません。

万が一、取引先からの入金が遅れそうな場合は、いち早くペイトナーファクタリングのサポートチーム(support@factoring.paytner.co.jp)まで相談しましょう。

ペイトナーファクタリングを利用者の例

個人事業主で建築業を営む方の例をご紹介します。

建築業特有の資金難で悩んでいましたが、ファクタリングを利用することで資金繰りが改善しました。

それだけでなく、ライバルとの差別化もできて、事業をより一層大きくできたそうです。

差別化とはどういうことなのでしょうか。実際の口コミを紹介します。

引用:ペイトナー「事業成長の秘訣!ペイトナーファクタリングで小山さんの建築事業が群を抜くワケ」

- 他社との差別化とはどういうことですか?

建築業って支払いサイクルが遅い業界なんです。

普通、工事の直後〜1つの案件を受けてからすぐに他の案件で稼ぐぞ、というわけにはいかないんですよ、特に大きい案件は。

だから、普通は工事完了直後は、数ヶ月間は会社が止まってしまう/比較的小規模な工事しかできないんです。

でも、ペイトナーファクタリングを使うことで、例えば本来2ヶ月後に入金されるはずのお金を「今日」現金化することができる。

だから、私の会社では工事完了直後でも案件を受注し続けることができるんです。

- ということは、周りの建築業者は使っていない人が多いんですね?

そうなんです。「怖い」「借金」「高い」と思っているため使っていないみたいです。

資金繰りのせいで数ヶ月会社が止まる方がデメリットなのではと思います。みんな利用すればいいのにって。

ペイトナーファクタリング利用前は毎月支払い日がストレスでした。

今はその入金日のストレスから解放されているので、プライベートにも変化がありますね。

ファクタリングは資金難を乗り越えるというマイナス面だけでなく、事業を大きく成長させるプラス面でも大きな効果がありそうですね。

ペイトナーファクタリングの評判に関するよくある質問

ペイトナーファクタリングで審査落ちする理由は?

審査落ちする理由はいくつかありますが、主に以下3つが考えられます。

- 提出書類に不備がある

- 売掛先の信用力が乏しい

- 利用者の人柄に問題がある

請求書などの提出書類に不備がある場合、審査落ちすることがあります。

書類に不備があると、正確な買取判断ができないからです。

特に支払い期限まで70日を超える請求書は買取対象外のため断られてしまいます。

また、売掛先が赤字や税金滞納など、信用状況に問題がある場合も審査に通過することは困難です。

利用者の人柄に問題がある場合も断られる可能性があります。

ペイトナーからの問い合わせに対して不誠実に対応してしまうと、信頼できない人物だと判断されるかもしれません。

ファクタリングで審査落ちする原因について詳しく知りたい方は以下の記事を参考にしてください。

ペイトナーファクタリングの審査時間は遅い?

ペイトナーファクタリングは最短10分の審査時間なので、業界内でもNo. 1のスピードを誇ります。

ご利用の予定がある方は無料でできる会員登録を済ましておきましょう。

ペイトナーファクタリングは個人事業主でも利用できる?

ペイトナーファクタリングは個人事業主(フリーランス)も利用可能です。

ペイトナーファクタリングの審査はAIで行なっている?

AIによる審査を導入することで、申込から入金まで最短10分というハイスピード審査が可能です。

ペイトナーファクタリングのログイン方法は?

会員登録した時に使用したメールアドレスとパスワードが必要です。

Googleアカウントでもログインができます。

ペイトナーファクタリングはブラックリストに入っていても利用できる?

ペイトナーファクタリングは利用者の信用情報を照会しないため、ブラックリストに入っていても利用できます。

ただし、売掛先がブラックリストに入っている場合は、回収リスクが高いため断られてしまいます。

【まとめ】ペイトナーファクタリングは最短10分での資金調達が可能

この記事ではペイトナーファクタリングについて解説しました。

申し込みから最短10分で入金でき提出書類が少ないので、利用しやすいファクタリングサービスです。

特に以下の方にはおすすめです。

- 今日中に資金が欲しい方

- 書類を用意する時間がない方

- 手数料を事前に知りたい方

資金繰りで不安を抱えている方は請求書や入出金明細があればすぐに審査できますので、まずは無料でできる会員登録から始めましょう。

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!