ファクタリングは、ビジネスにおける資金調達方法の1つです。

しかし、仕組みやルールを知らずにむやみに利用すると、最悪の場合法律を犯してしまう可能性もあります。

「ファクタリングの詐欺事例を知りたい」

「うっかり詐欺に加担しないか心配」

この記事では、詐欺罪にあたる債権の架空譲渡や二重譲渡について詳しく解説します。

具体的な詐欺の事例とトラブル回避方法も紹介するので、ぜひ最後までご覧ください。

今回は銀行での融資業務の経験がある筆者が、以下の内容で解説します。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

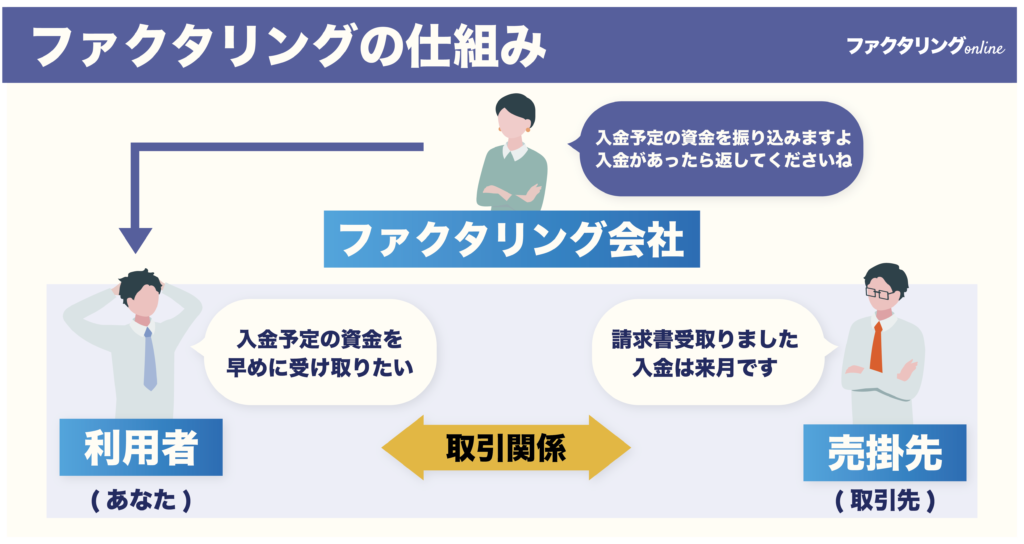

ファクタリング会社は大きなリスクを負っている

ファクタリングの仕組みは、実はファクタリング会社にとって大きなリスクがあります。

そのリスクとは、買い取ったはずの売掛金を回収できないことです。

利用者の立場からすると、ファクタリングは売掛債権を売却することで資金調達できるサービスです。

しかし、ファクタリング会社の立場で考えると、もしその売掛債権が偽物だったり架空だったりすると、回収できずに大きな損失になるのです。

ファクタリングには償還請求権がないので、買い取った後に利用者に対して資金を弁済するように求めることもできません。

※償還請求権・・・時期を遡って金銭の返還を求めることができる権利

だからこそファクタリングには利用前に必ず審査があり、リスクがないか厳格にチェックしているのです。

しかし、中には厳格な審査があっても詐欺になるケースも。

次では逮捕事例も含めて過去のファクタリング関連の詐欺事件を解説します。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

【逮捕事例】ファクタリング利用者が詐欺罪に問われた事例

ここではファクタリングの利用者が罪に問われた事例を3つ紹介します。

3600万円超を騙し取り懲役2年

20代の会社役員の男はファクタリング会社から約3,652万円を騙し取ったとして、那覇地裁から詐欺罪で懲役2年の実刑判決を受けました。

被告は医療用マスクの発注を装って虚偽の売掛債権を作り、ファクタリング会社から資金を騙し取ったとされています。

この事例では以下3つの点で悪質だと認められます。

- 架空の売掛債権で資金を騙し取った

- 請求書を偽造した

- 資金を私用に使った

架空の売掛債権で資金を騙し取る行為は詐欺罪に問われます。それに伴って請求書を偽造した場合も私文書偽造罪になるので注意しましょう。

融資とファクタリングの同時不正利用

こちらは架空債権が発覚した事例です。

被告は資金繰りに困っていた広告会社を潰さないために、融資金2,250万円のほか、ファクタリング会社からも約600万円を騙し取っていました。

ファクタリング会社に対して架空の債権を買い取らせるなどをしたことで、詐欺罪などの罪で懲役3年6ヶ月の実刑判決を言い渡されました。

この事例では以下の3点で悪質だと認められます。

- 架空の売掛債権で資金を騙し取った

- 契約書や見積書を偽造した

- 「会社を守りたいから」という身勝手な犯行である

この事例も架空の債権を装って契約書や見積書を偽造しているので、詐欺罪や私文書偽造罪に問われます。

どんな理由であっても、相手を欺いて資金を騙し取る行為は犯罪です。

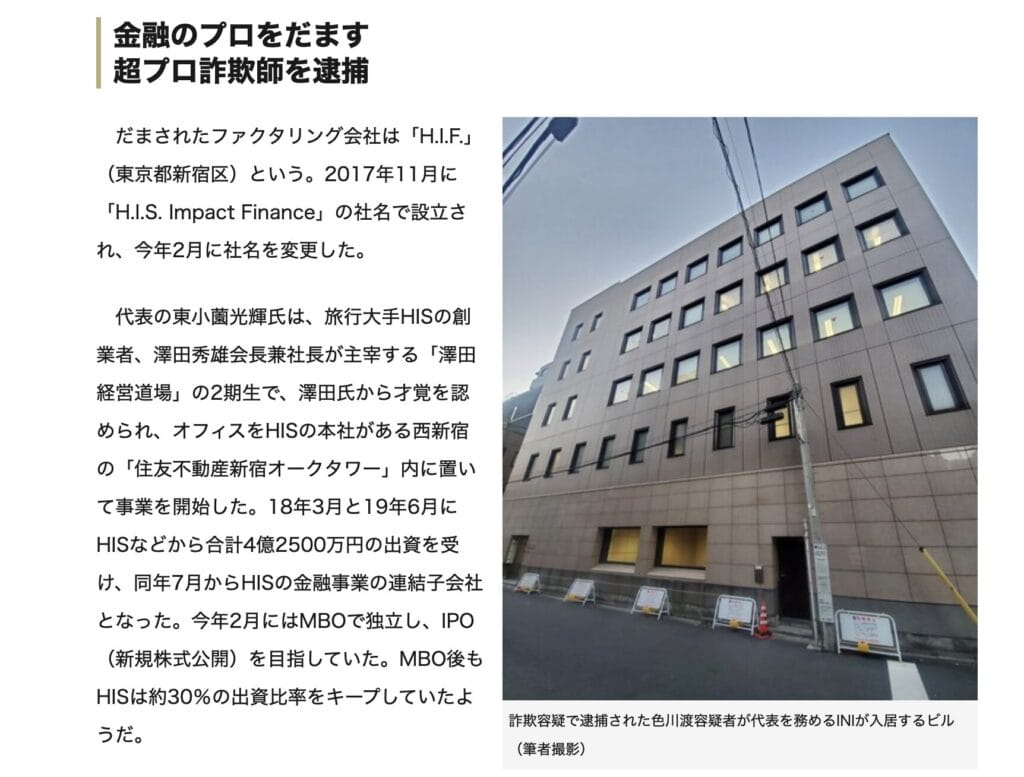

架空債権3億円で逮捕

イベント企画会社の社長がファクタリング会社に架空債権3億円を買い取らせた詐欺の疑いで逮捕されました。

被告は100社以上の偽装債権の売却を繰り返し、約45億円を騙し取ったといいます。

騙されたファクタリング会社は業歴が浅いことから、詐欺の標的になってしまったようです。

この事例では以下の3点で悪質だと認められます。

- 架空の売掛債権で資金を騙し取った

- 新規開業した金融機関を狙った

- ポンジ・スキームと似た手法で大口の資金を騙し取った

「ポンジ・スキーム」とは、詐欺の手口の1つです。

相手を信じ込ませるために最初だけ約束通りの返済を行い、相手が信用したところで多額の資金を騙し取る手法です。

ファクタリング会社は実績欲しさと「困っている企業を助けたい」という思いが先行し、被害に遭ってしまいました。

金融のプロでも騙されるほど巧妙な手口がいくつもあります。

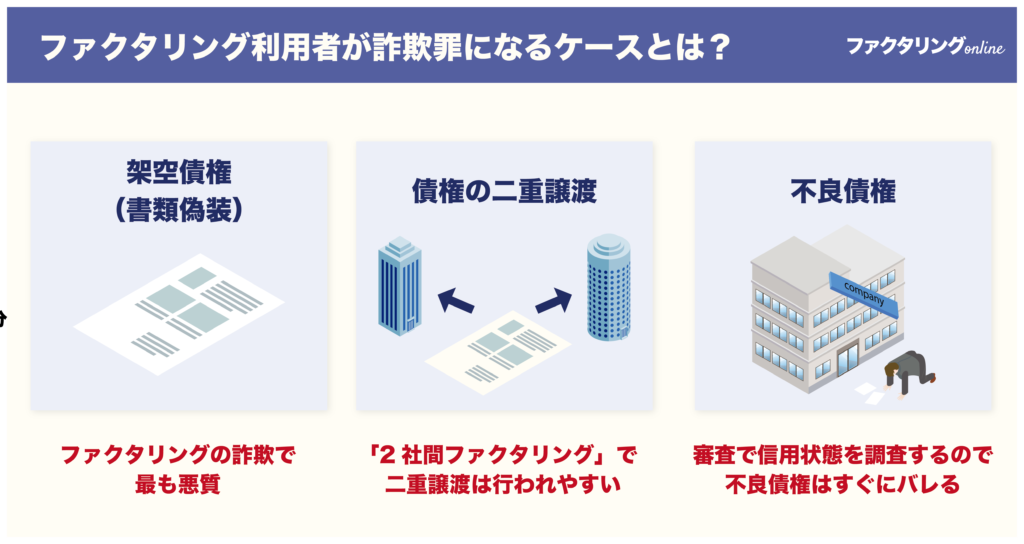

ファクタリング利用者が詐欺罪になる3つのケース

ファクタリングの利用者でも以下の3つのケースで詐欺罪に問われることがあります。

架空債権(書類偽装)

ファクタリングの詐欺で最も悪質なのが、架空債権を買い取らせる手口です。

架空請求によりファクタリング会社が売掛金を回収できなくなるので、金額によってはたった一度でファクタリング会社を経営破綻に追い込みます。

請求書や見積書のねつ造に加え粉飾した決算書まで使って資金を騙し取ろうとする人もおり、悪意ある詐欺行為です。

さらに悪質なケースだと利用者と売掛先が共謀して資金を騙し取ることも。

ファクタリング会社は売掛債権の信ぴょう性について審査はしていますが、詐欺を完璧に防げるわけではありません。

架空債権を買い取らせる行為は犯罪ですので、絶対に辞めましょう。

債権の二重譲渡

1つの債権を複数のファクタリング会社へ譲渡する行為を「二重譲渡」と言います。

悪意あるケースもありますが、知らないうちに二重譲渡になってしまうケースもあります。

売掛債権は手形のように目に見えないため、複数のファクタリング会社に譲渡することは簡単にできてしまいます。

ただし、ファクタリングの審査では債権が譲渡済みかどうかを調べるので、二重譲渡はすぐにバレてしまいます。

ファクタリングは「1つの債権につき1社まで」と覚えておき、社内の情報共有を確実に行いましょう。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

もし万が一二重譲渡が起きてしまった場合の対応策も解説しています。

不良債権

ファクタリング会社を騙して不良債権を買い取らせる行為も詐欺罪に当たります。

審査では売掛債権の信用状態を調査するので、不良債権はすぐにバレます。

しかし、利用者と売掛先が共謀して計画倒産をした場合には、不良債権でも気づかれないことがあります。

ファクタリングでは売掛金の支払いが確実な確定債権や将来債権でないと利用できないと覚えておきましょう。

確定債権:売掛金の支払いが確定している債権のこと

将来債権:将来発生する予定の債権のこと

ファクタリング詐欺で問われる罪

ファクタリング詐欺では以下の罪に問われる可能性があります。

詐欺罪

詐欺罪は刑法第246条で以下のように定められており、極めて悪質な犯罪です。

「人を欺いて財物を交付させた者は、十年以下の懲役に処する。」

引用:e-GOV 法令検索

ファクタリングにおける詐欺罪は架空債権を譲渡したり、債権を二重譲渡をする行為が該当します。

資金を騙し取っていなくても、騙そうとした段階で詐欺未遂罪になります。

騙されたファクタリング会社は資金が回収できなくなるので、金額によっては経営が行き詰まることもあるでしょう。

それほど詐欺罪は重い罪なのです。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

窃盗罪・横領罪

窃盗罪は刑法第235条で以下のように定められている犯罪です。

「他人の財物を窃取した者は、窃盗の罪とし、十年以下の懲役又は五十万円以下の罰金に処する。」

引用:e-GOV 法令検索

他人の占有物を意図的に盗む行為が窃盗罪です。

例えば、ファクタリング会社の事務所に置いてある金品などを盗む行為が窃盗罪に当たります。

似た罪状に「横領罪」があり、「ファクタリング会社に返済すべき資金を私的に流用した」ようなケースでは場合は「横領罪」に該当します。

偽造罪

偽造罪には「私文書偽造罪」と「公文書偽造罪」があります。

権利・義務関係に関する文書を偽造した場合は私文書偽造罪、公務員が作成すべき文書を偽造した場合は公文書偽造罪に問われるでしょう。

偽造した請求書を使ってファクタリング会社を騙した場合は、詐欺罪と私文書偽造罪の両方が課せられる可能性が高いです。

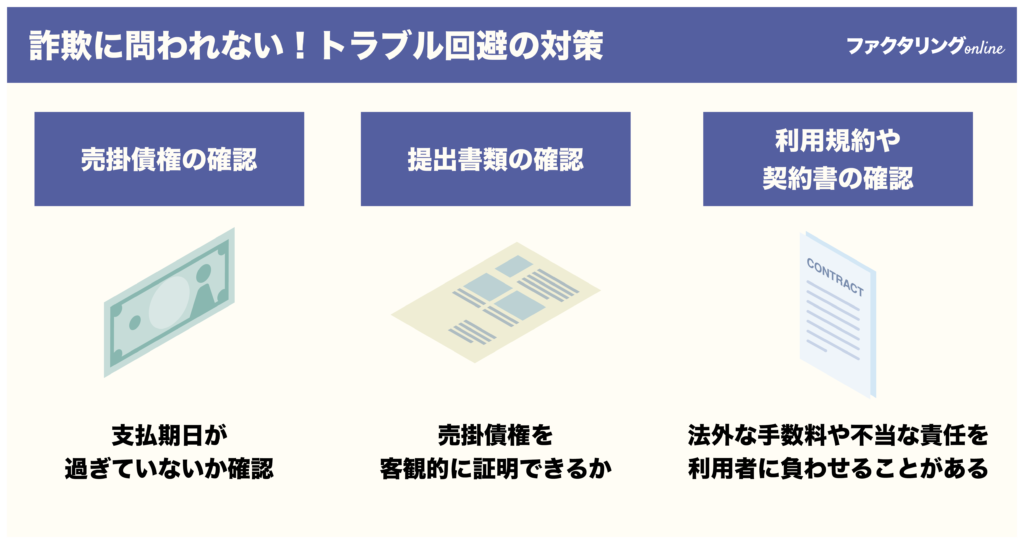

詐欺に問われない!トラブル回避の対策3選

ファクタリングで詐欺に問われないためにも以下3つの対策が必須です。

売掛債権の確認

不正な売掛債権を譲渡すると詐欺罪などの罪に問われますので、売掛債権の内容はよく確認しましょう。

- 支払期日が過ぎていないか

- 倒産の疑いがある企業の債権ではないか

- 架空の債権ではないか

- 二重譲渡していないか

例えば利用者が売掛先の倒産を知っていた場合、ファクタリング会社を欺いて金銭を騙し取ることになるので、詐欺罪になります。

ファクタリング会社へ譲渡できる売掛債権は確定債権や将来債権のみです。

提出書類の確認

ファクタリング会社に提出する書類は偽造されていないかよく確認しましょう。

請求書や契約書などの書類を偽造した場合、私文書偽造罪に問われます。

ファクタリング会社に書類を提出する際は以下の3点をチェックしましょう。

- 必要書類は全て揃っているか

- 売掛債権を客観的に証明できるか

- 偽造された書類が混ざっていないか

ファクタリングの審査では必要書類を正確に用意することが大切です。

追加で提出書類を求められた時も同様で、必要書類を出し渋ると不正を疑われて審査に悪影響を与えます。

また、売掛債権のエビデンスとして売掛先との入出金明細や電子メールの提出を求められることもあります。

エビデンスを偽造する行為も私文書偽造罪にあたりますので、用意できない場合は審査担当者に正直に相談しましょう。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

利用規約や契約書の確認

ファクタリングの契約を締結する前に、必ず利用規約や契約書を確認しましょう。

当サイトでは信頼できるファクタリングサービスのみを厳選して紹介していますが、ファクタリング会社の中には悪質な業者も存在します。

契約時には以下の内容をよく確認しましょう

- 譲渡する債権の金額は正しいか

- 不当な責任を負わされていないか

- 手数料は妥当か

- 期日までの期間は妥当か

- 償還請求権の有無

- 契約解除の条件

悪徳業者に多いのが、売掛先が返済不能になった時に利用者に代金を弁済させようとする手口です。

本来の安全なファクタリングでは、売掛先が支払不能になっても利用者に弁済義務はありません。

悪徳業者から騙されないためには利用規約や契約書をよく確認すると共に、利用者側もファクタリングについての知識を身につけておく必要があります。

ファクタリングの契約について詳しく知りたい方は以下の記事を参考にしてください。

悪質なファクタリング業者の特徴について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングで困った時の主な相談先

ファクタリングのことで何か困ったことがあった場合、以下の機関で相談してみましょう。

弁護士

弁護士に相談することで、法的な観点からトラブルを解決してくれます。

弁護士に相談するメリットは以下の3つです。

- 代わりに交渉や手続きをしてくれる

- 依頼者の味方になってくれる

- 相手と揉めずにトラブル解消に導いてくれる

当事者同士で解決しようとすると感情的になりやすいですが、弁護士に任せれば的確な情報をもとに解決へ導いてくれます。

弁護士費用がかかってしまう点がネックですが、いち早く解決できれば本来の業務に集中できます。

近隣の弁護士を探したい場合は、以下の「日本弁護士連合会」の弁護士検索サイトがおすすめです。

「事務所住所」の欄にお住まいの都道府県や市町村を入力すると、近隣の弁護士情報が出てきます。

金融庁の金融サービス利用者相談室

金融庁の「金融サービス利用者相談室」では、利用者と金融機関のトラブルに関して相談に乗ってくれます。

利用者の皆様と金融機関との間の個別トラブルについて、お話を伺った上で、他機関の紹介や論点の整理などのアドバイスを行っています。

参考:金融庁「金融サービス利用者相談室」

金融サービス利用者相談室は無料で利用できるので、まず相談してみると良いでしょう。

| 電話番号 | 0570-016811 (IP電話からは03-5251-6811) |

|---|---|

| 利用可能時間 | 平日10時00分〜17時00分 |

| Webサイトの受付窓口 | https://www.fsa.go.jp/opinion/ |

多重債務相談窓口連絡先

多重債務相談窓口連絡先は闇金業者や、多重債務の悩みを相談を受け付けている財務局直轄の機関です。

ファクタリングの闇金業者の対応に苦慮してる場合には相談してみましょう。

相談窓口は市区町村ごとに分かれているので、お近くの相談窓口は以下から探せます。

消費生活センターの消費生活相談窓口

消費生活センターは「誰もがアクセスしやすい相談窓口」として設置された機関です。

専門の相談員が、消費生活に関する苦情や問い合わせを受け付けています。

ファクタリングに関する悩み相談も可能です。

インターネット広告等で「借金ではない」「ブラックOK」などと宣伝して、個人の賃金債権を買い取ると称して手数料を差し引いて金銭を提供し、個人から金銭を回収する「給与ファクタリング(給料ファクタリング)」のトラブルが発生しています。

給与ファクタリング業者などのヤミ金に金銭を支払う前に、まずは消費生活センター等に相談をしてください。

参考:国民生活センター「給与のファクタリング取引と称するヤミ金に注意!-高額な手数料や強引な取り立ての相談が寄せられています-」

問い合わせは消費者ホットラインの「♯188」にかけるか、窓口に直接お問い合わせも可能です。

相談するにあたっては、手続きをスムーズに進めるために以下のことを聞かれます。

- 氏名

- 住所

- 電話番号

- 性別

- 年齢

- 職業

消費者ホットラインの他に各地の消費生活センターで直接相談することもできます。

警察・事件性がある場合はすぐ相談を!

ファクタリングの詐欺で明らかに事件性があるような場合には警察に相談しましょう。

闇金業者による脅迫や暴力を受けている場合には、警察に相談したほうが解決が早いです。

相談する時は被害にあったことがわかる証拠を用意しておきましょう。

東京都にお住まいの場合は、警視庁の相談ホットラインもしくは東京各地の警察署(リンク先のサイトで警察署を検索できます)へ。

東京以外の方は、お住まいの都道府県を入れて「〇〇県警察」と検索してください。

警察は民事に関するトラブルに関しては動いてくれないこともあるので、その時は弁護士に相談しましょう。

怪しいファクタリング業者にも注意

利用者側だけでなくファクタリング会社から詐欺の被害を受けるケースも多く見られます。

【概要】

運送会社であるAはファクタリング業者Bに債権を譲渡する契約を交わした。

利息制限法をはるかに超える年利300%の手数料やB社が売掛債権の未回収リスクを何ら負っていないとして、不当利得の返還を求めた事例

【判決】

この契約をファクタリングではなく融資であると判決を下し、BはAに対し金銭の一部を支払うよう命じた

参考:裁判所ー裁判例結果詳細

【概要】

給与所得者Aはファクタリング会社Bに給与債権を譲渡する契約を交わし、Bは買取代金をAに振り込んだ。

ところがAはBに対して代金の返済をしなかった。

BはAに対して代金の返還と損害賠償金の支払いを求めた。

【判決】

最高裁は給与ファクタリングは貸付にあたり、B者は貸金業を登録せず営業を行う「闇金業者」と断定し、Aの訴えを退けた。

【概要】

運送会社であるAはファクタリング業者Bとの間でAが持つ複数の債権を買い取る契約を交わした。

契約の内容としては以下の通り

- Bが債権の管理・回収業務を引き受ける代わりに一定の手数料を徴収する

- 手数料はBが設定した審査基準に基づいて決定された

- 債務者が支払不能に陥った時はBが金銭の負担を負う

これに対しA社はこの契約がファクタリングではなく融資にあたるとして、手数料を返還するよう訴えを起こした。

【判決】

本件は訴えられたファクタリング業者Bの勝訴。

悪質なファクタリングについては以下の記事で詳しく解説しています。

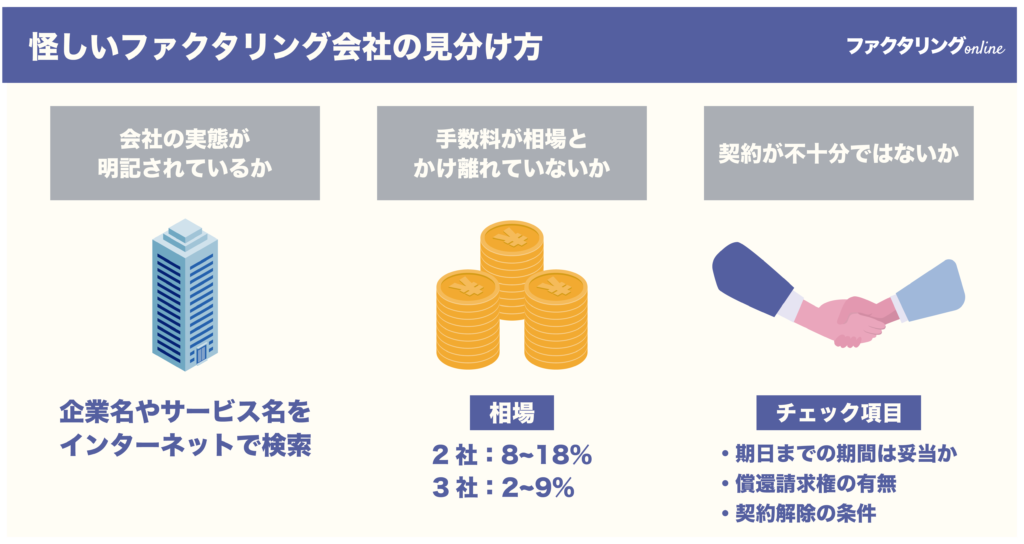

怪しいファクタリング会社の見分け方

怪しいファクタリング会社の見分け方は以下の3つです。

会社の実態が明記されているか

まずはホームページなどに会社の実態が明記されているか確認しましょう。

怪しいファクタリング会社は会社名を頻繁に変えたり、事務所を転々とすることがあるため、インターネットで調べても情報が少ないです。

連絡先が携帯電話の場合、番号を頻繁に変えている恐れがあります。

信頼できるファクタリング会社ほど情報をオープンにしているので、企業実態を確認するのは必須です。

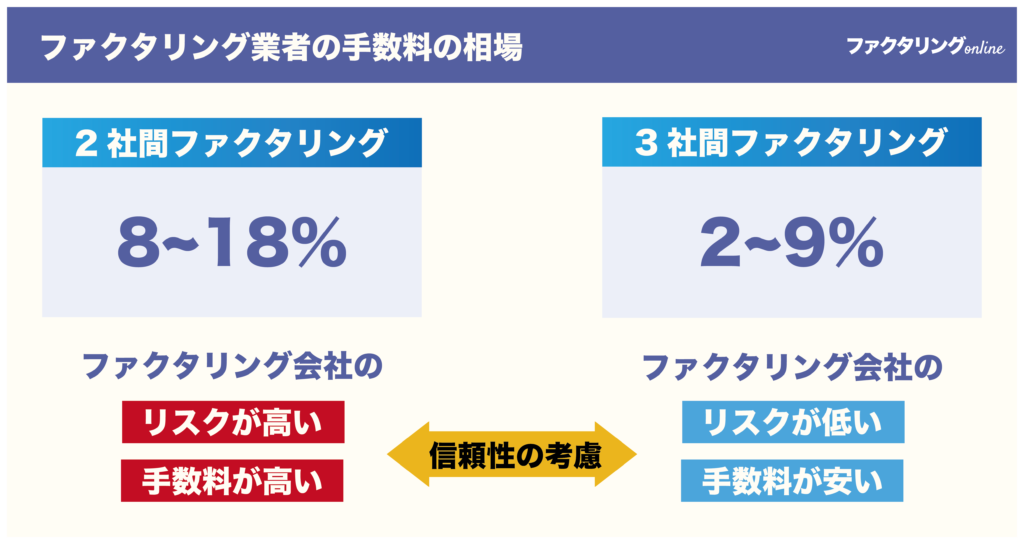

手数料が相場とかけ離れていないか

法外な手数料を取られないためにも、ファクタリングの相場をよく覚えておきましょう。

- 2社間・・・8〜18%

- 3社間・・・2〜9%

ファクタリングは融資と比べると手数料が高いです。

売掛先が倒産した場合のリスクは全てファクタリング会社が負うので、リスクの高さに比例して手数料も高くなります。

ファクタリングの手数料には諸費用が全て含まれているので、追加で手数料を要求してくる業者には注意してください。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

契約が不十分ではないか

契約がファクタリングの内容として十分か確認しましょう。

契約が不十分な場合、ファクタリングに見せかけて融資の契約をさせられていることがあります。

ファクタリングには償還請求権がないので、売掛先が倒産したとしても利用者に弁済の義務はありません。

しかし、融資には償還請求権が有るので、利用者は弁済の義務を負います。

ファクタリングの契約時には以下の点に注意すると間違った契約をせずに済みます。

- 譲渡する債権の金額は正しいか

- 不当な責任を負わされていないか

- 手数料は妥当か

- 期日までの期間は妥当か

- 償還請求権の有無

- 契約解除の条件

ファクタリングの契約について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリング詐欺に関するよくある質問

ファクタリング詐欺に関するよくある質問は以下です。

ファクタリングで刑事告訴された事例はある?

はい、ファクタリングでは刑事告訴の事例もあります。

ファクタリングで相手を騙して金銭を搾取すると「詐欺罪」などの罪に問われるので、刑事告訴されることが多いです。

実際の判例は裁判所のホームページで調べることもできます。

キーワード欄に「ファクタリング」と入れて検索すると、実際にいくつかの判例が出てきます。

過去にファクタリングの横領事件はあった?

ファクタリングの横領事件は実際に発生しています。

よくあるケースが、利用者が売掛先から受け取った返済代金をファクタリング会社へ渡さずに着服してしまう例です。

ファクタリング会社へお金を返す義務を果たさずに、お金を自分の懐に入れる行為は横領罪です。

ファクタリング詐欺は晒される?

ファクタリング詐欺が公に晒される可能性はあります。

以下はファクタリング詐欺が晒された場合の考えられる影響です。

- 社会的信用の低下

- 被害者が補償を受けやすくなる

- 同様の詐欺を防ぐ助けとなる

ファクタリング詐欺が公になることで、社会全体に対して抑止力が生まれると考えられます。

ファクタリングで偽造したらバレますか?

ファクタリングでの偽造行為はバレるリスクがあります。

偽造罪や詐欺罪になどの罰則が科される可能性があるので避けるべきです。

【まとめ】ファクタリングの不正利用は詐欺になる

この記事ではファクタリングの不正利用が詐欺になることを事例を交えて解説しました。

ファクタリングの利用者としては以下の債権を譲渡してしまうと詐欺罪で起訴される恐れがあります。

- 架空債権(書類偽装)

- 債権の二重譲渡

- 不良債権

ファクタリングについての知識を深め、ご自身の身を守りましょう。

ファクタリングonline 編集部

株式会社ピコラボ

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!