「個人事業主でもファクタリングは利用できる?」

「個人事業主がファクタリングを使う場合に注意した方が良い点は?」

個人事業主のファクタリングに関するこのような悩みを解決します。

ファクタリングとは、売掛債権を売却することで迅速な資金調達ができる方法です。

ファクタリングは業者によっては個人事業主も利用可能ですが、手数料や悪質な業者など注意すべき点もあります。

本記事を読めば個人事業主でも使える信頼できるファクタリング業者6社がわかり、審査に通るコツや業者選びのポイントもわかるので、ぜひご覧ください。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

個人事業主でもファクタリングは利用できるか?

個人事業主でもファクタリングが利用できる業者は複数あります。

例えば、以下の6社は個人事業主も利用可能な信頼性のあるファクタリング業者です。

ただし、個人事業主も利用できるファクタリング業者が存在する一方で、以下の理由から個人の利用を避けるファクタリング業者も存在します。

・ファクタリング業者は利用者の売掛債権を買い取るため、買い取った売掛債権の未回収リスクがある。

・ファクタリングでは、審査により売掛債権や利用者の信頼性を確認している。

・個人事業主は法人と比べて事業規模が小さく、法人のように信用情報の調査が難しいことがある。

・売掛債権の回収確率を上げる観点で、法人のみの利用に絞っているファクタリング業者も存在する。

個人事業主の利用が可能なファクタリング業者もあるものの、個人の利用をあえて避けている業者が存在することを知っておきましょう。

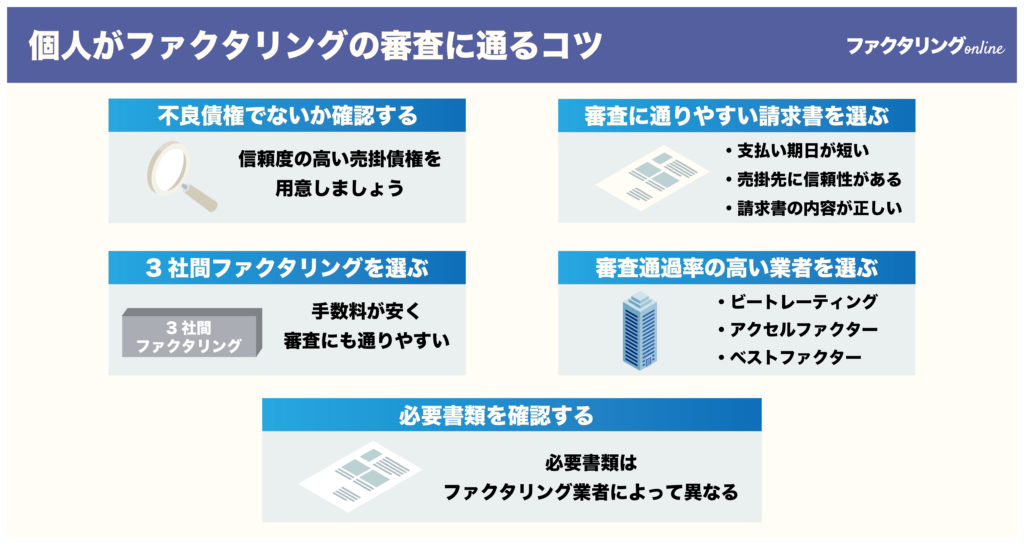

個人がファクタリングの審査に通るコツ

個人がファクタリングの審査に通るコツは次の5つです。

これら5つのコツのうち1つでも実施するとファクタリングの審査に通りやすくなりので、ぜひ実践してみてください。

個人がファクタリングの審査に通るコツ5選について、以下で順番に解説します。

不良債権でないか確認する

個人がファクタリング審査に通るコツの1つ目は、売却する売掛債権が不良債権でないか確認することです。

ファクタリング業者は不良債権を買い取ってしまうと売掛債権未回収のリスクが高まるため、不良債権であることが発覚したら審査で落とされます。

不良債権と優良債権の具体例は以下のとおりです。

| 不良債権の具体例 | 優良債権の具体例 |

|---|---|

| 売掛債権の支払い期日が過ぎている | 売掛債権の支払い期日が過ぎていない |

| 事業と関係のない売掛債権 | 事業と関係のある売掛債権 |

| 過去に売掛先が期日内支払いしていない | 過去に売掛先が期日内支払いしている |

| 売掛先の経営状態が悪い | 売掛先の経営状態が良好 |

| 二重譲渡している売掛債権 | 二重譲渡していない売掛債権 |

ファクタリングの審査で落ちないためには、信頼度の高い売掛債権(優良債権)だとファクタリング業者に判断してもらう必要があります。

個人でファクタリングの審査に通過するにあたり、「優良債権の具体例」の内容を参考に売掛債権の書類を準備しましょう。

審査に通りやすい請求書を選ぶ

個人がファクタリング審査に通るコツの2つ目は、審査に通りやすい請求書を選ぶことです。

請求書などの売掛債権の書類は売掛債権の存在や信頼性を確認するのに必要なため、ファクタリングの審査では最重要書類に位置付けられます。

審査に通りやすい請求書と審査に通りにくい請求書の特徴は以下のとおりです。

| 審査に通りやすい請求書の特徴 | 通りにくい請求書の特徴 |

|---|---|

| 支払い期日が短い(例:支払い期日が1ヶ月後) | 支払い期日が長い(例:支払い期日が1年後) |

| 売掛先に信頼性がある(例:過去に支払い遅延なし) | 売掛先に信頼性がない(例:経営状態が悪い) |

| 請求書の内容が正しい(例:売掛先の情報などが正確) | 請求書の内容に誤記がある(例:債権額面に誤記あり) |

例えば、支払い期日が短い請求書をファクタリング業者が買い取ると、ファクタリング業者は短期間で売掛債権の代金を回収できます。

よって、支払い期日が短い請求書はファクタリング業者にとって代金未回収となるリスクが小さいため、審査に通りやすいということです。

審査に通りやすい請求書を選び、ファクタリングをスムーズに利用しましょう。

3社間ファクタリングを選ぶ

個人がファクタリング審査に通るコツの3つ目は、2社間ファクタリングではなく3社間ファクタリングを選択することです。

3社間ファクタリングでは契約の段階で売掛先が登場するため、売掛債権の信頼性が高く代金未回収となるリスクが低い傾向があります。

2社間・3社間ファクタリングの違いに関する比較表は以下のとおりです。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 登場人物 | 利用者・ファクタリング業社の2社 | 利用者・ファクタリング業社・売掛先の3社 |

| 売掛先への通知・承認 | 不要 | 必要 |

| 売掛債権の代金支払い | 売掛先→利用者→ファクタリング業者 | 売掛先→ファクタリング業者 |

| 審査スピード | 早い | 遅い |

| 手数料 | 高い | 安い |

3社間ファクタリングでは売掛先への通知・承認が必要なため、2社間ファクタリングと比較して審査スピードが遅いです。

一方、3社間ファクタリングの手数料は2社間ファクタリングより安いという特徴があります。

その理由は、売掛先の登場により「売掛先→ファクタリング業者」と直接支払いが行われ、利用者が代金支払いを滞らせるリスクがないからです。

3社間ファクタリングは審査スピードが遅いというデメリットがあるものの、手数料が安く審査にも通りやすい有効な選択肢といえます。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

審査通過率の高い業者を選ぶ

個人がファクタリング審査に通るコツの4つ目は、審査通過率の高い業者を選ぶことです。

ファクタリングで審査通過率の高い業者は以下のとおりです。

これらの3社はいずれも審査通過率(買取率)が90%を超えており、入金スピードや手数料の観点からも優良ファクタリング業者といえます。

審査通過率の高いファクタリング業者を選択し、ファクタリングを効率的に利用しましょう。

審査が緩いファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

・入金スピードと審査通過率で業界トップクラス:ビートレーディングの評判は?怪しいと言われる理由やメリット・デメリットを解説

・業界トップクラスのサービス:アクセルファクターの評判・口コミは?審査時間や手数料、他社との比較を解説

必要書類を確認する

個人がファクタリング審査に通るコツの5つ目は、必要書類を確認することです。

具体的には、個人事業主向けのファクタリングでは以下の必要書類の提出を求められることがあります。

- 申込書

- 売掛債権の書類(請求書、契約書、発注書など)

- 通帳のコピー

- 試算表

- 印鑑証明書

- 本人確認書類

- 開業届の控え

- 確定申告書の控え

- 納税証明書

必要書類はファクタリング業者によって異なるので、注意してください。

必要書類を期間内に準備できなかったり、内容に不備があったりするとファクタリングの審査に落ちます。

対策としては、必要書類はファクタリング契約前に余裕をもって準備し、内容に不備がないか入念に確認すると効果的です。

信頼性のある必要書類を準備して、ファクタリング審査をスムーズに通過しましょう。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

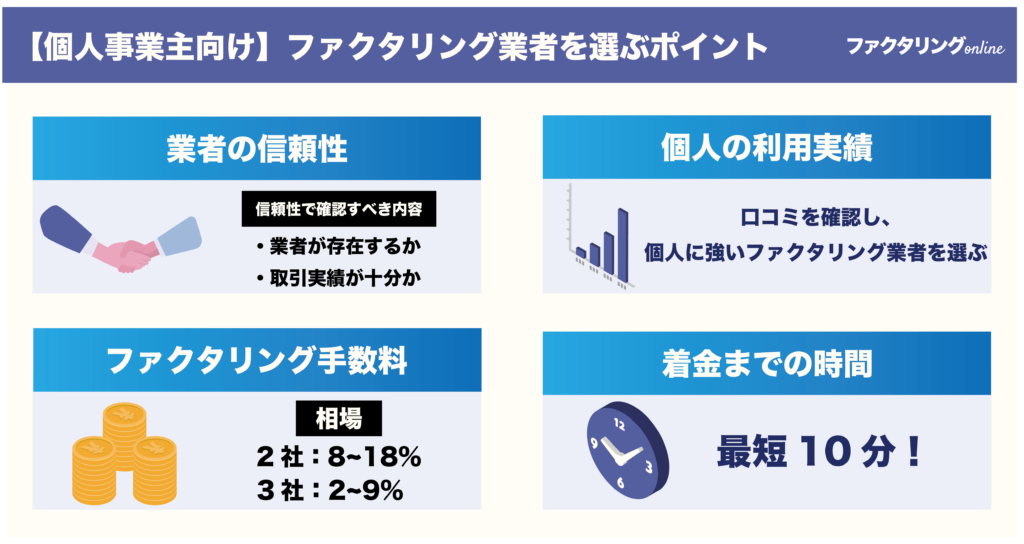

【個人事業主向け】ファクタリング業者を選ぶポイント

個人事業主向けのファクタリング業者を選ぶポイントは次の4つです。

これらのポイントを押さえることで、信頼性に加えて手数料や着金スピードも網羅したファクタリング業者を利用できる確率が高まります。

以下で各ポイントについて順番に見ていきましょう。

業者の信頼性

個人事業主向けがファクタリング業者を選ぶ際、業者の信頼性について確認することをおすすめします。

なぜなら、業者の信頼性はファクタリング利用の前提事項であり、選択を誤ると悪質な業者と契約して法外な手数料を取られることもあり得るからです。

ファクタリング業者の信頼性について、具体的には以下の点について確認してください。

- ファクタリング業者がそもそも実在するか

- ファクタリング業者の口コミは悪くないか

- ファクタリングの取引実績が十分にあるか

- 契約書の内容が曖昧でないか

- ファクタリング業者の電話番号が個人携帯でないか

- 必要に応じて対面対応は可能か

信頼性のあるファクタリング業者を選び、ファクタリングの利用で失敗しないよう注意しましょう。

個人の利用実績

個人事業主によるファクタリング業者の選定では、「そのファクタリング業者はこれまで個人の利用実績があるか」を確認することをおすすめします。

例えば、フリーナンス即日払いはフリーランスへのサービスが充実しているファクタリング業者で、以下のようにフリーランスの方の口コミが良好です。

ライター(フリーランス歴 3年)

せっかく新規案件を受注しても、それに伴う打ち合わせでの飲食費や取材先への移動費など、自己負担がかさんでしまうケースが多々あります。また、報酬の入金が1カ月先というケースもあり、「資金繰りが……!」なんて月も出てきてしまうんです。そんな時にフリーナンスを知り、すぐに会員登録を申し込みました。出費がかさむ年始に「即日払い」を初めて利用し、その有用性を実感しています。

ITコンサルタント(フリーランス歴 2年)

独立当時はクライアントの支払いサイトをきちんと理解できておらず、資金繰りに困ってしまったこともありましたが、そんなときには「即日払い」を利用しました。金融機関からの借入等とは異なり、フリーランスであることやキャリアの短さで利用が制限されることもありませんし、報酬を支払い日よりも早く現金化できる、そんな画期的な資金調達方法があったんだと驚いています。

引用元:フリーナンス即日払い(利用者の声)https://freenance.net/sokujitsu

また、個人向けのファクタリングに特化した業者であるラボルでは、2024年3月7日時点のレビュー件数609件・Google口コミ4.6点と十分な実績を誇ります。

ファクタリングの利用を検討している場合、資金調達を迅速に行いたい場合が多いです。

入金を急ぐタイミングで時間を無駄にしないため、業者選びの時点で個人に強いファクタリング業者を選びましょう。

ファクタリング手数料

個人事業主によるファクタリング利用では、ファクタリング手数料が安い業者を選択できれば失敗する確率は低いといえます。

なぜなら、ファクタリングで失敗したり損したりするケースの多くは「手数料が高すぎる」ファクタリング業者を選択したことが原因だからです。

ファクタリングの手数料で失敗しないようにするため、以下のファクタリング手数料の相場を知っておきましょう。

- 2社間ファクタリング:8〜18%

- 3社間ファクタリング:2〜9%

2社間ファクタリングでは売掛先が登場せず利用者がファクタリング業者への代金支払いを滞らせるリスクもあるため、その分の手数料が上乗せされています。

個人事業主が利用できる手数料の安いファクタリング業者3選は以下のとおりです。

| サービス名 | 利用対象 | 手数料 |

|---|---|---|

| QuQuMo | 法人・個人 | 1%〜 |

| 日本中小企業金融サポート機構 | 法人・個人 | 1.5〜10% |

| ビートレーティング | 法人・個人 | 2%〜 |

これらのファクタリング業者の手数料は相場の範囲内であることがわかります。

手数料の安いファクタリング業者を利用し、資金繰りを効率的に行いましょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリング業者について詳しく知りたい方は以下の記事を参考にしてください。

着金までの時間

個人事業主がファクタリング業者を選ぶ場合、着金までの時間の早さも重要といえます。

その理由は、ファクタリングの強みは短時間で着金できることで、迅速に資金調達ができた方が資金繰りが楽になるからです。

最近ではオンライン完結のファクタリング業者が増加しており、最短即日で着金が完了するケースも増えています。

個人事業主が利用できる着金までの時間が早いファクタリング業者3選は以下のとおりです。

| サービス名 | 利用対象 | 着金までの時間 |

|---|---|---|

| ペイトナーファクタリング | 法人・個人 | 最短10分 |

| PayToday | 法人・個人 | 最短30分 |

| ラボル | 個人 | 最短60分 |

個人事業主で迅速な資金調達を行いたい場合、これらのファクタリング業者の利用を検討しましょう。

個人事業主におすすめのファクタリング業者6選

個人事業主におすすめのファクタリング業者6選の特徴は以下のとおりです。

| サービス名 | 業者の信頼性・実績 | 手数料 | 着金までの時間 |

|---|---|---|---|

| FREENANCE即日払い | GMOインターネットグループ運営で口コミ高評価 | 3〜10% | 最短即日 |

| ビートレーティング | 取引実績5.8万社以上 累計買取額1,300億円 | 2%〜 | 最短即日 |

| 日本中小企業金融サポート機構 | 取引社数4,800社 支援総額113億円 | 1.5〜10% | 最短即日 |

| QuQuMo | 数百万円〜1,500万円の資金調達が多い | 1%〜 | 最短2時間 |

| ベストファクター | 平均買取率92.2%の実績 | 2%〜 | 最短24時間 |

| ペイトナーファクタリング | 申請件数10万件突破 | 10% | 最短10分 |

これらのファクタリング業者は業者の信頼性と実績があり、手数料と着金までの時間の観点でも優良なサービスを提供しています。

個人事業主がファクタリング業者を選定する際に信頼できる業者を厳選しているので、ぜひ参考にしてください。

以下で各業者の詳細について解説します。

FREENANCE即日払い

| サービスの概要 | 法人・個人が対象 2社間ファクタリング フリーランス・個人事業主向けのサポートが充実 |

|---|---|

| 必要書類の種類 | 請求書 本人確認書類 |

フリーナンス即日払いは、法人・個人向けの2社間ファクタリングを提供している業者です。

フリーナンス即日払いには次の特徴があります。

- 大手のGMOインターネットグループが運営

- フリーランスで利用した方の口コミが高評価

- 手数料3〜10%

- 着金までの時間は最短即日

フリーナンス即日払いは売掛債権の買取額が1万円〜・必要書類が2点のみで、フリーランスが利用しやすい設定です。

また、フリーランスが事故にあった場合などのサポートが充実しており、フリーランスで利用した方の口コミは高評価の内容が多くなっています。

フリーランスや個人事業主で安心・お手軽にファクタリングを利用したい場合、フリーナンス即日払いを利用しましょう!

フリーナンス即日払いの公式サイトは以下をご参照ください。

フリーナンスの評判について詳しく知りたい方は以下の記事を参考にしてください。

ビートレーディング

| サービスの概要 | 法人・個人が対象 2社間・3社間ファクタリング 取引実績が業界最高水準 |

|---|---|

| 必要書類の種類 | 売掛債権の書類 通帳のコピー |

ビートレーディングは、法人・個人を対象とした2社間・3社間ファクタリングを提供している業者です。

ビートレーディングには以下の特徴があります。

- 取引実績5.8万社以上、累計買取額1,300億円の実績

- 手数料2%〜

- 着金までの時間は最短即日

ビートレーディングは買取実績が3万円~7億円で、個人事業主・法人ともに利用しやすいサービスです。また、必要書類が少なく、ファクタリング契約をオンライン・対面のいずれか好きな方で実施できるという魅力もあります。

ビートレーディングの売掛債権の買取率は98%のため、個人事業主も審査が通りやすいと解釈可能です。

業者の信頼性と必要書類の少なさを重視する場合、ビートレーディングの利用を検討しましょう。

ビートレーディングの公式サイトは以下をご参照ください。

ビートレーディングの評判について詳しく知りたい方は以下の記事を参考にしてください。

日本中小企業金融サポート機構

| サービスの概要 | 法人・個人が対象 2社間・3社間ファクタリング 最短30分のスピード審査 |

|---|---|

| 必要書類の種類 | 売掛債権の書類 通帳のコピー |

日本中小企業金融サポート機構は、法人・個人を対象とした2社間・3社間ファクタリングを提供している業者です。

日本中小企業金融サポート機構には次の特徴があります。

- 関東財務局長などが認定する経営支援機関

- 取引社数4,800社、支援総額113億円の実績

- 手数料1.5〜10%

- 着金までの時間は最短即日(請求書があれば最短3時間)

日本中小企業金融サポート機構は買取実績が3万円~2億円で、ビートレーディングと同様に個人事業主・法人どちらにも利用しやすいサービスです。

日本中小企業金融サポート機構には、最短30分のスピード審査や必要書類が少ないというメリットもあります。

必要書類2点という手軽さと最短30分のスピード審査を体験したい方は、日本中小企業金融サポート機構を利用しましょう!

日本中小企業金融サポート機構の公式サイトは以下をご参照ください。

日本中小企業金融サポート機構の評判について詳しく知りたい方は以下の記事を参考にしてください。

QuQuMo

| サービスの概要 | 法人・個人が対象 2社間ファクタリング 手数料の安さが業界最高水準 |

|---|---|

| 必要書類の種類 | 請求書 通帳のコピー |

QuQuMoは、法人・個人を対象とした2社間ファクタリングを提供している業者です。

QuQuMoには次の特徴があります。

- 手数料1%〜

- 着金までの時間は最短2時間

QuQuMoの買取額に制限はなく、以下のように個人事業主・法人ともに最短2時間で着金可能です。

利用者情報を入力後に必要書類の登録を行う。(所要時間10分)

必要書類をもとに審査を実施。(所要時間30分)

審査が完了すると買取額と手数料をファクタリング業者から利用者に提示する。

見積内容に問題がなければファクタリング契約を締結。(所要時間1時間)

契約締結後にファクタリング業者から振込を行う。

QuQuMoは必要書類が少なく手数料・着金スピードともに高品質のため、ぜひ選択肢の一つとして検討しましょう。

QuQuMoの公式サイトは以下をご参照ください。

QuQuMo(ククモ)の評判について詳しく知りたい方は以下の記事を参考にしてください。

ベストファクター

| サービスの概要 | 法人・個人が対象 2社間・3社間ファクタリング 売掛債権の平均買取率が高い |

|---|---|

| 必要書類の種類 | 本人確認書類 通帳のコピー 請求書 見積書 基本契約書 |

ベストファクターは、法人・個人向けの2社間・3者間ファクタリングを提供している業者です。

ベストファクターには次の特徴があります。

- 利用者による高評価の口コミが豊富

- 手数料2%〜

- 着金までの時間は最短24時間

ベストファクターの買取額は売掛先1社に対し原則1億円までで、売掛債権の平均買取率は92.2%と高いです。

ベストファクターは審査に通りやすいファクタリング業者といえます。

審査に通りやすい優良ファクタリング業者を探している場合は、ベストファクターを候補の一つとして検討しましょう。

ベストファクターの公式サイトは以下をご参照ください。

ペイトナーファクタリング

| サービスの概要 | 法人・個人が対象 2社間ファクタリング 着金スピードが業界最高水準 |

|---|---|

| 必要書類の種類 | 請求書 本人確認書類 |

ペイトナーファクタリングは、法人・個人向けの2社間ファクタリングを提供しています。

ペイトナーファクタリングの特徴は以下の通りです。

- 累計申請件数10万件突破の実績

- 手数料10%

- 着金までの時間は最短10分

ペイトナーファクタリングの買取額は初回が最大25万円と少なめですが、2回目以降の利用では最大100万円程度に拡充されるので覚えておきましょう。

買取額が少なめのため、ペイトナーファクタリングは個人事業主に向いているファクタリング業者といえます。

また、ペイトナーファクタリングでは手数料が10%で他の業者より高めなものの、必要書類が2点のみと少なく着金スピードが最短10分と早いのが魅力です。

業界最高水準の着金スピードと必要書類の少なさを重視したい方は、ペイトナーファクタリングの利用を検討しましょう。

ペイトナーファクタリングの公式サイトは以下をご参照ください。

ペイトナーファクタリングの評判について詳しく知りたい方は以下の記事を参考にしてください。

個人事業主がファクタリングするメリット

個人事業主がファクタリングするメリットは次の4つです。

個人事業主によるファクタリングのメリットを知ることで、ファクタリングを有効な選択肢の一つにできます。

以下で順番に見ていきましょう。

即時現金化できる

ファクタリングは即時現金化できて、資金繰りの改善を行えるのがメリットです。

具体的には、個人事業主がファクタリングを利用して資金繰りの改善が必要となり得る状況として、以下が考えられます。

- 自然災害や疫病で個人事業の経営が悪化

- 病気・怪我で仕事ができなくなった

- 顧客との報酬に関するトラブル

このような資金繰りの早期改善が必要な状況の場合、銀行融資などの時間がかかる資金調達方法では問題を解決できないことも多いです。

しかし、ファクタリングを利用すれば最短即日の資金調達ができ、資金繰りも早期で改善可能です。

資金繰りに困っている場合は、即時現金化できるファクタリングを最大限に活用することをおすすめします。

即日ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

必要書類や手続きが簡易的

ファクタリングは銀行融資などと比較して、必要書類や手続きが簡易的なのもメリットです。

最近はオンライン完結のファクタリング業者も多くなっており、手続きはさらに簡便化されています。

オンライン完結ファクタリングと銀行融資の必要書類・手続きの違いについて、以下の表で整理しました。

| 項 目 | オンライン完結ファクタリング | 銀行融資 |

|---|---|---|

| 必要書類 | 本人確認書類 売掛債権の書類(請求書など) | 本人確認書類 印鑑証明書 確定申告書 事業関連書類(事業計画書など) |

| 申し込み手続き | Webフォーム | 窓口、電話 |

| 来店または訪問 | なし | あり |

| 必要書類の提出 | Webフォームなどでアップロード | 対面で提出 |

| 面談・審査 | 面談なし・書類審査のみ | 面談あり |

| 契約 | オンラインで契約 | 対面で契約 |

| 入金 | 最短即日 | 数週間〜1ヶ月程度 |

上記の表より、必要書類の少なさと手続きの簡便さともにオンライン完結ファクタリングの方が優れていることがわかります。

必要書類や手続きが簡易的なのはファクタリングの大きなメリットなので、ぜひ覚えておきましょう。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

赤字でも審査通過できる

ファクタリングは銀行融資と比較して資金調達がしやすく、経営が赤字の場合でも審査通過できるのもメリットです。

具体的には、ファクタリングと銀行融資で審査対象・審査時間に以下の違いがあります。

| 項 目 | ファクタリング | 銀行融資 |

|---|---|---|

| 審査対象 | 売掛債権の書類が信頼性を有するか | 事業内容・実績や返済能力があるか |

| 審査時間 | 最短30分 ※日本中小企業金融サポート機構の例 | 数日〜数週間程度 |

ファクタリングは事業内容や返済能力を審査している銀行融資と異なり、売掛債権の書類に信頼性があるかを審査しています。

そのため、ファクタリングでは個人事業主の経営が赤字の場合でも利用でき、審査通過することも可能です。

経営が赤字で資金繰りに困っている場合、ファクタリングを利用して資金繰りの改善を図りましょう。

不良債権リスクが減少

ファクタリングを利用すると、不良債権リスクが減少します。

なぜなら、個人事業主の売掛債権をファクタリング業者が買い取ることにより、不良債権リスクをファクタリング業者が負担することになるからです。

ファクタリング業者は売掛債権の不良債権リスク(未回収となるリスク)を負担するため、そのリスク分を手数料に上乗せしています。

つまり、個人事業主はファクタリングの利用により不良債権リスクを減少させつつ即時現金化して資金繰りを改善できるということです。

保有している売掛債権が不良債権となるリスクや資金繰りを懸念している場合、ファクタリングの利用により問題点をまとめて解決しましょう。

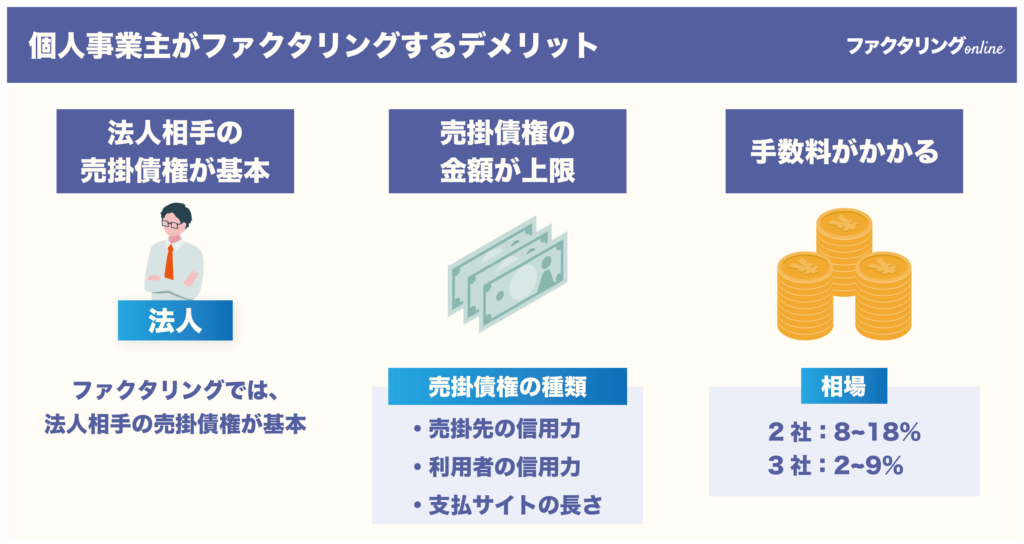

個人事業主がファクタリングするデメリット

個人事業主がファクタリングするデメリットは次の3つです。

個人事業主によるファクタリングのデメリットも押さえておくことで、実際の契約などで失敗するリスクを減らせます。

以下で順番に見ていきましょう。

法人相手の売掛債権が基本

ファクタリングでは、取引先が法人の売掛債権を買取対象とするのが一般的です。

よって、取引先が個人事業主の売掛債権でファクタリングを行うのは困難といえます。

その理由は、個人事業主は法人と比較して事業規模が小さく、取引先が個人事業主の売掛債権は未回収リスクが高いと判断されるからです。

取引先が個人事業主の売掛債権をファクタリングの買取対象にしても、審査落ちする可能性が高いので注意してください。

ファクタリングでは、法人相手の売掛債権が基本だと覚えておきましょう。

売掛債権の金額が上限

ファクタリングでは、売却する売掛債権の金額が資金調達の上限となります。

ファクタリングの必要書類として提出を求められる売掛債権の書類には、次のような種類があります。

- 請求書

- 契約書

- 発注書

売掛債権の書類がファクタリングで必要な理由は、ファクタリング業者が売掛債権の存在と信頼性の有無を確認するためです。

ファクタリングは、売掛債権を売却して資金調達する方法です。

よって、売掛債権以上の金額は受け取れないので注意してください。

ファクタリングの仕組みを理解し、売掛債権の金額が上限であることは覚えておきましょう。

手数料がかかる

ファクタリングでは手数料がかかり、ファクタリングに頼りすぎると事業資金に影響が出てしまいます。

ファクタリングの手数料に関する仕組みは以下のとおりです。

- 金銭の貸し借りではないファクタリングでは利息制限法や貸金業法は適用されない

- ファクタリング業者は売掛債権の信頼性を踏まえて手数料を設定

- ファクタリング手数料の相場は2〜18%

- ファクタリング業者は売掛債権の額面の2〜18%を手数料として差し引いて買い取る

手数料の相場が2〜18%でも、2%か18%かによって手数料は大きく異なります。

例えば、額面金額200万円の売掛債権を手数料2%・18%でファクタリングした場合の支払金額は次のとおりです。

| ファクタリング手数料 | 実際にかかる金額 |

|---|---|

| 2% | 4万円 |

| 18% | 36万円 |

手数料が相場の範囲内の場合でも、手数料2%・18%を比較すると支払金額は32万円も違います。

つまり、手数料18%でファクタリングを利用すると、事業資金が32万円も減るということです。

事業資金を多めに残して資金繰りができるよう、可能な限り手数料の低いファクタリング業者を選定しましょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリングの業者について詳しく知りたい方は以下の記事を参考にしてください。

【個人事業主向け】ファクタリング利用時の注意点

個人事業主がファクタリングを利用する際の注意点は次の2つです。

ファクタリングに関するこれらの注意点を押さえることで、必要時に信頼できる業者を選定できます。

個人事業主に必見の内容となっているため、以下の詳細についてぜひご覧ください。

悪質な業者が存在する

ファクタリングでは、ファクタリングを装って高金利の貸付けなどを行う悪質な業者が存在するので注意してください。

悪質な業者には次のような特徴があります。

ファクタリングの失敗で多いのは、法外な手数料を悪質な業者に支払ってしまうことです。

また、会社の実態が不明だったり契約書の内容が曖昧だったりする場合も要注意です。

なお、ファクタリングは資金の借入ではないため保証人の設定は不要で、分割払いすることもありません。

悪質な業者に関するこれらの特徴を踏まえ、偽装ファクタリングなどに騙されないようにしましょう。

ファクタリングの悪質業者について詳しく知りたい方は以下の記事を参考にしてください。

融資に比べて手数料が高め

ファクタリングは銀行融資などと比較して手数料が高めの傾向があります。

ファクタリングとその他の資金調達方法の手数料について以下で比較しました。

・月利と解釈したファクタリングの手数料を年利に換算して比較

・2社間・3社間ファクタリングの手数料(8〜18%・2〜9%)をベースに計算

| 資金調達方法 | 手数料 |

|---|---|

| 2社間ファクタリング | 96〜216% |

| 3社間ファクタリング | 24〜108% |

| 銀行融資(ビジネスローン) | 1〜15% |

| 銀行融資(事業融資) | 1〜4% |

| 消費者金融 | 4〜18% |

| クレジットカードのキャッシング | 15〜18% |

三井住友銀行「キャッシングの金利はいくらかかる?計算方法やカードローンとの違いを解説」

ファクタリングでは銀行融資などと比較して手数料が高めに設定されていますが、資金調達を最短即日で行えるというメリットがあります。

ファクタリングのメリットとデメリットの両方を踏まえた上で、利用すべきかの検討を行いましょう。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

個人事業主のファクタリングに関するよくある質問

個人事業主のファクタリングに関するよくある質問は以下の5つです。

以下で詳細に解説します。

個人事業主のファクタリングの審査は緩いですか?

個人事業主のファクタリングの審査は緩くはありません。

なぜなら、ファクタリング業者は法人・個人にかかわらず売掛債権未回収リスクを負うことになり、個人事業主に限定して審査を緩めるわけにはいかないからです。

ファクタリングの審査では、対象の売掛債権に信頼性があるか(ファクタリング業者が資金を回収できるか)を審査していると理解しておきましょう。

ファクタリングの審査では、法人・個人にかかわらず信頼性のある必要書類を提出してください。

審査が緩いファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

個人事業主のファクタリングで請求書のみの業者はありますか?

個人事業主のファクタリングで請求書のみの業者はありません。

必要書類が少ないファクタリング業者でも、請求書の他に本人確認書類や通帳のコピーが必要です。

法人・個人にかかわらず、請求書のみでファクタリングを利用できる業者は基本的にないので覚えておきましょう。

ファクタリングの請求書のみについて詳しく知りたい方は以下の記事を参考にしてください。

個人事業主のファクタリングで必要書類が少ない業者はどこですか?

個人事業主のファクタリングで必要書類が少ない業者5選は以下のとおりです。

| サービス名 | 必要書類の種類 |

|---|---|

| FREENANCE即日払い | 請求書 本人確認書類 |

| ビートレーティング | 売掛債権の書類 通帳のコピー |

| 日本中小企業金融サポート機構 | 売掛債権の書類 通帳のコピー |

| QuQuMo | 請求書 通帳のコピー |

| ペイトナーファクタリング | 請求書 本人確認書類 |

必要書類が少ないと書類を準備する手間がなくなり、ファクタリングの審査もスムーズに行われます。

必要書類が少ないファクタリング業者を選択し、迅速な資金調達を行ってください。

個人事業主のファクタリングでオンラインで完結する業者はありますか?

本記事でご紹介した「個人事業主におすすめのファクタリング業者6選」はいずれもオンライン完結に対応しています。

オンライン完結ファクタリングは以下のような方におすすめです。

・迅速に資金調達したい方

・ファクタリング手続きの手間を減らしたい方

・ファクタリングの審査をスムーズに行いたい方

オンライン完結ファクタリングを活用し、早期で資金繰りを解決しましょう。

個人事業主のファクタリングは通帳なしでも大丈夫ですか?

個人事業主のファクタリングにおいて、通帳なしで利用できる業者は次の2社が該当します。

これら2つのファクタリング業者で必要な書類は、請求書と本人確認書類の2点のみです。

個人事業主のファクタリングでは通帳のコピーが必要なことの方が多いので、注意してください。

ファクタリングの個人事業主の通帳なしについて詳しく知りたい方は以下の記事を参考にしてください。

個人事業主が利用できる即日ファクタリング業社は?

即日入金可能なファクタリングサービスでも、入金スピードは業者により異なります。

審査通過率や手数料の内容を事前に押さえることで、迅速かつお得な資金調達に繋げることが可能です。

以下は即日入金に対応している安全なファクタリング業者です。

| サービス名 | 入金スピード |

|---|---|

| FREENANCE即日払い | 最短即日 |

| ビートレーティング | 最短即日 |

| 日本中小企業金融サポート機構 | 最短3時間 |

| QuQuMo | 最短2時間 |

| ベストファクター | 最短24時間 |

| ペイトナーファクタリング | 最短10分 |

即日入金のファクタリング業社について詳しく知りたい方は以下の記事を参考にしてください。

【まとめ】個人事業主でもファクタリングは利用可能!

この記事では「個人事業主でもファクタリングは利用可能」なことを解説しました。

ただし、ファクタリング審査に通るコツや業者選びのポイントを押さえ、悪質な業者や手数料などに注意する必要があります。

本記事で紹介した「個人事業主でも使えるファクタリング業者6社」を参照し、必要時に信頼できる業者でファクタリングを行いましょう!