「アクセルファクターは安心して利用できる?」

「他のファクタリング会社と比較をしてほしい」

「資金繰りがいつも苦しい」

この記事ではこんな悩みを解決できます。

ファクタリング業界は悪質な業者が多いです。

何も知らずに利用すると高額な手数料を支払うことになりかねません。

結論、アクセルファクターは累計取引件数11,000件を突破しており、関東財務局からも認定されたサービスなので、安心して利用できます。

今回は銀行での融資業務の経験がある筆者が、以下の内容で解説します。

- アクセルファクターの特徴

- 他社との比較

- 評判からわかるメリット・デメリット

- 利用方法

この記事を読めば、アクセルファクターがあなたに向いているのかがわかります。

アクセルファクターは審査通過率93.3%の柔軟な審査で他社で断られた方でも資金調達ができますよ。

ぜひ、最後までお読みください。

アクセルファクターの特徴

| 審査時間 | 30分〜1時間 |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・通帳 ・確定申告書 |

| 審査通過率 | 93.3% |

| 会社名 | 株式会社アクセルファクター |

| 代表者名 | 代表取締役社長 本成 善大 |

| 本社所在地 | 東京都新宿区高田馬場一丁目30番4号30 山京ビル5階 |

| 資本金 | 2億8,829万円(グループ総資本金) |

| 手数料 | 2%〜 |

| 上限金額 | 上限なし |

| 入金スピード | 申し込みから最短2時間 |

| 公式サイト | 詳細を見る |

アクセルファクターは請求書を即日資金化できるファクタリングサービスを提供しています。

13事業を展開する「NEXTAGEグループ」の一員でもあり、申込総額350億円を超える大手ファクタリング会社です。

多くの方に選ばられる理由として以下の6つが挙げられます。

- 資本金2億円越え。大手企業の安心感

- 専任の担当者が付く

- 93.3%の圧倒的な審査通過率

- 2.0%〜の利用しやすい手数料

- 最短2時間でスピード入金

- 早期申込割引で手数料2%割引

ファクタリングを利用することで入金を早めることができ、資金繰りの改善に役立ちます。

ファクタリングは融資ではないので、利用しても負債が増えないのも嬉しいポイントです。

現金化したい請求書をお持ちの方は、業界トップクラスのサービスを誇るアクセルファクターに相談してみましょう。

アクセルファクター利用者のリアルな口コミ

ここではアクセルファクターを利用した方の口コミをご紹介します。

土木業のS社は外注費を「前払いしてほしい」と言われることで資金繰りがピンチに。

藁をも掴む気持ちでアクセルファクターに依頼したところ、スムーズに資金調達ができ、ピンチを免れたそうです。

以下はS社の体験談です。

弊社は道路やトンネル等の土木工事を中心に受注している建設会社です。

基本的には自社スタッフのみで工事を完了させますが、大きな重機を使用しなければならないケースの場合、一部別会社への下請けにて対応しています。

いつもは工事完了後に支払うのですが、弊社の経営状況を懸念してか「前払いして欲しい」と先方から言われてしまい、急ぎで資金調達しなければならない事態に。

ここ数年は赤字が続いていたため銀行融資がアテにできず、思案に暮れていた時に知ったのがアクセルファクター様のファクタリングサービスでした。「ファクタリング」という起死回生の一手を知った弊社ですが、買取額が低かったり、審査に数日から1週間ほど掛かると言われてしまったり、事業規模が小さい事を理由に断られてしまったり…と、中々マッチするファクタリング会社が見つからない状況でした。

そんな時、同業者からアクセルファクター様を進められ、藁をも掴む気持ちで申込み。

すると、何と僅か10分程でご担当者様からのご連絡が入り、弊社の状況や必要な額等をヒアリングしてくださりました。

その際に必要書類等も併せてご案内していただき、ヒアリング終了後スキャンメールで当該資料を送信し手続きは完了です。紹介者からは聞いていましたが、とにかく対応が速いことに驚きました。

引用:アクセルファクター公式サイト

弊社をご担当くださったスタッフ様のご対応も素晴らしく、的確なアドバイスとご案内をしてくださり、スムーズに契約を締結することができました。

申し込んだのが夕方であったこともあり、着金は翌日の朝となってしまいましたが、今件のご対応には大満足です。 これで工事を進めることができます。

本当にありがとうございました。

アクセルファクターと他社の比較

| ファクタリング会社 | 手数料 | 入金までの時間 | 必要書類 | 申込可能額 | 公式サイト |

|---|---|---|---|---|---|

| アクセルファクター | 2%〜 | 最短2時間 | ・請求書 ・本人確認書類 ・通帳 ・確定申告書 | 30万円〜 | 詳細を見る |

ビートレーディング | 2%〜 | 最短2時間 | ・売掛債権に関する書類 ・通帳のコピー | 3万円〜 | 詳細を見る |

No. 1 | 1%〜 | 最短即日 | ・入金が確認できる書類 ・決算書直近二期分 ・成因資料(請求書など) ・取引先企業との基本契約書 | 50万円〜5,000万円 | 詳細を見る |

| ラボル | 一律10% | 最短1時間 | ・通帳(過去3ヵ月分の入出金履歴) ・取引先からの入金履歴 ・ 取引先担当者が請求内容を了承していることが分かるメッセージ ・発注書や契約書、支払通知書 ・ 公共料金領収書 | 1万円〜 | 詳細を見る |

アクセルファクターは申し込みから最短2時間での資金調達が可能です。

「原則即日決済」をモットーにしており、申し込みをした方の約半数がその日のうちに資金を手にしています。

これはスタッフが経営者と同じ目線で利用者と接しているからできることです。

「スピード重視で、経営判断にゆとりが持てるように」

「自分が社長だったらどのような対応を求めるか」

このような思考で柔軟な審査を行うことで、審査通過率93.3%を実現しています。

他社で断られても諦めず、アクセルファクターへ相談してみましょう。

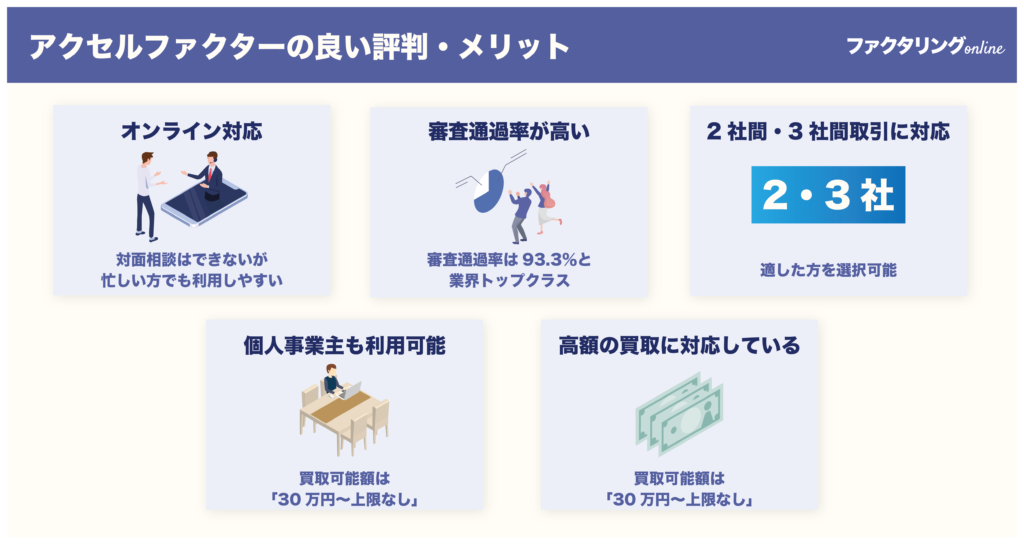

アクセルファクターの良い評判・メリット

アクセルファクターの評判からわかるメリットは以下の5つです。

オンライン対応

アクセルファクターは対面型の取引だけでなく、オンライン取引にも対応しています。

アクセルファクターは大手のファクタリング会社ではありますが、全国に4ヶ所しか営業所がないので遠方の方は利用しづらいのが現状です。

- 本社

東京都新宿区高田馬場一丁目30番4号

30山京ビル5階

- 仙台営業所

宮城県仙台市青葉区本町一丁目12-12

GMビルディング3F

- 名古屋営業所

愛知県名古屋市中区丸の内2-17-13

NK丸の内ビル2F

- 大阪営業所

大阪府大阪市中央区南船場3丁目11番10号

心斎橋大陽ビル THE HUB 心斎橋 B1階

オンライン取引は来店不要で忙しい方でも利用しやすいですが、対面で相談できないのがネック。

しかし、アクセルファクターのスタッフは利用者目線でのサービスを提供していますので、オンラインでも安心してご利用できますよ。

「近くに営業所がない」

「書類の提出が大変」

そんな方にはアクセルファクターのオンラインファクタリングがおすすめです。

ファクタリングのオンラインについて詳しく知りたい方は以下の記事を参考にしてください。

審査通過率が高い

アクセルファクターの審査通過率は93.3%と業界内でもトップクラスです。

なぜなら利用者目線で柔軟な審査ができるからです。

では、柔軟な審査とはどういったものなのでしょうか。

具体的な例として以下の3つご紹介します。

- エビデンス書類の不足

- 債権の存在が不透明

- 税金滞納中

ファクタリングの審査では債権の存在を証明するエビデンスが必須です。

事情によりエビデンスを用意できないこともあるでしょう。

そんな時はアクセルファクターが他の書類で代用できないか考え、資金調達ができるようにサポートしてくれます。

またファクタリングでは売掛先と利用者との間で継続的な取引が確認できることが利用の条件です。

利用者が継続的な取引を証明できなかったとしても、アクセルファクターのスタッフが調査を行うことで審査に通過した例もあります。

税金を滞納中であっても、業績や経営状況を総合的に判断することで買取を実現させています。

アクセルファクターは利用者目線に立った柔軟な審査で審査通過率93.3%を実現させているのです。

2社間・3社間取引に対応している

アクセルファクターでは2社間と3社間取引の両方に対応しています。

2社間ファクタリングはファクタリング会社と利用者のみで取引をするスキームです。

売掛先に通知する必要がないため、審査スピードが早いのが特徴です。

また、売掛先に債権譲渡を知られたくない利用者にとっても便利な取引と言えます。

手数料が割高であったり、審査が厳しいなどのデメリットがありますが、取り扱うファクタリング会社が1番多い取引です。

- 審査スピードが早い

- 売掛先にバレない

- 手数料が高い

- 審査が厳しい

一方で3社間取引は2社間取引に売掛先を加えたスキームです。

売掛先に債権譲渡を知られてしまうデメリットがありますが、審査に通りやすく、手数料が安い特徴があります。

売掛先から債権譲渡に関する承諾を得る手間が加わるので、審査に時間がかかる点にも注意しましょう。

- 審査に通りやすい

- 手数料が安い

- 審査スピードが早い

- 売掛先にバレない

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

個人事業主も利用可能

アクセルファクターは個人事業主の方も利用できます。

個人事業主の方がファクタリングを利用する上でネックになるのが最低買取額ではないでしょうか。

アクセルファクターでは買取可能額を「30万円〜上限なし」としているので少額債権しか持っていない個人事業主の方でも利用しやすいです。

例えば、50万円と5億円のファクタリングでは取引の手間は同じなのに、利益は5億円の方が多いですよね。

ファクタリング会社はある程度の利益を確保するために最低買取金額を設定しています。

アクセルファクターなら個人事業主の方も金額を気にせず利用できますよ。

ファクタリングの個人事業主について詳しく知りたい方は以下の記事を参考にしてください。

高額の買取に対応している

アクセルファクターは買取額の上限を定めていないので、高額な債権でも買い取りができます。

ファクタリングは利用者による詐欺が多く、「二重譲渡」や「架空債権」を警戒して買取額に上限を設けている会社が多いです。

アクセルファクターでは数億単位の高額債権でも買い取り可能ですので、「金額が大きすぎて他社で断られてしまった」という方でも利用しやすいです。

しかも金額が大きければ大きいほど、手数料を割引するサービスもあるので、ファクタリングの手数料に不満がある方は一度アクセルファクターに相談することをおすすめします。

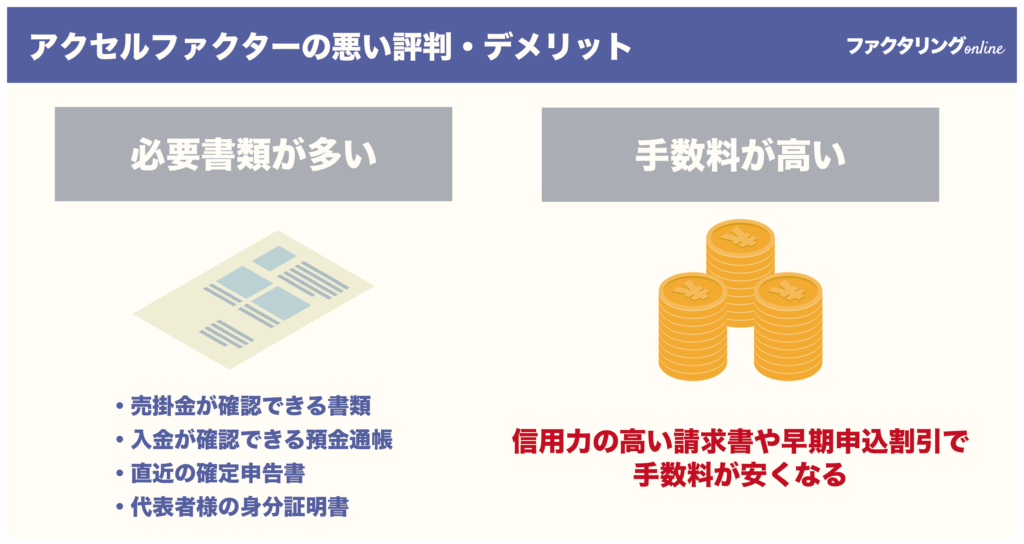

アクセルファクターの悪い評判・デメリット

アクセルファクターの評判からわかるデメリットは以下の2つです。

必要書類が多い

アクセルファクターで審査を受けるためには原則として以下の書類が必要です。

- 売掛金が確認できる書類(請求書等)

- 入金が確認できる預金通帳

- 直近の確定申告書(所得税又は法人税)

- 代表者様の身分証明書

- 納税証明書(又は納付書や領収書)

- 印鑑証明書

- 取引先様との契約書

審査では債権の存在を確認するための書類が必要です。

審査の途中に追加で書類の提出を求められることもあるでしょう。

ファクタリングは目に見えない債権を譲渡する取引なので、書面による審査を厳密に行います。

面倒かもしれませんが、審査を迅速に終わらせるためにも誠実に対応しましょう。

「ネット銀行なので通帳がない」

「決算期が来ていないので決算書がない」

などの事情がある場合にはアクセルファクターと相談しましょう。

状況に応じて柔軟に対応してくれますよ。

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

手数料が高い

アクセルファクターの手数料は10%超えることもあるので、高く感じるかもしれません。

| 売掛債権額 | ファクタリング手数料 |

|---|---|

| 〜100万円 | 10%〜 |

| 101〜500万円 | 5%〜 |

| 501〜1,000万円 | 2%〜 |

| 1,001万円以上 | 別途相談 |

しかし、相場と比較するとそれほど高くありませんし、手数料は債権の信用力によっても上下しますので「アクセルファクターだから高い」というわけではありません。

以下はファクタリングの手数料相場を示した表です。

| ファクタリングの種類 | 手数料相場 |

|---|---|

| 2社間ファクタリング | 5〜15% |

| 3社間ファクタリング | 1〜10% |

少しでも手数料を安くしたいのであれば、信用力の高い先の請求書を用意しましょう。

信用力が高ければファクタリング会社が負うリスクも少ないので、手数料を安くできます。

また、アクセルファクターの早期申込割引を利用すると手数料が最大2%割引になります。

入金希望日が30日以上先の方は、ぜひ利用してみてください。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

手数料が安いファクタリング業社について詳しく知りたい方は以下の記事を参考にしてください。

アクセルファクターはこんな人におすすめ

アクセルファクターは以下の方におすすめです。

- 即日で資金が欲しい方

- ファクタリングは怪しいと感じる方

- 専任の担当を希望する方

アクセルファクターは柔軟な審査をしてくれるので、申込当日に資金調達が可能です。

- 書類が用意できなくても代替案を提示

- リモートでの契約

- 決済権限者は現場の担当者

スタッフも利用者目線に立って対応してくれるので、スピード命のファクタリングでは頼もしい存在です。

ファクタリングは悪質な業者が多いですが、アクセルファクターは累計取引件数11,000件を突破しており、関東財務局からも認定されたサービスなので、安心して利用できます。

また、各業界に詳しいスタッフが専任でサポートしてくれるので、資金調達に関する的確なアドバイスが期待できます。

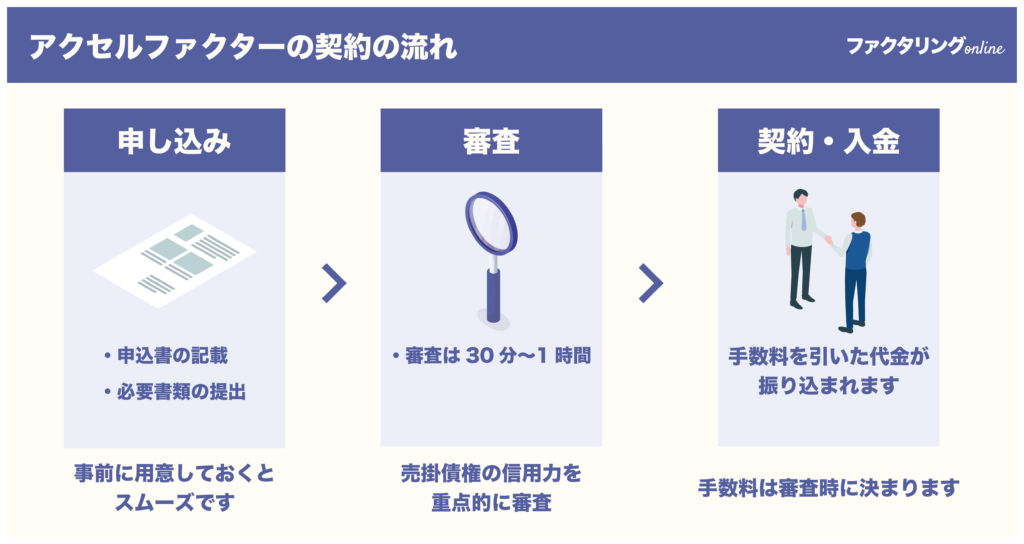

アクセルファクターの契約の流れ

アクセルファクターでファクタリングをご利用する流れは以下の3ステップです。

申し込み

ファクタリングを利用する際は申込書に必要事項を記入します。

記入項目は以下の通りなので事前に確認しておくとスムーズです。

- 基本情報(会社名・代表者名・所在地・電話番号など)

- 設立年月日、事業内容、社員数

- 金融機関からの借入の有無や月々の返済状況

- 税金や保険料滞納の有無

- 希望金額と決済希望日

- ご連絡可能な時間帯や方法

また、申込には以下の書類が必要です。事前に用意しておきましょう。

- 売掛金が確認できる書類(請求書等)

- 入金が確認できる預金通帳

- 直近の確定申告書(所得税又は法人税)

- 代表者様の身分証明書

- 納税証明書(又は納付書や領収書)

- 印鑑証明書

- 取引先様との契約書

ファクタリングの必要書類について詳しく知りたい方は以下の記事を参考にしてください。

審査

審査結果は30分〜1時間ほどでわかります。

審査では提出書類をもとに以下の項目で買取判断をします。

- 売掛債権の信用力

- 希望金額・財務内容の調査

お金を借りる人を審査する融資と違って、ファクタリングでは売掛債権の信用力を重点的に審査します。

売掛先が倒産するとファクタリング会社は代金を回収できなくなるからです。

売掛先を審査するといっても、調達額が不自然に多い場合などは希望通りには行かないでしょう。

審査では以下の点に気をつけると通りやすいです。

- 信用力の高い売掛先を選ぶ

- 希望額と売上高のバランスを考える

- 3社間ファクタリングを利用する

審査で不明点がある場合にはアクセルファクターのスタッフに相談してみましょう。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください

契約・入金

審査に通過し契約を締結すると、指定した銀行口座に手数料が引かれた代金が振り込まれます。

手数料は審査時に決まります。

入金後の資金は各種支払いなど、自由に使っていただいて大丈夫です。

対面の場合には書面による契約書、オンラインの場合にはクラウド契約書を使用します。

ファクタリングの契約について詳しく知りたい方は以下の記事を参考にしてください。

アクセルファクターの評判に関するよくある質問

アクセルファクターの手数料は?

手数料は売掛先の信用力や調達希望額をもとに決めます。

以下は調達額ごとに手数料一覧です。

| 売掛債権額 | ファクタリング手数料 |

|---|---|

| 〜100万円 | 10%〜 |

| 101〜500万円 | 5%〜 |

| 501〜1,000万円 | 2%〜 |

| 1,001万円以上 | 別途相談 |

早期割引もあるので、入金希望日が30日以上先の方は利用しましょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

アクセルファクターで審査落ちする理由は?

ファクタリングで審査落ちする理由は以下の3つが考えられます。

- 売掛債権の信用力が低い

- 調達希望額が多い

- 支払期日までの期間が長い

審査に落ちるということはファクタリング会社にとってリスクが高い取引だと判断されたからです。

ファクタリング会社のリスクが低くなるように、信用力が高い売掛先を選ぶなどの工夫が必要です。

ファクタリングで審査落ちする原因について詳しく知りたい方は以下の記事を参考にしてください。

アクセルファクターの営業時間は?

営業時間は平日の10:00〜19:00です。

アクセルファクターは即日入金が可能ですが、夕方以降に申し込むと入金が翌日になることが多いです。

即日に資金が欲しい場合には午前中に申込みましょう。

【まとめ】アクセルファクターの評判は良好!即日での資金調達ができる

今回はファクタリングサービスのアクセルファクターについて解説しました。

評判や口コミからわかるメリット・デメリットは以下の通り

- オンライン対応

- 審査通過率が高い

- 2社間・3社間取引に対応している

- 個人事業主も利用可能

- 高額の買取に対応している

- 必要書類が多い

- 手数料が高い

アクセルファクターの買取率は93.3%を誇ります。

他社で断られてしまった方でも資金調達できるチャンスはありますので、ぜひ一度相談してみてください。