「ファクタリング契約の特徴は?」

「ファクタリング契約のメリットは?」

このような悩みを解決します。

ファクタリングとは、売掛債権をファクタリング会社に売却してスムーズに資金調達できる方法です。

この記事を読めばファクタリングの種類や特徴がわかり、必要時に実際の契約ができるようになるのでぜひご覧ください。

ファクタリング契約とは?

ファクタリング契約とは、ファクタリング利用者が自社の売掛債権をファクタリング会社に売却する契約のことです。

ファクタリング契約には以下のような特徴があります。

- 銀行融資などと比較して現金化までのスピードが早い。

- 必要書類が少ない。

- 借入ではないため負債が増えない。

- 取引先(売掛先)に知られずにファクタリング契約を結ぶことも可能。

ファクタリング契約の最大の魅力は、スピーディに資金調達できることです。

資金繰りが厳しい場合や事業拡大したい場合などの必要時に備え、ファクタリング契約の詳細を押さえておきましょう!

ファクタリング契約の種類

ファクタリング契約は「登場人物が何社か」によって、次の2種類に分けられます。

- 2社間ファクタリング

- 3社間ファクタリング

ファクタリング契約で登場するのは以下の3社です。

- 利用者

- ファクタリング会社

- 売掛先

2社間ファクタリングと3社間ファクタリングの具体的な違いは、売掛先が登場するか否かで区別できます。

2社間ファクタリング

2社間ファクタリングは利用者とファクタリング会社で行う2社間契約です。

利用者とファクタリング会社の役割と契約の流れを以下の表で整理しました。

| 登場人物 | 役割(契約の流れ) |

| 利用者 | ①2社間ファクタリングの申し込み・契約 ②売掛債権をファクタリング会社に売却 ④売掛先から売掛債権の代金を回収 ⑤ファクタリング会社に売掛債権の代金支払い |

|---|---|

| ファクタリング会社 | ③売掛債権を利用者から買い取り |

2社間ファクタリングの特徴は次の4つになります。

- 売掛先に知られずにファクタリング契約が可能

- 売掛先への通知義務がないため審査が早い

- 売掛債権の代金は「(売掛先)→利用者→ファクタリング会社」の流れで支払う

- 利用者による売掛債権の代金支払いが滞るリスクがあるため手数料が高い

2社間ファクタリングでは売掛先が登場しないため、手数料が高いものの審査が早いということです。

3社間ファクタリング

3社間ファクタリングは利用者・ファクタリング会社・売掛先の3社で行う契約です。

各登場人物の役割(契約の流れ)を以下の表でまとめました。

| 登場人物 | 役割(契約の流れ) |

| 利用者 | ①3社間ファクタリングの申し込み ④売掛債権をファクタリング会社に売却 |

|---|---|

| ファクタリング会社 | ②売掛先に3社間ファクタリング利用の通知 ⑤売掛債権を利用者から買い取り ⑥売掛先に債権譲渡通知 |

| 売掛先 | ③3社間ファクタリング利用の承認 ⑦ファクタリング会社に売掛債権の代金支払い |

3社間ファクタリングの特徴は次の3つです。

- 売掛先への通知・承認が必要なため審査が遅い

- 売掛債権の代金は売掛先からファクタリング会社に直接支払う

- 売掛債権の代金支払いで利用者をはさまないため手数料が低い

3社間ファクタリングでは売掛先が登場するため、審査に時間を要しますが手数料が低くなります。

ファクタリング契約の費用

ファクタリング利用者は契約時にいくつかの費用を支払う必要があります。

2社間ファクタリングと3社間ファクタリングでかかる費用(相場)を以下の表で整理しました。

| ファクタリング契約の費用 | 2社間ファクタリング | 3社間ファクタリング |

| ファクタリング手数料 | 売掛債権の8〜18% | 売掛債権の2〜9% |

|---|---|---|

| 債権譲渡登記費用 | 約7,500円 | |

| 審査・事務手数料 | 数千円〜数万円 | |

| 印紙代 | 契約金額が1万円未満:非課税 契約金額が1万円以上:200円 | |

| 出張費用 | 数千円〜数万円 | |

2社間ファクタリングの手数料は3社間ファクタリングに比べて高くなります。

2社間ファクタリングでは、利用者が売掛債権の代金を支払わないリスクがあるからです。

ファクタリング手数料やその他費用はファクタリング会社によって異なるため、手数料の相場を確認してから申し込みましょう!

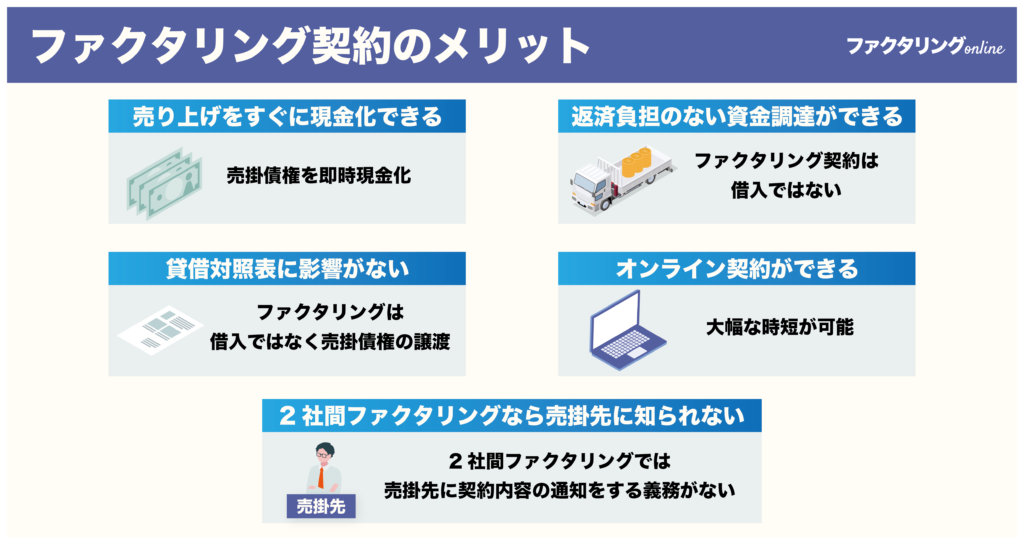

ファクタリング契約のメリット

ファクタリング契約のメリットは以下の5つになります。

ファクタリング契約のメリットを知ることで、ファクタリングの強みを最大限に活用可能です。

具体例を交えて以下で解説します。

売り上げをすぐに現金化できる

ファクタリング契約の最大メリットは、売り上げをすぐに現金化できることです。

ファクタリング契約により、ファクタリング会社は売掛債権の代金が売掛先から入金される前に売掛債権を買い取ってくれます。

各ファクタリング会社の現金化までの最短時間を以下の表でまとめました。

| ファクタリング会社 | 現金化までの最短時間 |

| ペイトナーファクタリング | 10分 |

| ラボルファクタリング | 1時間 |

| QuQuMo | 2時間 |

| 日本中小企業金融サポート機構 | 3時間 |

| ビートレーディング | 即日 |

| フリーナンス即日払い | 即日 |

| OLTAクラウドファクタリング | 即日 |

| アクセルファクター | 即日 |

| ベストファクター | 24時間 |

売り上げをすぐに現金化できると資金繰りを早期に改善でき、現金不足や倒産の可能性がある状況などで役立ちます。

最短即日で現金化できるファクタリング会社が大半なので、しっかりチェックしておきましょう!

返済負担のない資金調達ができる

返済負担のない資金調達ができるのもファクタリング契約の魅力です。

ファクタリング契約は銀行融資のような借入ではないため、毎月の金利分を含めた返済は必要ありません。

ファクタリングでは売掛先からの入金分をファクタリング会社に返済するだけで対応が完了します。

以下の表でファクタリング契約と銀行融資の違いをまとめました。

| ファクタリング契約 | 銀行融資 | |

| 借入有無 | なし | あり |

|---|---|---|

| 返済負担 | なし | あり |

| 金利分の支払い | なし | あり |

| 保証人・担保 | 不要 | 必要 |

| 手数料 | あり | あり |

ファクタリングは銀行融資と比較して返済や心理的負担がなく、気軽に利用できるサービスといえます。

貸借対照表に影響がない

ファクタリング契約は貸借対照表への影響もありません。

なぜなら、ファクタリングは銀行融資やビジネスローンなどの借入ではなく売掛債権の譲渡(売却)だからです。

自社の事業拡大に伴って銀行融資を予定している場合、ファクタリングを使用して資金調達しても銀行融資の審査で不利になることはありません。

有効な資金調達手段として、ファクタリング契約をぜひ活用しましょう。

オンライン契約ができる

オンライン契約ができるのもファクタリング契約のメリットの一つです。

ファクタリングのオンライン契約には次の特徴があり、業者によってはオンラインで契約が完結します。

- 審査期間が短い

- 必要書類が少ない

- 出張費用がかからない

- 審査通過率が高い

オンライン契約に対応したファクタリング会社5選は以下のとおりです。

ビートレーディングでは必要書類が売掛債権の書類と通帳のコピーのみで、オンライン契約により最短即日で現金化できます。

ファクタリングのオンライン契約により大幅な時短が可能になるので、ぜひ利用しましょう!

2社間ファクタリングなら売掛先に知られない

2社間ファクタリングではファクタリング契約したことを売掛先に知られないですみます。

なぜなら、2社間ファクタリングでは売掛先に契約内容の通知をする義務がないからです。

2社間ファクタリングの仕組みについて、3社間と比較して以下の表で整理しました。

| 2社間ファクタリング | 3社間ファクタリング | |

| 登場人物 | 利用者 ファクタリング会社 | 利用者 ファクタリング会社 売掛先 |

|---|---|---|

| 売掛先への通知・承認 | 不要 | 必要 |

| 売掛債権の代金支払い | 利用者→ファクタリング会社 | 売掛先→ファクタリング会社 |

売掛先にファクタリングの事実を知られると「資金繰りに困っている」と判断され、今後の取引が中止となるリスクがあります。

売掛先に不要な心配をさせて関係を悪化させたくない場合は、2社間ファクタリングを利用しましょう。

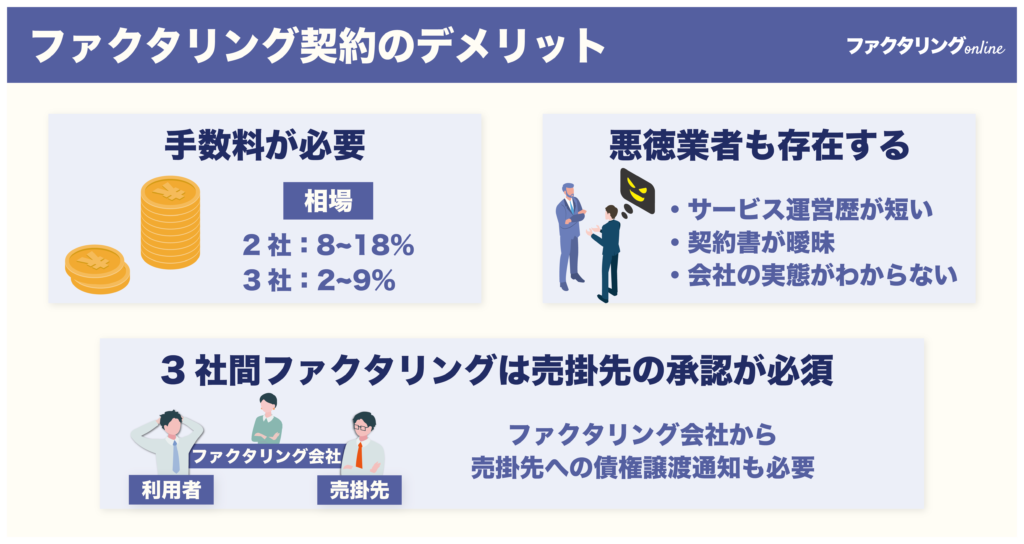

ファクタリング契約のデメリット

ファクタリング契約のデメリットは以下の3つです。

ファクタリング契約のデメリットを押さえておくと、実際のファクタリング契約で失敗しないですみます。

以下で各デメリットについて詳細に解説します。

手数料が必要

ファクタリング契約のデメリット1つ目は、手数料が必要なことです。

ファクタリング手数料の相場は2〜18%と幅が広く、ファクタリングの種類が2社間か3社間かで異なります。

2社間・3社間ファクタリング手数料の相場と主要ファクタリング会社の手数料を以下の表でまとめました。

| ファクタリング会社 | 2社間ファクタリング (相場:8〜18%) | 3社間ファクタリング (相場:2〜9%) |

| QuQuMo | 1%〜 | ー |

| 日本中小企業金融サポート機構 | 1.5%〜 | 1.5%〜 |

| OLTAクラウドファクタリング | 2〜9% | ー |

| アクセルファクター | 2%〜 | 2%〜 |

| ベストファクター | 2%〜 | ー |

| フリーナンス即日払い | 3〜10% | ー |

| ビートレーディング | 4〜12% | 2〜9% |

| ペイトナーファクタリング | 10% | ー |

| ラボルファクタリング | 10% | ー |

2社間ファクタリングでは手数料が高く設定されています。

ファクタリング会社の立場では、利用者による売掛債権の代金支払いに遅延などが生じ、売掛債権が未回収となるリスクがあるためです。

ファクタリング契約で損をしないよう、手数料の相場は確実に押さえておきましょう!

3社間ファクタリングは売掛先の承認が必須

3社間ファクタリングのデメリットは、売掛先の承認が必須なことです。

売掛先の承認は「3社間ファクタリングを利用」する段階で必要で、以下の3社間ファクタリングの流れ【ステップ3】で発生します。

- 3社間ファクタリングの申し込み(利用者→ファクタリング会社)

- 3社間ファクタリング利用の通知(ファクタリング会社→売掛先)

- 3社間ファクタリング利用の承認(売掛先)

- 売掛債権の売却(売掛債権:利用者→ファクタリング会社)

- 債権譲渡通知(ファクタリング会社→売掛先)

- 売掛債権の代金支払い(売掛先→ファクタリング会社)

ステップ4で売掛債権を売却した後に、ステップ5のファクタリング会社から売掛先への債権譲渡通知も必要なことも覚えておきましょう。

なお、2社間ファクタリングでは売掛先が登場しないため、売掛先への通知・承認は必要ありません。

悪徳業者も存在する

悪徳業者が存在するのもファクタリング契約のデメリットの一つです。

悪徳業者はファクタリング会社を装って法外な手数料を要求してくるので、十分に注意しましょう。

悪徳業者の特徴は以下の3つが挙げられます。

金融庁でもファクタリングの利用に関する注意喚起を行っています。

悪徳業者の特徴を押さえ、ファクタリング会社は慎重に選定してください。

ファクタリング契約の流れ

必要時に実際の契約ができるよう、ファクタリング契約の流れを押さえておきましょう。

オンラインで完結できるビートレーディングを例に解説します。

ビートレーディングでファクタリング契約する流れは以下の4ステップです。

- 問い合わせ・申し込み

- 必要書類の提出

- 審査

- ファクタリング契約の締結

各手順について以下で詳細に説明します。

手順1:問い合わせ・申し込み

まずは、ファクタリング契約の問い合わせ・申し込みを行います。

ビートレーディングでファクタリングを申し込む方法は以下の4つです。

いずれの方法で申し込む場合もビートレーディング公式サイトからアクセスして手続きしましょう。

- Webフォーム(おすすめ)

- メール

- LINE

- 電話

Webフォームでの申し込みに必要な情報は以下をご参照ください。

- 買取希望額

- 契約希望方法

- 「法人」「個人事業主」の選択

- 会社名

- 氏名

- 所在地

- 電話番号

- メールアドレス

上記内容の入力が完了したら、申し込み画面の「この内容で送信」をクリックして手順1は完了です。

手順2:必要書類の提出

ファクタリング契約で必要な書類はファクタリング会社によって異なります。

ビートレーディングで必要な書類は以下の2つです。

- 売掛債権の書類

※請求書・契約書・発注書など - 売掛先からの入金が確認できる通帳のコピー

※表紙付2ヶ月分

必要書類の提出方法は以下の4つになります。

- Web

- LINE

- メール

- FAX

Web・LINEを利用する場合は、ビートレーディング公式サイトから手続きしましょう。

メール・FAXの連絡先は以下の表でまとめました。

| 提出方法 | 連絡先 |

| メール | mail@betrading.co.jp |

|---|---|

| FAX | 東京本社:03-3431-5633 仙台支店:022-796-0893 名古屋支店:052-228-3617 大阪支店:06-6130-0815 福岡支店:092-292-2273 |

以上で手順2は完了です。

手順3:審査

必要書類の提出が完了したら、ファクタリング会社で審査を行います。

ファクタリング会社の審査内容・審査にかかる時間・審査のポイントを以下の表で整理しました。

| 項 目 | 内 容 |

| 審査内容 | ・売掛債権(不良債権でないか、支払いまでの期間など) ・利用者(必要書類の内容、人柄、売掛先との取引歴など) ・売掛先(経営状況や税金の滞納がないかなど) ※売掛債権の内容により必要書類の追加提出やヒアリングが必要な場合あり |

|---|---|

| 審査にかかる時間 ※ビートレーディングの例 | ・必要書類の提出から最短30分以内に買取金額を提示 |

| 審査のポイント | ・売掛債権回収の確実性 ・利用者の信頼性 ・売掛先の信用度の高さ |

ビートレーディングの場合、必要書類の提出から最短30分以内に買取金額を提示してくれます。

審査内容・ポイントを事前にしっかり把握しておきましょう!

手順4:ファクタリング契約の締結

ファクタリング契約の最終段階は「契約の締結」です。

利用者が売掛債権の見積額について了承したら、契約に移ります。

ビートレーディングでの契約方法は次の3つです。

| 契約方法 | 内 容 |

| オンライン | 問い合わせから契約までオンラインで完結可 ※電子契約サービス「クラウドサイン」を使用 |

|---|---|

| 来社 | 利用者がビートレーディング店舗に来社し、対面で契約手続き ・本社:東京 ・支店:仙台、名古屋、大阪、福岡 |

| 訪問 | 専任担当者が利用者の会社などに訪問し、対面で契約手続き |

ビートレーディングでは審査を含め契約完了まで最短2時間で完了し、契約締結後は原則即日に利用者の口座へ入金してくれます。

17時以降に契約締結した場合、入金反映が翌日になることもあるためご注意ください。

2回目以降は手順1が不要のため、さらなる時間短縮が可能です。

ファクタリング契約の解除

ファクタリング契約の解除をする場合、以下の2ケースが考えられます。

- 利用者がファクタリング契約の途中解除を希望する場合

- 利用者がファクタリング契約に違反して契約を強制解除される場合

本章では上記ケースについて具体例を用いて解説します。

ファクタリングは途中で契約解除できる?

ファクタリング契約の途中解除は、利用者側の一方的な都合では原則としてできません。

ファクタリング会社のMentor Capitalではファクタリング契約の途中解除について以下の記載があります。

一度ファクタリング契約を締結したら、利用者側の一方的な都合による契約の解除は原則としてできません。契約を解除する場合は、ファクタリング会社から違約金を請求される可能性があるため、契約書の内容をよく確認しておくことが大切です。

引用元:Mentor Capital「ファクタリング契約はどうやる?契約の流れと注意点を解説」

なお、ファクタリングは基本的に1回きりで終了する単発契約ですが、中には継続して利用するケースもあります。その場合は、2~3カ月前に契約を打ち切る旨を申し出れば、契約を途中で解除できるケースが多いようです。

契約解除の可否や条件は契約書に記載されているので、契約解除になる可能性も考慮し、内容にはよく目を通しておきましょう。

ファクタリング契約をする際は契約書の内容を事前に読み込んでおきましょう。

ファクタリング契約に違反したらどうなる?

利用者がファクタリング契約に違反すると、強制的に契約解除となりいくつかの罰則を受ける可能性があります。

利用者が「ファクタリング会社への入金を期限内にできない」などの契約違反を起こした場合、利用者の受ける罰則は以下のとおりです。

・延滞損害金の支払い

株式会社No.1「ファクタリングで延滞を起こすとどうなる?それぞれの支払い延滞のケースとデメリットとは?」

・損害賠償請求を受ける

・偽造罪や詐欺罪に問われる可能性あり

・ブラックリスト入り

期限内に支払いするのが前提ですが、万が一期限内の入金ができない場合は事前にファクタリング会社に連絡するなど誠実な対応を心がけましょう。

ファクタリングの契約に関するよくある質問

ファクタリング契約に関するよくある質問は以下の4つです。

- ファクタリング契約に保証人は必要?

- ファクタリング契約は違法なの?

- ファクタリング会社で優良な会社はどこ?

- ファクタリング契約の注意点は?

以下で詳細に解説します。

ファクタリング契約に保証人は必要?

ファクタリング契約に保証人は必要ありません。

なぜなら、ファクタリング契約は借入ではなく、ファクタリング会社に売掛債権分の入金をする仕組みだからです。

銀行融資は借入のため毎月の返済負担がありますが、ファクタリングではこれらの負担が一切ありません。

ファクタリング契約は気軽に利用できる負担の少ない資金調達サービスのため、積極的に活用しましょう!

ファクタリング契約は違法なの?

ファクタリング契約は違法ではありません。

その理由は、ファクタリングとは債権の売買契約であり、法律に基づいた正当な取引に該当するためです。

法的根拠の一つとして、民法第466条に以下の記載があります。

第466条(債権の譲渡性)

引用元:e-Gov法令検索

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

ただし、ファクタリングを不正に利用した悪徳業者も存在するため、ファクタリング会社選びは慎重に行いましょう。

ファクタリング会社で優良な会社はどこ?

ファクタリング会社で優良な会社9選をご紹介します。

- ビートレーディング(法人個人)

- 日本中小企業金融サポート機構(法人)

- ペイトナーファクタリング(法人個人)

- フリーナンス即日払い(法人個人)

- QuQuMo(法人個人)

- OLTAクラウドファクタリング(法人個人)

- アクセルファクター(法人個人)

- ベストファクター(法人個人)

- ラボルファクタリング(個人)

上記のファクタリング会社は必要書類が少なく、現金化までのスピードも24時間以内と早いのでおすすめです。

ファクタリング会社により、法人・個人のどちらに対応しているか異なるのでご注意ください。

ファクタリング契約の注意点は?

ファクタリング契約の注意点は以下の5つになります。

・優良ファクタリング会社か調査

・2社間・3社間ファクタリングの違いを理解

・ファクタリング手数料を相場と比較

・現金化のスピードを確認

・契約違反に該当する内容を事前に把握

特に重要なのは、悪徳業者かを見極めて優良ファクタリング会社と契約することです。

上記5つについては本記事で詳細に解説しているため、十分に理解できるまで繰り返し読み込みましょう!

ファクタリング契約はスピーディに資金調達できるおすすめの方法!

ファクタリング契約は売掛債権を売却してスピーディに資金調達できるおすすめの方法です。

現金化までのスピードが早いのが最大の強みですが、手数料や悪徳業者の存在など注意すべきこともあります。

今回の記事で解説した「ファクタリング契約の種類・手数料相場・メリット・デメリット」を参考に、実際のファクタリング契約で役立ててください!