「ファクタリング業者で手数料が安いのはどこ?」

「手数料を安く抑えるにはどうしたらいいか教えてほしい」

ファクタリングに関するこのような悩みを解決します。

ファクタリングは、売掛債権を売却することで迅速な資金調達ができる便利なサービスです。

一方で、ファクタリングの手数料は銀行融資などと比較して高めに設定されているため、手数料が安い業者を選べるかが重要といえます。

この記事を読めばファクタリングの手数料が安い厳選7社がわかり、自分に合った格安業者を判断できるようになるので、ぜひ最後までご覧ください。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

手数料が低い(安い)ファクタリング会社7選

手数料が低い(安い)ファクタリング会社7選の一覧比較表は以下のとおりです。

| 順位 | サービス名 | 手数料 | 入金スピード | 買取額(最低~最高) | 法人/個人 |

|---|---|---|---|---|---|

| 1位 | トップ・マネジメント | 0.5〜12.5% | 最短即日 | 30万円〜3億円 ※売掛先1社に対して上限1億円まで | 法人/個人 |

| 2位 | QuQuMo | 1%〜 | 最短2時間 | 制限なし | 法人/個人 |

| 3位 | No.1 | 1〜15% | 最短即日 | 50万円〜5,000万円 | 法人/個人 |

| 4位 | アーリーペイメント | 1〜10% ※初回2〜10% | 最短2営業日 | 50万円〜数億円 | 法人 |

| 5位 | 日本中小企業金融サポート機構 | 1.5〜10% | 最短3時間 | 制限なし ※買取実績は3万円~2億円 | 法人/個人 |

| 6位 | ネクストワン | 1.5〜10% | 最短即日 | 30万円〜上限なし | 法人 |

| 7位 | プロテクト・ワン | 1.5%〜 | 最短2時間 | 10万円~1億円 | 法人/個人 |

手数料が低い(安い)ファクタリング会社の手数料や入金スピードなどを比較し、ランキング形式でまとめたのでぜひ参考にしてください。

以下で各業者の特徴やおすすめしたい人について詳細に解説します。

【0.5%~】トップ・マネジメント

| 手数料 | 0.5〜12.5% |

|---|---|

| 入金スピード | 最短即日 |

| 必要書類 | ・本人確認書類 ・請求書 ・昨年度の決算書 ・直近7ヶ月の入出金明細 ※オンライン完結型ファクタリングの場合 |

| 買取額(最低~最高) | 30万円〜3億円 ※売掛先1社に対して上限1億円まで |

| 2社/3社 | 2社間・3社間ファクタリング |

| 法人/個人 | 法人/個人 |

トップ・マネジメントは、総買取件数55,000超えの実績を誇るファクタリングサービスです。

トップ・マネジメントの3社間ファクタリングでは、手数料0.5〜3.5%という業界最安水準を実現しています。

例えば、3社間ファクタリングで100万円分の売掛債権を手数料0.5%で売却する場合、ファクタリングの手数料としては5,000円しかかかりません。

- 法人・個人向けの2社間・3社間ファクタリングを提供

- 創業13年と運営期間が長い

- 資金調達コストを最大限に抑えた2.5社間ファクタリングサービスを利用可能(手数料1.8〜8%)

- 入金スピードは最短即日で早いが必要書類が多め

- オンライン完結型ファクタリングを採用

2.5社間ファクタリングとは、利用者・ファクタリング会社・ファクタリング専用口座の管理会社が関わる契約のことです。

これらの特徴を踏まえると、トップ・マネジメントは以下のいずれかに該当する方におすすめといえます。

・業界最安水準の手数料で3社間ファクタリングを利用したい方

・運営期間の長さと取引実績を重視したい方

・オンライン完結に魅力を感じる方

・必要書類が多くても苦にならない方

・2.5社間ファクタリングなどの豊富なサービスが気になる方

手数料が1%安くなると数万円単位で支払う料金が安くなるため、少しでも安くファクタリングを利用したい方はトップ・マネジメントを利用しましょう。

【1%~】QuQuMo

| 手数料 | 1%〜 |

|---|---|

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書 通帳のコピー |

| 買取額(最低~最高) | 制限なし |

| 2社/3社 | 2社間ファクタリング |

| 法人/個人 | 法人/個人 |

QuQuMoは、オンライン完結でスピードを追求する2社間ファクタリングサービスです。

2社間ファクタリングは3社間ファクタリングと比較して手数料の相場が高いものの、QuQuMoでは2社間で手数料1%〜という安さを実現しています。

QuQuMoの2社間ファクタリングで100万円分の売掛債権を手数料1%で売却する場合、支払う手数料は10,000円という安さです。

- 法人・個人向けの2社間ファクタリングを提供

- 入金スピードが2時間で早い

- サービス運営歴3年の新たな資金調達サービス

- 必要書類が2点と少ない

- オンライン完結に特化

これらの特徴から、QuQuMoは以下のいずれかに該当する方におすすめといえます。

・手数料1%〜という安さでスピーディーな2社間ファクタリングを利用したい方

・オンライン完結で最短2時間の現金化を体験したい方

・少ない必要書類で効率的にファクタリングの審査を通過したい方

・取引実績より高品質なファクタリングサービスを重視したい方

QuQuMoは手数料の安さ・入金スピード・必要書類の少なさという3拍子が揃った優良ファクタリングサービスです。

QuQuMo(ククモ)の評判について詳しく知りたい方は以下の記事を参考にしてください。

【1%~】No.1

| 手数料 | 1〜15% |

|---|---|

| 入金スピード | 最短即日 |

| 必要書類 | 請求書 発注書・納品書 通帳のコピー 決算書 |

| 買取額(最低~最高) | 50万円〜5,000万円 |

| 2社/3社 | 2社間・3社間ファクタリング |

| 法人/個人 | 法人/個人 |

株式会社No.1は、他社からの乗り換え実績が豊富なファクタリングサービスです。

2社間ファクタリングの手数料が5〜15%、3社間の手数料が1〜5%という安さでサービスを提供し、利用者の経営課題を解決に導きます。

No.1の3社間ファクタリングで100万円分の売掛債権を手数料1%で売却した場合、手数料は10,000円という安さです。

- 法人・個人向けの2社間・3社間ファクタリングを提供

- 最短即日で資金調達できる

- 他社からの乗り換え実績とリピート率が多い

- 審査通過率90%以上でオンライン完結が可能

- 手数料以外の費用がかからない

No.1は、以下のいずれかに該当する方におすすめといえます。

・手数料1%〜の3社間ファクタリングを利用したい方

・手数料以外の費用を負担したくない方

・他社からの乗り換えを検討している方

・審査通過率の高さやオンライン完結に魅力を感じる方

・最短即日の現金化やスピード審査を体験したい方

No.1は他社からの乗り換えが効率的で手数料も安く抑えられるお得なファクタリングサービスです。

【1%~】アーリーペイメント

| 手数料 | 1〜10% ※初回2〜10% |

|---|---|

| 入金スピード | 最短2営業日 |

| 必要書類 | 売掛債権の書類 入出金明細 決算書一式 直近の残高試算表 |

| 買取額(最低~最高) | 50万円〜数億円 |

| 2社/3社 | 2社間ファクタリング |

| 法人/個人 | 法人 |

アーリーペイメントは、マネーフォワードグループが運営する信頼性が高いファクタリングサービスです。

2社間ファクタリングを提供し、2回目以降は手数料1%〜という安さで利用できるのが魅力といえます。

例えば、アーリーペイメントの2社間ファクタリングで売掛債権100万円を手数料1%で買い取ってもらうと、支払う手数料は10,000円です。

- 法人向けの2社間ファクタリングを提供

- 2回目以降の利用で手数料が安くなる

- 現金化までに最短2営業日が必要

- 法人向けのため必要書類で決算書や残高試算表も必要

- 日本全国でオンライン利用が可能

よって、アーリーペイメントは以下のいずれかに該当する方におすすめします。

・マネーフォワードグループが運営するファクタリングを利用したい方

・2回目以降も継続してアーリーペイメントを利用する可能性がある方

・オンラインでファクタリング手続きを完了させたい方

・最短即日の資金調達が必須ではない方

・額面金額50万円以上の売掛債権を保有している方

これらに該当する方は、法人向けの2社間ファクタリングサービスを提供するアーリーペイメントの利用を検討しましょう。

【1.5%~】日本中小企業金融サポート機構

| 手数料 | 1.5〜10% |

|---|---|

| 入金スピード | 最短3時間 |

| 必要書類 | 売掛債権の書類 通帳のコピー |

| 買取額(最低~最高) | 制限なし ※買取実績は3万円~2億円 |

| 2社/3社 | 2社間・3社間ファクタリング |

| 法人/個人 | 法人/個人 |

日本中小企業金融サポート機構は、関東財務局長などが認定する経営支援機関です。

手数料は1.5〜10%という安さで利用できます。

例えば、日本中小企業金融サポート機構の3社間ファクタリングで100万円分の売掛債権を手数料1.5%で買い取ってもらった場合、発生する手数料は15,000円です。

- 法人・個人向けの2社間・3社間ファクタリングサービスを提供

- ファクタリングの支援機関として関東財務局長などに認定された一般社団法人

- 取引社数は約4,800社・支援総額は113億円と取引実績が豊富

- 入金スピードが最短3時間・審査時間が最短30分と早い

- オンライン完結ファクタリングを採用

これらの特徴を踏まえ、以下のいずれかに該当する方に日本中小企業金融サポート機構をおすすめします。

・取引実績が豊富なファクタリング支援機関を利用したい方

・1.5%〜という低手数料でファクタリングしたい方

・入金スピード・審査スピードの早さを重視したい方

・オンライン完結ファクタリングに魅力を感じる方

・買取額に制限がない業者を利用したい方

日本中小企業金融サポート機構は手数料が安く、実績も豊富な優良ファクタリングサービスです。

日本中小企業金融サポート機構の評判について詳しく知りたい方は以下の記事を参考にしてください。

【1.5%~】ネクストワン

| 手数料 | 1.5〜10% |

|---|---|

| 入金スピード | 最短即日 |

| 必要書類 | 請求書 通帳のコピー 本人確認書類など |

| 買取額(最低~最高) | 30万円〜上限なし |

| 2社/3社 | 2社間・3社間ファクタリング |

| 法人/個人 | 法人 |

ネクストワンは、資金調達の成功率96%以上を誇る法人向けのファクタリングサービスです。

ファクタリングの手数料は2社間ファクタリングが5〜10%、3社間が1.5〜8%とお得に利用できます。

ネクストワンの3社間ファクタリングで100万円分の売掛債権を手数料1.5%で売却する場合、発生する手数料は15,000円です。

- ファクタリングの利用により高確率で資金調達したい方

- 赤字決算や債務超過の状態でも利用可能

- 最短即日でスピーディーに資金調達できる

- 買取額の上限がないため使いやすい

- オンライン完結ファクタリングに対応

これらの特徴を踏まえると、ネクストワンは以下のいずれかに該当する方におすすめといえます。

・資金調達を高確率で行いたい方

・赤字決算・債務超過により資金調達できるか不安な方

・最短即日で資金調達して資金繰りを改善したい方

・高額な売掛債権を保有している方

・オンライン完結ファクタリングで移動や面談の手間なく審査・契約をしたい方

売掛債権を現金化ができるか不安な場合、資金調達の成功率96%以上を誇るネクストワンの利用を検討しましょう。

【1.5%~】プロテクト・ワン

| 手数料 | 1.5%〜 |

|---|---|

| 入金スピード | 最短2時間 |

| 必要書類 | 請求書 通帳のコピー 本人確認書類 |

| 買取額(最低~最高) | 10万円~1億円 |

| 2社/3社 | 2社間・3社間ファクタリング |

| 法人/個人 | 法人/個人 |

プロテクト・ワンは、入金スピード・柔軟な審査・手数料の安さいずれも高品質でバランスの良いファクタリングサービスです。

手数料は1.5%〜で業界最安水準を誇ります。

仮に、プロテクト・ワンの3社間ファクタリングで売掛債権100万円分を手数料1.5%で売却した場合、発生する支払う手数料は15,000円です。

- 法人・個人向けの2社間・3社間ファクタリングサービスを提供

- 最短2時間のスピード入金

- 柔軟な審査体制で審査通過率は96%以上

- 買取額10万円から利用できて使いやすい

- Web契約ができて希望があれば来社や訪問も可能

これらの特徴から、プロテクト・ワンは以下のいずれかに該当する方におすすめといえます。

・手数料1.5%〜の業界最安水準でファクタリングを利用したい方

・審査通過率が高いファクタリング会社を選びたい方

・最短2時間のスピード入金で資金繰りを効率的に改善したい方

・少額の売掛債権を保有している方

・手数料や入金スピードなどのバランスがとれた業者を利用したい方

高品質でバランスの良いファクタリングサービスを利用したい場合、プロテクト・ワンの利用を検討しましょう。

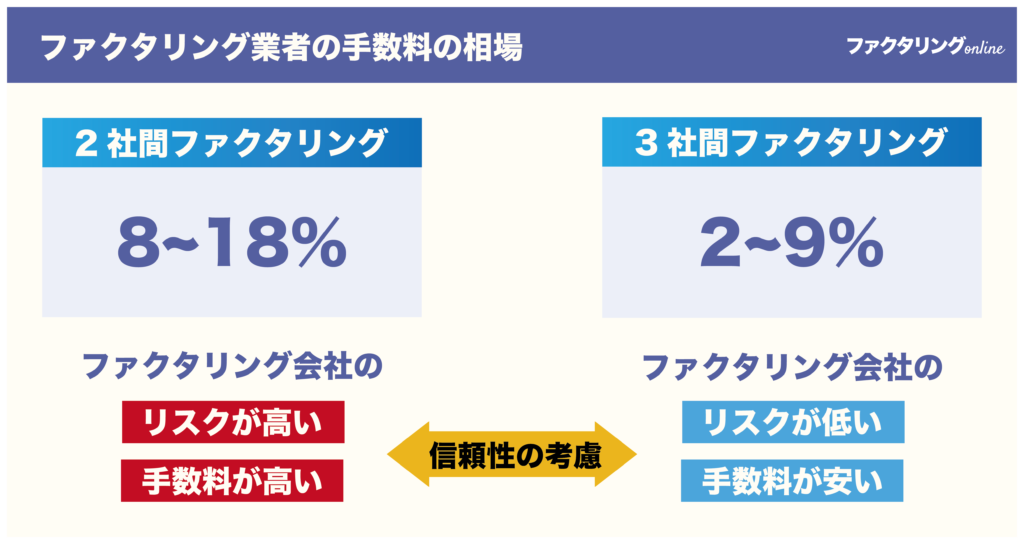

ファクタリング業者の手数料の相場

ファクタリングの業者の手数料の相場は、2社間・3社間ファクタリングで以下のように異なります。

| ファクタリングの種類 | 手数料の相場 |

|---|---|

| 2社間ファクタリング | 8〜18% |

| 3社間ファクタリング | 2〜9% |

ファクタリングの手数料は、ファクタリング会社が「売掛債権の信頼性」を考慮して自由に設定できるのが特徴です。

2社間ファクタリングは売掛先が登場しないため、3社間ファクタリングと比較してファクタリング会社の売掛債権の代金未回収リスクが高いといえます。

500万円の売掛債権をファクタリングで売却する場合、手数料が1%と5%では支払う金額はそれぞれ5万円と25万円で20万円も異なります。

このように、数%の手数料の違いでも手元に残る金額は大きく変わってくるため、手数料は1%でも安い業者を選ぶのがおすすめです。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

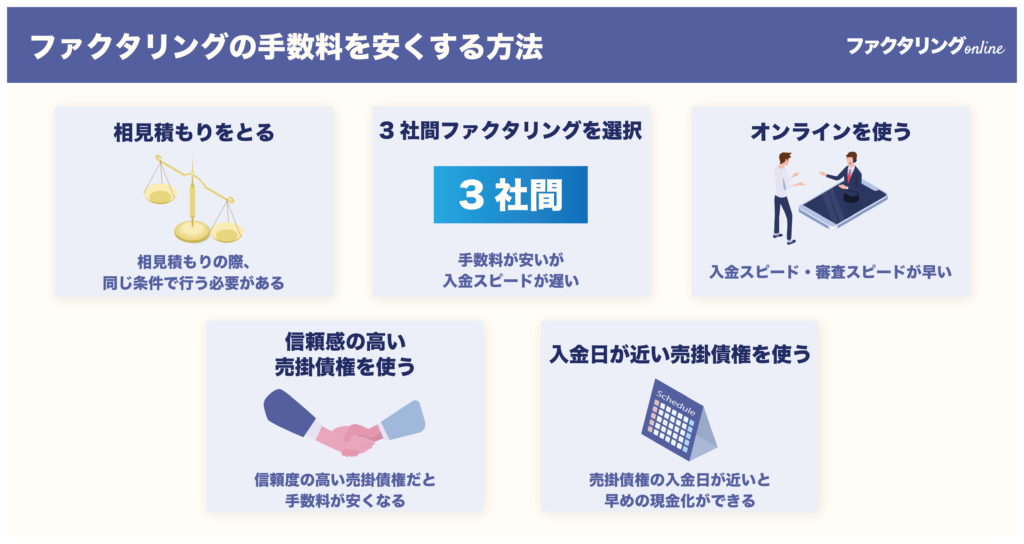

ファクタリングの手数料を安くする方法

ファクタリングの手数料を安く抑える方法は次の4つです。

・複数業者から相見積もりをとる

・3社間ファクタリングを選択する

・オンラインのファクタリングを使う

・信頼感の高い取引先の売掛債権を使う

・入金日が近い売掛債権を使う

これらの方法を知っておくことで、ファクタリング利用時に損をして資金繰りが困難になる確率を減らせます。

以下でそれぞれの方法について順番に解説します。

複数業者から相見積もりをとる

ファクタリングの手数料を安くしたい場合、複数業者から相見積もりをとることをおすすめします。

その理由は、ファクタリング会社に見積もりを実際にお願いすると、公式サイトに記載されている最安手数料と異なることが多々あるからです。

複数業者から相見積もりをとる際、「同じ条件」で見積もりをとる必要があるので注意してください。

日本中小企業金融サポート機構の見積もりを2社間ファクタリングで、プロテクト・ワンの見積もりを3社間ファクタリングでとるのは良くありません。

2社間・3社間などの条件が異なると見積もり結果を適切に比較できないからです。

複数業者から相見積もりをとる際、「同じ条件で行う必要がある」と覚えておきましょう。

3社間ファクタリングを選択する

ファクタリングの手数料を安くしたい場合、3社間ファクタリングを選択するのも有効といえます。

なぜなら、売掛先が登場する3社間ファクタリングでは売掛債権の信頼性が2社間と比較して高く、手数料がその分安く設定されているからです。

3社間ファクタリングは手数料が安いというメリットがありますが、売掛先の承認を要するため2社間と比較して入金スピード遅いのがデメリットです。

3社間ファクタリングのメリット・デメリットを把握し、手数料の安さを重視したい場合は3社間ファクタリングを利用しましょう。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

オンラインのファクタリングを使う

ファクタリングの手数料を安くするなら、オンラインのファクタリングを使うのも一つの方法です。

オンラインのファクタリングには、次のようなメリットがあります。

オンライン完結によりスピードを追求しているQuQuMoでは、2社間ファクタリングの手数料が1%〜と安いです。

QuQuMoはオンライン完結を採用して以下のコストを削減することで、手数料の相場が高めの2社ファクタリングにも関わらず低手数料を実現しています。

- オンライン完結にすることで窓口の対応者を削減

- 面談時・契約時の移動費・人件費を削減

- 2社間ファクタリングの採用により売掛先との調整時間を削減

- 公式サイトで申込から入金の流れを簡潔に記載することで問い合わせ対応時間を削減

- 債権譲渡登記を不要とすることで登記対応の時間を削減

手数料を安く入金スピードを早くしたい場合、QuQuMoのようなオンライン完結ファクタリングの利用がおすすめです。

ファクタリングのオンラインについて詳しく知りたい方は以下の記事を参考にしてください。

QuQuMo(ククモ)の評判について詳しく知りたい方は以下の記事を参考にしてください。

信頼感の高い取引先の売掛債権を使う

手数料を安くしたい場合、信頼感の高い取引先の売掛債権を使うのも有効といえます。

なぜなら、ファクタリングの手数料は、売掛債権の信頼性を踏まえてファクタリング会社が自由に決められるという背景があるからです。

例えば、以下のいずれかに該当する売掛債権は、信頼性が高いと判断される可能性が大きいです。

・過去に支払い遅延などが発生していない売掛債権

・同様の取引で過去に支払い実績がある売掛債権

・国や自治体の売掛債権

・上場企業や大企業の売掛債権

ファクタリングを利用するにあたって、売掛先の信頼性は重要であることがわかります。

ファクタリング利用時は信頼性の高い売掛債権を用意し、手数料を可能な限り安くできるよう行動しましょう。

入金日が近い売掛債権を使う

ファクタリングの手数料を安くしたいなら、入金日が近い売掛債権を使いましょう。

売掛債権の入金日が近いとファクタリング会社が債権を買い取った後に早めの現金化ができるため、売掛債権の信頼性が高いと判断される可能性が高いです。

同じ売掛先の売掛債権で入金日が「1ヶ月後」と「1年後」の2つがある場合、「1ヶ月後」の売掛債権を使った方が手数料が安くなりやすいといえます

ファクタリングの手数料を安くしたい場合、入金日が近い売掛債権を使用することをおすすめします。

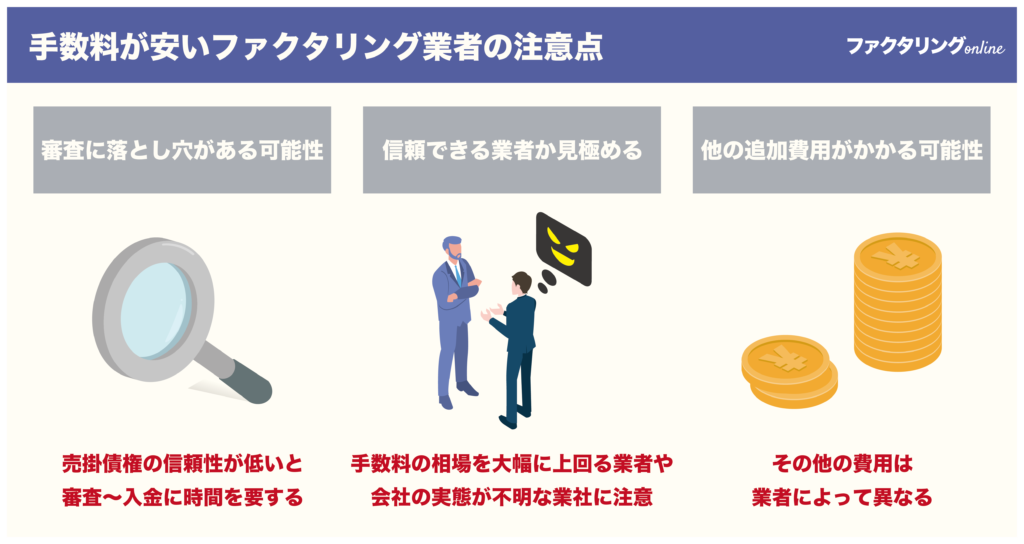

手数料が安いファクタリング業者の注意点

ファクタリングを利用する際、手数料だけを見て業者を選ぶのは注意が必要です。

手数料が安いファクタリング業者に関する注意点として、以下の3つを押さえておきましょう。

・審査に落とし穴がある可能性

・信頼できる業者か見極める

・他の追加費用がかかる可能性

これらの注意点を押さえておくことで、ファクタリングを実際に利用した際に失敗する可能性を減らせます。

以下でそれぞれの注意点について詳細に解説します。

審査に落とし穴がある可能性

ファクタリングでは、審査に落とし穴がある可能性があるので注意してください。

具体的な審査の落とし穴は、以下のとおりです。

・必要書類の提出を追加で求められる

・審査〜入金までに時間がかかる

・審査通過率が低い

公式サイトでは必要書類が2点のみと記載されていても、ファクタリング会社が必要と判断した場合は追加で書類提出を求められる可能性があります。

また、手数料が安くても審査通過率が低く審査に通らないと本末転倒のため、これらの審査に関する落とし穴に注意してファクタリングを利用しましょう。

ファクタリングの審査に落ちる原因について詳しく知りたい方は以下の記事を参考にしてください。

信頼できる業者か見極める

ファクタリングでは、信頼できる業者か利用前に見極めることが重要といえます。

その理由は、ファクタリングには悪徳業者も存在し、高額な手数料を要求される場合があるからです。

悪徳業者には次のような特徴があります。

会社の実態や住所が不明だったり契約書の内容が曖昧だったりする場合、高確率で悪徳業者のため契約は即座に中断してください。

また、手数料の相場の範囲を大幅に上回る業者にも注意が必要です。

悪徳業者の特徴を把握し、信頼できる業者でファクタリングを利用しましょう。

ファクタリングの悪徳業者について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの詐欺について詳しく知りたい方は以下の記事を参考にしてください。

他の追加費用がかかる可能性

ファクタリングでは、手数料以外にも以下の追加費用がかかる可能性があるので注意してください。

・債権譲渡登記費用:1万円前後かかる場合あり。司法書士にお願いする場合は数万円〜10万円

・事務手数料:数千円〜数万円

・印紙代:契約金額が1万円未満は非課税となる。契約金額が1万円以上は200円

・出張費用:数千円〜数万円

・振込手数料:数百円。

トップ・マネジメントの手数料は0.5%〜と業界最安水準ですが、債権譲渡登記費用7,500円や印紙代400円の支払いが必要です。

ファクタリングの手数料にその他の費用がどこまで含まれているかは業者により異なるため、利用前に確認するようにしましょう。

手数料が安いファクタリング業者に関するよくある質問

手数料が安いファクタリング業者に関するよくある質問は次の3つです。

- ファクタリングはやばい?

- 個人事業主向けのファクタリングの審査は緩い?

- ファクタリングは通帳なしでもできる?

ファクタリング業者に関するよくある疑問をまとめたので、ぜひ参考にしてください。

以下で詳細について順番に解説します。

ファクタリングはやばい?

「ファクタリングはやばい」といわれることがありますが、決してそんなことはありません。

ファクタリングがやばいといわれる主な理由は、悪徳業者の存在や高い手数料です。

悪徳業者はファクタリングと称して高金利の違法な貸付などを行うことがあるため、注意が必要です。

デメリットに着目して「ファクタリングはやばい」といわれることがありますが、メリットも踏まえた上で本当にやばいのか自身で判断しましょう。

ファクタリングがやばいといわれる理由や怪しい会社の特徴は、以下の記事で詳細に解説しています。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください

個人事業主向けのファクタリングの審査は緩い?

個人事業主向けのファクタリングの審査は、法人と比較して緩いわけではありません。

なぜなら、ファクタリングでは売掛債権の信頼性が重要で、顧客が法人・個人に関わらずファクタリング会社は債権の代金未回収となるリスクを負うからです。

個人事業主向けのファクタリングに関する詳細は、以下の記事で解説しています。

審査が緩いファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングは通帳なしでもできる?

ファクタリングでは、基本的に通帳が必要といえます。

その理由は、ファクタリング会社は通帳で過去に同様の取引があるかを確認することで、売掛債権が未回収となるリスクを下げる必要があるからです。

ただし、ペイトナーファクタリングのように、請求書と本人確認書類だけでファクタリングを利用できる業者も存在するので覚えておきましょう。

個人でも通帳なしで利用できるファクタリングの詳細は、以下の記事で解説しています。

ファクタリングは手数料1%以下で利用できる業者もある!

この記事では、手数料が安いファクタリング厳選7社についてランキング形式で解説しました。

手数料2%以下はもちろん、1%以下の低手数料で利用できる業者が存在することがお分かりいただけたと思います。

ただし、ファクタリングでは悪徳業者が存在するため注意が必要です。

また、手数料を安く抑えるためのコツもご紹介しました。

本記事でご紹介した手数料が安いおすすめのファクタリング会社を参照し、自分に合った業者を見つけてください。

手数料0.5%〜の業界最安水準でファクタリングを利用したい場合は、本記事のランキング第1位のトップ・マネジメントを利用をおすすめします。