後払いファクタリングってなに?安全なの?

通常のファクタリングとどう違うのか教えてほしい

後払いファクタリングの特徴やリスク対策を知りたい

後払いファクタリングに関するこのような悩みを解決します。

後払いファクタリングは通常のファクタリングとは異なり、利用者が後払いで購入した商品やサービスを利用して現金化する方法です。

しかし、後払いファクタリングは手数料が高額になることもあり、「後払い(ツケ払い)現金化」と呼ばれ金融庁や消費者庁が注意喚起しています。

この記事を読めば、後払いファクタリングの特徴やメリット・デメリットがわかり、利用する場合は慎重な判断ができるようになるので、ぜひご覧ください。

当サイトでは「ファクタリングのおすすめ業者」も紹介しています。

業者選びでお悩みの方はチェックしてみて下さい!

後払いファクタリングの仕組み

後払いファクタリングは、利用者が後払いで購入した商品やサービスを利用して現金化する仕組みです。

- 利用者が後払いファクタリング業者の指定商品を後払いで購入

- 利用者は購入した商品を転売委託などして現金化

- 利用者は商品の購入代金を期日までに後払いファクタリング業者へ支払い

例えば、利用者が後払いファクタリング業者の指定商品5万円を後払いで購入したとします。

転売代行方式の場合は、利用者が購入商品の転売を業者に委託し、転売(4万円と仮定)することで現金化が可能です。

その後、利用者は購入代金5万円を期日までに後払いファクタリング業者へ支払います。

・このように、後払いファクタリングは手元に現金や売掛債権がなくても利用可能です。

・購入価格5万円と売却価格4万円の差額1万円が後払いファクタリング業者への手数料になっていると理解しましょう。

つまり、後払いファクタリングは売掛金の売却を行うファクタリングとは異なり、「買掛金の後払い」と解釈できます。

後払いファクタリングの特徴

後払いファクタリングには以下のような特徴があります。

・現金化のスピードが早い

・利用するハードルが低い

・取引先に知られない

・信用情報に傷がつかない

・手数料が高額

後払いファクタリングでは、サービス登録後に業者の指定商品を購入することで最短即日の現金化が可能です。

また、売掛債権が不要のため利用するハードルが低く、取引先に知られず信用情報にも傷がつかないというメリットもあります。

ただし、後払いファクタリングは誰でも利用できる手軽さがある一方、「後払い(ツケ払い)現金化」と呼ばれ高額な手数料がかかるので注意が必要です。

実際、消費者庁からは後払いファクタリングに関する以下のような注意喚起がされています。

後払い現金化について

「後払い現金化」とは、形式的には後払いによる商品売買であるが、商品代金の支払に先立ち、商品の購入者が金銭を受け取り、後日、給料日等に商品代金を支払うことを指し、商品代金と先に受け取った金銭との差額が高額となる傾向があります。商品の価値と販売価格が必ずしも見合っておらず、また、利用者も商品を購入することを目的とせず、「現金」をすぐに受け取ることが目的となっている傾向も見られます。

<ご注意ください>引用:消費者庁「違法な貸付(ファクタリング等)や悪質な金融業者にご注意ください!」

- その後の高額な支払によりかえって経済的生活が悪化し、多重債務に陥る危険性 があります。

- 取引で提供した個人情報が悪用されたり、ネット上でさらされるなど、トラブル や犯罪被害に巻き込まれる可能性があります。

後払いファクタリングを利用せざるを得ない場合は、事前に特徴やリスクを十分に把握するようにしましょう。

後払いファクタリングとファクタリングの違い

後払いファクタリングとファクタリングの違いは以下のとおりです。

| 後払いファクタリング | ファクタリング | |

|---|---|---|

| 売掛債権の必要性 | 不要 | 必要 |

| 資金調達方法 | 後払いで購入した商品の転売など | 売掛債権の売却 |

| 契約の形態 | 商品の売買契約 ※内容によっては実質の貸金契約 | 債権譲渡契約 |

| 現金化の限度額 | 商品の購入代金(数万円) | 売掛債権の金額(数万円〜数億円) |

| 手数料の相場 | 20〜30% | 2〜18% |

| 経済産業省中小企業庁の利用促進 | なし | あり |

ファクタリングでは売掛債権の売却を行うため売掛債権が必須ですが、後払いで購入した商品の転売などを行う後払いファクタリングでは売掛債権は必要ありません。

ファクタリングの契約形態である債権譲渡契約は、民法第466条「債権の譲渡性」に基づいた契約です。

一方、後払いファクタリングは形式的には商品の売買契約ですが、契約内容によっては実質の貸金契約に該当する可能性があります。

・貸金業(貸金契約)を行う場合は貸金業法に基づく貸金業登録が必要です。

・過去には貸金業登録なしで違法なファクタリングを行い逮捕された業者も存在するので、注意してください。

また、後払いファクタリングはファクタリングと比較して手数料の相場が高めで、以下のような経済産業省中小企業庁の利用促進も行われておりません。

売掛債権の利用促進について

引用:経済産業省中小企業庁「売掛債権の利用促進について」

経済産業省中小企業庁では、中小企業者が不動産担保に過度に依存せずに資金調達ができるよう、売掛債権担保融資保証制度を創設し、普及を進めています。売掛債権担保融資保証制度は、売掛債権を担保とした中小企業者の借入について信用保証協会が保証を行うものです。

後払いファクタリングは売掛債権が不要で手軽に利用できる反面、多くのデメリットがあることを押さえておきましょう。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

後払いファクタリングの種類

後払いファクタリングの種類は次の3種類です。

各方式の後払いファクタリングの特徴を把握することで、それぞれのメリット・デメリットを相対的に理解できます。

ファクタリングの種類で登場する2社間ファクタリング、3社間ファクタリングとは別物として押さえましょう。

以下で後払いファクタリングの各方式について順番に解説します。

転売代行方式

転売代行方式とは業者が指定する商品を後払いで購入し、商品の転売を業者に委託する方式の後払いファクタリングです。

転売代行方式には次のような特徴があります。

・転売代行方式の取扱商品はデジタルコンテンツが主

・後払い決済が可能なスマホアプリやプリペイドカードを利用

・オンライン完結の取引が大半で即日現金化が可能

・実質的に申し込みだけで現金を受け取り可能

- 利用者は業者に申し込みして対象商品を後払いで購入

- 購入した商品の転売を業者に委託

- 転売された商品の代金を業者から受け取り

- 利用者は商品の購入代金を期日までに業者へ支払い

例として、利用者が業者申し込み後にスマホアプリの後払いでデジタルアート10万円分を購入し、7万円で転売されたケースを考えてみましょう。

利用者は現金7万円を最短即日で受け取り可能で、期日までに購入代金10万円を後払い決済する必要があります。

ただし、実際の商品が存在しない場合は貸金契約に該当する恐れがあるため、転売代行方式を利用する際は注意しましょう。

宣伝報酬方式

宣伝報酬方式とは業者が指定する商品を後払いで購入し、購入した商品を宣伝(レビュー)する方式の後払いファクタリングをいいます。

宣伝報酬方式の特徴は以下のとおりです。

・宣伝報酬方式の取扱商品は情報商材やデジタルコンテンツが主

・宣伝(レビュー)の対価として現金を受け取り

・レビューは数分で完了する簡単な内容が多い

・即日現金化が可能

- 利用者は業者に申し込みして宣伝報酬を受け取れる商品を後払いで購入

- 購入した商品のレビューを投稿して宣伝

- レビューによる宣伝報酬を業者から受け取る

- 利用者は商品の購入代金を期日までに業者へ支払い

例えば、利用者が業者申し込み後にFXの自動売買ソフト6万円分を購入し、レビューを投稿したケースを想定します。

利用者はレビューによる宣伝報酬(例:4万円)を最短即日で受け取ることができ、期日までに購入代金6万円を後払いで業者に支払う流れです。

宣伝報酬方式では宣伝(レビュー)する手間がある上に手数料が高いため、現金が至急必要な場合以外は利用しない方が無難といえます。

キャッシュバック方式

キャッシュバック方式とはキャッシュバック特典付きの商品を後払いで購入し、キャッシュバックとして現金を受け取る方式の後払いファクタリングです。

キャッシュバック方式には以下の特徴があります。

・キャッシュバック方式の取扱商品はデジタルコンテンツが主

・手続き完了後、数十分〜数時間で現金化できる

・商品の購入だけで手軽に資金調達可能

- 利用者は業者に申し込みしてキャッシュバック特典付きの商品を後払いで購入

- 購入商品とキャッシュバックを受け取り

- 利用者は商品の購入代金を期日までに業者へ支払い

例として、利用者が業者申し込み後にデジタルコンテンツ4万円分を購入し、3万円分のキャッシュバックを受け取ったケースを考えてみましょう。

利用者はキャッシュバック3万円を数十分〜数時間で受け取った後、購入代金4万円を期日までに業者に支払う必要があります。

後払いファクタリングの各方式の特徴を押さえた上で利用の検討をしましょう。

後払いファクタリングのメリット

後払いファクタリングのメリットは以下の4つです。

後払いファクタリングのメリットを知ることで、実際に利用する際に後払いファクタリングを最大限活用できます。

即日に資金調達可能

後払いファクタリングのメリット1つ目は、ファクタリングと同様に即日に入金調達可能なことです。

後払いファクタリングでは即日の資金調達を実現するため、以下の施策がなされています。

・必要書類は身分証明証や通帳のコピーなどの簡単な書類が基本

・ファクタリングのように債権譲渡契約が不要

・3社間ファクタリングと異なり取引先の承諾も不要

・現金化のために利用者がすべきことはサービスへの登録と商品の購入のみ

・24時間365日いつでも申し込みできる

・申し込みから入金までの手続きがオンラインで完結

後払いファクタリングでは売掛債権が不要のため、必要書類は身分証明証や通帳のコピーなどの簡単な書類が基本です。

また、債権譲渡契約や取引先への通知・承認も不要で、利用者は後払いファクタリングのサービスに申し込んで商品を購入するだけで現金化できます。

後払いファクタリングは最短数十分で入金されることもあるため、現金化のスピードは通常のファクタリングと同等かそれ以上だと認識しておきましょう。

即日入金のファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

利用規約が緩い

後払いファクタリングのメリット2つ目は、利用規約が緩いことが挙げられます。

具体的には、後払いファクタリングでは以下のとおり利用のハードルが低いです。

・銀行融資を受けられない人や社会的信用が低めの人でも利用できる

・必要書類は簡単な書類のみ(身分証明証や通帳のコピーなど)

・オンラインで手続きが完了し、債権譲渡契約や対面審査が不要

後払いファクタリングでは、過去に金銭トラブルなどがあって銀行融資を受けられない方でも利用できます。

また、後払いファクタリングの必要書類は身分証明証や通帳のコピーなどの簡単な書類のみです。

売掛債権の書類に加え決算書や確定申告書が必要なケースもある通常のファクタリングと比較すると、後払いファクタリングの必要書類はより少ないです。

ただし、後払いファクタリングは利用規約が緩いものの、「後払いができるか」という最低限の資金力は審査されることをぜひ覚えておいてください。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

借入・ローンにならない

後払いファクタリングのメリット3つ目は、銀行融資のように借入にならないことです。

後払いファクタリングと銀行融資の違いを以下の表でまとめました。

| 後払いファクタリング | 銀行融資 | |

|---|---|---|

| 借入有無 | なし | あり |

| 返済負担 | なし | あり |

| 金利分の支払い | なし | あり |

| 保証人の設定 | 不要 | 必要 |

| 手数料 | 高め | 低め |

後払いファクタリングは銀行融資などの借入と異なり、返済・金利分の負担や保証人の設定は不要です。

また、後払いファクタリングは「買掛金の後払い」と解釈できますが、ローン返済などを滞納しているわけではないため利用しても信用情報に傷はつきません。

後払いファクタリングは借入することなく現金化できるため、資金調達の観点では有効なサービスといえます。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

取引先に知られない

後払いファクタリングのメリット4つ目は、債権譲渡契約が不要で取引先に知られないで済むことです。

取引先に後払いファクタリングの利用を知られると、「現金が至急必要で資金繰りが困難な状態」と判断されて今後の取引に影響が出るリスクがあります。

よって、取引先に知られないで迅速に資金を調達したい場合、2社間ファクタリングか後払いファクタリングのどちらかを選択することになります。

売掛債権がある場合は2社間ファクタリングを優先的に利用し、売掛債権がない場合は最終手段として後払いファクタリングの利用を検討するのがおすすめです。

事業を経営していると、資金繰りが困難になる状況がどこかで発生します。

資金繰りが困難で至急現金化したい場合に備え、ファクタリングや後払いファクタリングという方法があることをぜひ押さえておきましょう。

【トラブル回避】後払いファクタリングのリスクと対応策

後払いファクタリングのリスク(デメリット)は次の4つです。

後払いファクタリングにはこれらのリスクが存在しますが、トラブルを回避するための対応策を知っておくことで失敗するリスクを減らせます。

後払いファクタリングの各リスクと対策を以下で順番に解説するので、ぜひご覧ください。

現金化までのスピード

後払いファクタリングでは最短即日の資金調達ができるものの、現金化までのスピードにリスクがあるのがデメリットです。

例えば、後払いファクタリングを利用するための必要書類の不足や審査スピードが遅い場合、即日入金と記載されていても即日入金できないことがあります。

後払いファクタリングで最短即日の現金化をしたい場合の対策は以下のとおりです。

・必要書類を事前に過不足なく準備する

・可能な限り平日の午前中に申し込む

・現金化・審査スピードが早い業者を選択する

・後払いファクタリングのキャッシュバック方式を利用する

後払いファクタリングの必要書類は身分証明証と通帳のコピーが基本なので、これらの書類は事前に準備しておくとスムーズな現金化ができます。

また、後払いファクタリングの申し込みは可能な限り平日の午前中に行うことが重要です。

その他、現金化・審査のスピードが早い業者を選択し、後払いファクタリングの中でも現金化のスピードが早いキャッシュバック方式を利用するのも有効といえます。

「最短即日の現金化」という言葉で油断せず、実際に即日の資金調達できるようこれらの対応策はぜひ押さえておきましょう。

手数料が高め

後払いファクタリングでは手数料が高いのもリスクといえます。

なぜなら、後払いファクタリングは利用ハードルが低く審査も緩めで、後払いファクタリング業者が負っているリスク分を手数料として上乗せしているからです。

後払いファクタリングに限らず、多くのサービスでは誰でも利用できるものの手数料は高く、条件を満たした一部の方の手数料は低くなる傾向があります。

また、対象者が少なくなるほど、手数料の安さに加えサービスの質も一般的に高いです。

後払いファクタリングと通常のファクタリングとの手数料の相場の違いを以下の表でまとめました。

| ファクタリングの種類 | 手数料 |

|---|---|

| 後払いファクタリング | 20〜30% |

| 2社間ファクタリング | 8〜18% |

| 3社間ファクタリング | 2〜9% |

ファクタリングの手数料も銀行融資などと比較すると高いですが、利用ハードルが低い後払いファクタリングでは手数料がさらに高くなります。

また、手数料の目安として利息制限法の利息についても知っておくことで、後払いファクタリングの手数料が高すぎないかのチェックが可能です。

| 元本の額 | 利息制限法の利息 |

|---|---|

| 10万円未満 | 年利20% |

| 10万円以上100万円未満 | 年利18% |

| 100万円以上 | 年利15% |

後払いファクタリングの手数料は高めなことを十分に踏まえた上で、利用すべきか判断しましょう。

ファクタリングの手数料について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの手数料が安い業者について詳しく知りたい方は以下の記事を参考にしてください。

法的制約がほとんど存在しない

後払いファクタリングでは法的制約がほとんど存在しないのもリスクです。

後払いファクタリングや通常のファクタリングでは、ファクタリング業の登録や免許などの許認可が必要ありません。

なぜなら、商品の売買契約である後払いファクタリングと債権譲渡契約のファクタリングは金銭の借入ではなく、貸金業法や利息制限法が適用されないからです。

後払いファクタリングと通常のファクタリングは法的規約がほとんど存在しないため、手数料は業者が自由に設定できてしまいます。

また、契約内容によって実質の貸金契約となっているケースもあるので、注意が必要です。

- 騙されていないか疑う姿勢をもつ

- 後払いファクタリング業者の選定は慎重に行う

- 手数料が高すぎないか真っ先に確認する

- 業者の実態が明確で契約内容が適切かチェックする

例えば、キャッシュバック方式を利用できる業者を探している場合、業者の取引実績と手数料(キャッシュバック率)は最優先で確認することをおすすめします。

手数料が高すぎると商品の購入金額と現金化できる金額の差額が大きくなり、大損する可能性があるからです。

後払いファクタリングは多くの方が利用できる便利な資金調達方法ですが、リスクがある手法だということを肝に銘じておきましょう。

悪徳業者もいる

後払いファクタリングや通常のファクタリングでは悪徳業者が存在するのもリスクといえます。

悪徳業者の特徴は以下のとおりです。

実際に悪徳業者は存在しトラブルになっているケースもあるため、金融庁・警察庁・消費者庁は後払いファクタリングについて以下の注意喚起を行っています。

「今すぐ現金」「手軽に現金」にご注意ください!

~いわゆる 後払い(ツケ払い)現金化 に要注意~

その後の高額な支払によりかえって経済的生活が悪化し、多重債務に陥る危険性があります。また、取引で提供した個人情報が悪用されたり、ネット上でさらされるなど、トラブルや犯罪被害に巻き込まれる危険性もあります。「即日現金化」「ツケ払い商品売却で即日キャッシュバック」「レビュー投稿で現金報酬GET」「SNS拡散で商品宣伝協力金」などの甘い言葉にご注意ください。

なお、形式的に商品の売買等であっても、その経済的な実態が貸付けであり、業として行う場合には、貸金業に該当するおそれがあります。貸金業登録を受けずに貸金業を営む者は、違法なヤミ金融業者(罰則の対象)です。

引用:金融庁・警察庁・消費者庁「「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~」

- 取引実績や運営歴などの十分な実績があるか

- 手数料が相場の範囲内におさまっているか

- 契約内容が明確で不自然な箇所がないか

後払いファクタリングで悪徳業者が存在する事実を認識し、悪徳業者の特徴と見極め方を事前に確認しておきましょう。

ファクタリングの悪徳業者について詳しく知りたい方は以下の記事を参考にしてください。

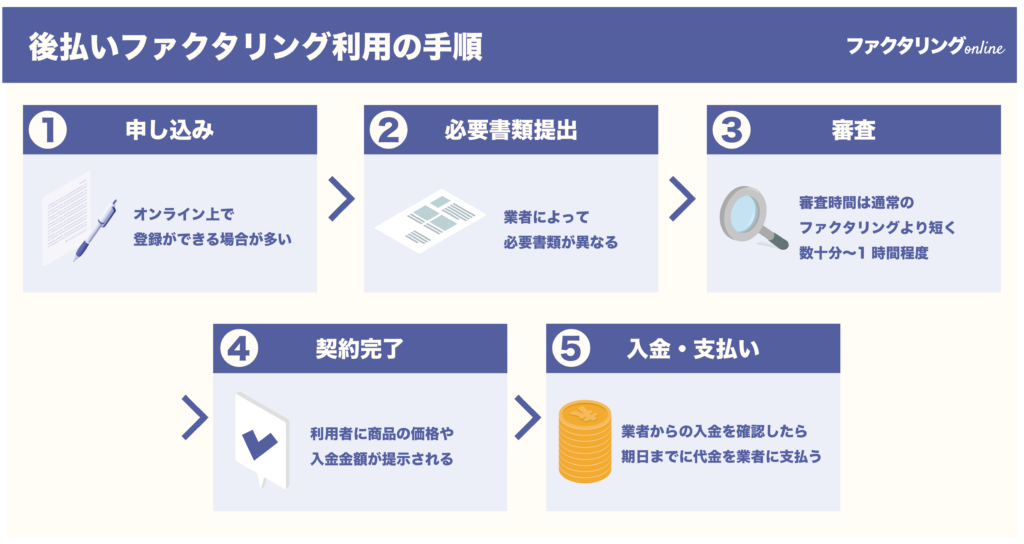

後払いファクタリング利用の手順

後払いファクタリングを利用する手順についてご紹介します。

後払いファクタリングの利用手順を事前に確認することで全体の流れをイメージでき、実際に利用する際はスムーズな取引が可能です。

それぞれの手順について以下で詳細に解説します。

申し込み

まずは、後払いファクタリング利用の申し込みを行います。

業者によっては、業者のサービスへの登録が必要になる場合があるので留意しましょう。

・後払いファクタリング利用の申し込みでは、オンライン上で申し込みや登録ができる場合がほとんどです。

・オンライン対応している場合、申し込みは24時間365日受け付けしています。

・業者によっては会社訪問や電話に対応している可能性もあるため、後払いファクタリングの公式サイトを確認しましょう。

後払いファクタリングでは悪徳業者が存在するため、申し込み前に信頼できる業者かどうか確認しておくのが重要です。

必要書類提出

次に、後払いファクタリングの必要書類を提出します。

後払いファクタリングで必要な書類は身分証明証と通帳のコピーが基本ですが、業者によっては必要書類が異なるので注意してください。

身分証明証は第三者によるなりすましの防止、通帳のコピーは給与などの過去の入金履歴を確認するのに使用します。

例えば、通常のファクタリング業者であるビートレーディングとQuQuMoの必要書類は以下のとおりです。

ビートレーディングとQuQuMoはどちらも必要書類が2点で少ないという特徴があります。

ただし、ビートレーディングの必要書類の一つは売掛債権の書類(請求書・契約書・発注書など)で、QuQuMoでは請求書に限定されているのが違いです。

ファクタリング利用時の必要書類については、以下の記事で詳細に解説しています。

審査

必要書類を提出したら、後払いファクタリング業者による審査が行われます。

後払いファクタリングの審査について通常のファクタリングと比較して以下の表でまとめました。

| 後払いファクタリング | ファクタリング | |

|---|---|---|

| 審査項目 | 現在の収入額や収入源 他社の利用履歴 | 売掛債権の信頼性 |

| 審査時間 | 数十分〜1時間程度 | 数十分〜数時間 |

後払いファクタリングでは現在の収入源(後払い可能か)を重点的に確認し、ファクタリングでは売掛債権の信頼性(売掛先の信用度)をチェックしています。

また、後払いファクタリングの審査時間は通常のファクタリングよりさらに短く、数十分〜1時間程度です。

必要書類を事前に準備し、スムーズに審査してもらいましょう。

契約完了

後払いファクタリング業者による審査が完了したら、利用者に商品の価格や入金金額が提示されます。

後払いファクタリングの種類毎で提示される内容は以下のとおりです。

| 後払いファクタリングの種類 | 提示される内容 |

|---|---|

| 転売代行方式 | 商品の購入金額と商品の転売金額 |

| 宣伝報酬方式 | 商品の購入金額と宣伝(レビュー)報酬 |

| キャッシュバック方式 | 商品の購入金額とキャッシュバック金額(率) |

後払いファクタリングの種類と審査結果により提示される内容が異なるため、契約前に現金化できる金額や手数料を確実に確認してください。

後払いファクタリング業者から提示された金額などが問題なければ、利用者と後払いファクタリング業者で契約を締結します。

契約を締結した流れで、業者指定の商品を購入する手続きを行いましょう。

なお、後払いファクタリングでは商品の購入代金は後から支払うことになり、購入手続きの際に代金を支払う必要はないので安心してください。

入金・支払い

契約と商品の購入が完了した後は、後払いファクタリングの種類に応じて以下のとおり利用者の対応手順が変わります。

| 利用者の対応手順 | 転売代行方式 | 宣伝報酬方式 | キャッシュバック方式 |

|---|---|---|---|

| 手順1 | 購入した商品の転売を業者に委託 | 購入した商品のレビューを投稿して宣伝 | ー |

| 手順2 | 転売された商品の代金を業者から受け取り | レビューによる宣伝報酬を業者から受け取り | 購入商品とキャッシュバックを業者から受け取り |

| 手順3 | 商品の購入代金を期日までに業者へ支払い | 商品の購入代金を期日までに業者へ支払い | 商品の購入代金を期日までに業者へ支払い |

デジタルコンテンツが主の転売代行方式やキャッシュバック方式では、商品が届かないケースもあります。

自身が選択した後払いファクタリングの種類(方式)や購入した商品の内容は把握しておきましょう。

キャッシュバック方式は転売代行方式とキャッシュバック方式と比較して、転売や商品のレビューがない分だけ入金までの流れがスムーズです。

業者からの入金を確認したら、期日までに商品の購入代金を業者に支払います。

業者への代金後払いを期限内に行わない場合、後払いファクタリングを今後利用する際に審査に通りづらくなる可能性があるので期限内に支払いしましょう。

大手ファクタリング業社一覧

より安心と信頼性が高いファクタリング業社の利用を検討なら、大手ファクタリング業者をおすすめします。

後払いファクタリングと比較すると、大手ファクタリング業者なら、豊富な実績と信頼の元にスムーズな取引が行えます。

大手ファクタリング会社7選は以下のとおりです。

| 順位 | 大手ファクタリング会社 | 業者の特徴 | 手数料 | 取扱ファクタリング | 買取上限額 | 入金スピード |

|---|---|---|---|---|---|---|

| 1位 | ビートレーディング | 取引実績が業界最高水準 | 2%〜 | 2社間/3社間 | 制限なし | 最短即日 |

| 2位 | 日本中小企業金融サポート機構 | 経営認定支援機関 | 1.5〜10% | 2社間/3社間 | 制限なし | 最短即日 |

| 3位 | 三菱UFJファクター | 銀行系ファクタリング | 非公開 | 3社間 | 非公開 | 非公開 |

| 4位 | ペイトナーファクタリング | 入金スピードが最速水準 | 10% | 2社間 | 初回:1万円〜25万円 | 最短10分 |

| 5位 | QuQuMo | 手数料が最安水準 | 1%〜 | 2社間 | 制限なし | 最短2時間 |

| 6位 | フリーナンス | フリーランス向け | 3〜10% | 2社間 | 1万円〜上限なし | 最短即日 |

| 7位 | PAYTODAY | AI審査を導入 | 1〜9.5% | 2社間 | 10万円〜上限なし | 最短30分 |

大手ファクタリング業社の利用にはデメリットになる点も存在しますので、自分に適した業者を選ぶことが最も重要です。

大手ファクタリング業社について詳しく知りたい方は以下の記事を参考にしてください。

後払いファクタリングに関するよくある質問

後払いファクタリングに関するよくある質問について回答します。

後払いファクタリングに関するよくある質問をまとめたので、ぜひ参考にしてください。

それぞれの質問について以下で順番に解説します。

ファクタリングは違法?

ファクタリングと後払いファクタリングのどちらも違法ではありません。

- ファクタリングは民法第466条「債権の譲渡性」に基づいた債権の譲渡契約だから

- 後払いファクタリングは民法第555条「売買」に基づいた商品の売買契約だから

民法第466条と第555条には以下のとおり記載されています。

第466条(債権の譲渡性)

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。第555条(売買)

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

引用元:e-Gov法令検索

・民法第466条の「債権」にはファクタリングの売掛債権が含まれています。

・民法第555条の「売買」には後払いファクタリングの商品売買が含まれます。

ただし、給与ファクタリングなどと称して貸金業登録をしないで違法な貸金を行う悪徳業者も存在するので、十分に注意しましょう。

ファクタリングが違法なのかの詳細を知りたい方は、以下の記事をご参照ください。

給与ファクタリングについて詳しく知りたい方は以下の記事を参考にしてください。

後払いファクタリングの仕組みは?

後払いファクタリングは、利用者が後払いで購入した商品やサービスを利用することで即日に現金化する仕組みです。

後払いファクタリングは商品の売買契約(買掛金の後払い)であり、債権の譲渡契約(売掛金の売却)で売掛債権が必要な通常のファクタリングとは異なります。

また、後払いファクタリング全般としてはファクタリングと比較して利用するハードルが低いものの、手数料が高額というのが主な特徴です。

後払いファクタリングの種類と特徴については、以下の表でまとめました。

| 後払いファクタリングの種類 | 後払いファクタリングの特徴 |

|---|---|

| 転売代行方式 | 購入した商品の転売を業者に委託する方式 |

| 宣伝報酬方式 | 購入した商品のレビューをして報酬を受け取る方式 |

| キャッシュバック方式 | キャッシュバック特典付きの商品を購入する方式 |

後払いファクタリングの仕組みと特徴は、実際に利用する時に備えて確実に押さえておきましょう。

ファクタリングの仕組みについて詳しく知りたい方は以下の記事を参考にしてください。

LINEで完結できる後払いファクタリングはある?

LINEで完結できる後払いファクタリングは、数が少ないものの存在します。

これらのタイプの後払いファクタリングは、公式サイトのWebフォームに必要事項を入力した後にLINEで友達登録して申し込みを行う仕組みです。

買い取りの申し込みでは、後払いの能力があるかを確認するにあたり収入源などの情報が求められます。

ただし、これらの後払いファクタリングではキャンセル料として20%以上をとる業者も存在するので注意しましょう。

LINEで完結できる後払いファクタリングは2023年以降に増えつつあります。

ヒアリングなしのワンストップの後払いファクタリングはある?

ヒアリングなしのワンストップの後払いファクタリングは、2024年時点で廃業となっており存在しません。

【まとめ】後払いファクタリングは商品購入時の後払いを利用して現金化できる!

後払いファクタリングは後払いで購入した商品やサービスを利用して即日現金化できる仕組みです。

後払いファクタリングでは通常のファクタリングと異なり売掛債権が不要で、必要書類が少なく利用するハードルが低いという特徴があります。

しかし、後払いファクタリングの手数料の相場は20〜30%と高く悪徳業者も存在するため、利用時は注意が必要です。

本記事で紹介した後払いファクタリングの特徴や種類を把握して全体像をイメージし、メリットとリスクを踏まえた上で総合的に利用すべきか判断しましょう!