「ファクタリングの仕組みが理解できない」

「ファクタリングの何がいいの?デメリットは?」

こんな悩みを解決できます。

ファクタリングは使ったことがないと難しいですよね。

今回は元銀行員の私が、ファクタリングの仕組みを初心者でもわかるように解説します。

この記事を読めば、ファクタリングが安全で素晴らしいサービスだとわかりますよ。

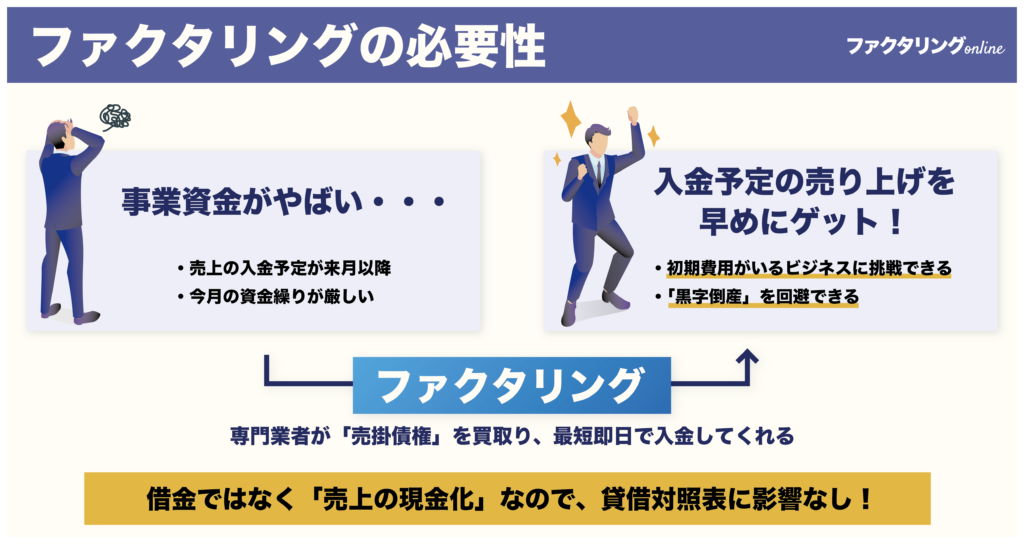

【図解あり】ファクタリングの必要性

借入ではないので、融資とは全く別の資金調達手段として活用できます。

ファクタリングを利用すれば、すぐに資金が手に入るので、事業を大きくしたり設備を購入する時に便利です。

時には急に仕事が増えて、材料を大量に仕入れる状況もあるでしょう。

手元に現金があればいいですが、入金がないと材料を仕入れる資金も足りません。

このタイミングで資金を用意できないと、売上があるのに倒産する「黒字倒産」に陥り、せっかくのビジネスチャンスを逃してしまいます。

ファクタリングを利用すればすぐに資金が手に入るので、ビジネスチャンスを逃さなくて済みますす。

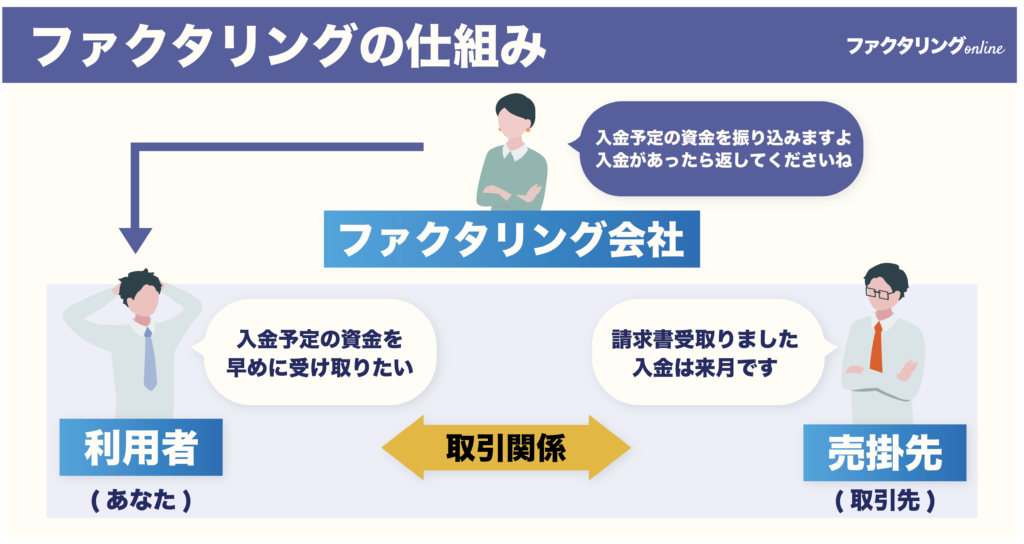

ファクタリングの仕組み

ファクタリングは売掛債権(請求書)をファクタリング会社が買い取り、代金を利用者(あなた)の口座に振り込む仕組みです。

入金期日前に買い取ってもらえれば、資金繰りを改善させる効果があります。

ファクタリングは以下3者の企業・人物をイメージすると理解しやすいです。

- 1.利用者(あなた)・・・売掛債権を売却して資金を得たい人・企業

- 2.売掛先(取引先)・・・売掛金を支払う企業

- 3.ファクタリング会社・・・売掛債権を利用者から買い取る企業

登場人物が何人出てくるかによって、ファクタリングの形式も変わります。

次の章では、2社間ファクタリングについて解説しますね。

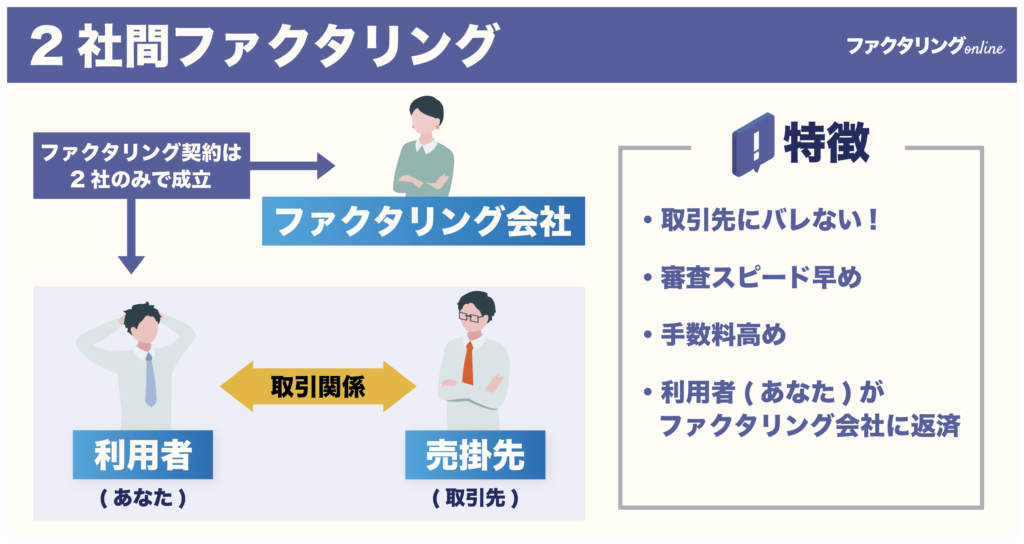

2社間でのファクタリング

2社間ファクタリングは利用者とファクタリング会社のみで成立します。

売掛先は契約関係に入らないからです。

2社間は審査スピードが早いのがメリットです。

一方で、利用者が返済資金を使い込むリスクがあるので、手数料は高く設定されています。

2社間ファクタリングの流れは以下の通り。

- 利用者がファクタリング会社と契約し、請求書を買い取ってもらう

- ファクタリング会社が買取資金を利用者の口座に振り込む

- 売掛先は入金期日に利用者に売掛代金を支払う

- 利用者はファクタリング会社に返済を行う

返済原資は売掛先からの入金です。

利用者は売掛先から入金されたら、ファクタリング会社に一括で返済します。

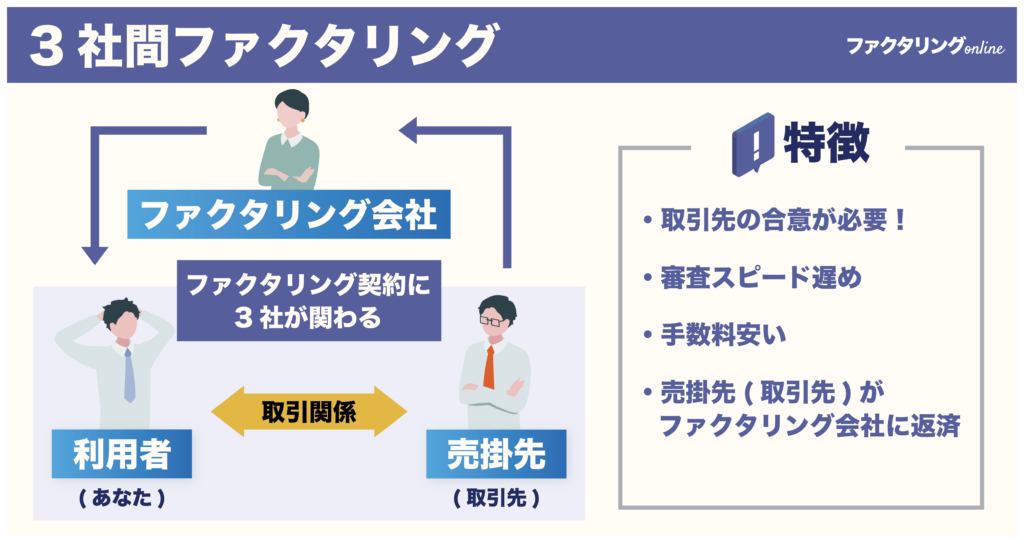

3社間でのファクタリング

3社間ファクタリングは、以下のすべての登場人物が関わります。

- 利用者

- 売掛先

- ファクタリング会社

2社間と異なり売掛先も契約に加わり、通知・承諾も必須だからです。

返済代金は売掛先からファクタリング会社へ直接支払われます。

そのためリスクが少なく、手数料は2社間より安いです。

安全性が高いので、3社間ファクタリングのみを取り扱う業者も多いです。

その反面、入金まで時間がかかる点に留意しておきましょう。

- 利用者とファクタリング会社で3社間の取引開始を決める

- 売掛先に合意をとり、3社の間で契約をする

- ファクタリング会社が請求書を買い取り、利用者へ振り込む

- 売掛先からファクタリング会社へ直接返済が行われる

ファクタリングの事例

ここではファクタリングが実際のビジネスで使われた事例を紹介します。

大きな仕事を受注することになりました。

ビジネスチャンスですが、高額なコストがかかることがわかり、ファクタリングを利用することにしました。

ファクタリングでは1,000万円を調達し、大規模な工事の立替払いや従業員を新たに雇う費用に使いました。

この仕事は1年数ヶ月に渡るものでしたが、ファクタリングを利用することで継続して大きな利益を上げることができました。

B社は自動車の部品製造を行う企業ですが、取引先からの大きな受注に対応することになりました。

先行して部品を仕入れることになったんですが、どう計算しても資金ショートしてしまい、部品の仕入れ費用として400〜500万円が必要でした。

そこでファクタリングを利用し600万円の資金調達ができました。

B社は400万円を部品の仕入れ資金に回し、残り200万円を運転資金に活用することで問題なく納品ができました。

今回の取引先からも継続発注が受けられ、ファクタリングの力は侮れないと感じました。

ファクタリングの種類

ファクタリングは「資金調達を目的にしているかどうか」によって以下の2種類に分けられます。

1.買取型のファクタリング

2.保証型のファクタリング

次で詳しく解説します。

買取型のファクタリング

資金調達を目的としたファクタリングで、2社間及び3社間ファクタリングも買取型に該当します。

売掛金をすぐ現金化できるのがファクタリングの最大のメリットです。

買取型ファクタリングは以下のような時に有効です。

- 資金までの回収までに時間がかかる

- 先行費用がかかって仕事を受けられない

- 資金繰りを改善させたい

保証型のファクタリング

資金調達を目的としないファクタリングで「保険」のようなイメージを持っていただいて大丈夫です。

ファクタリング会社が売掛先の信用情報を調べ、いくらまで保証できるのか審査します。

建設業のように1事業の金額が大きく、売掛金での取引が多い場合によく使われます。

保証型ファクタリングは以下のような時に有効です。

- 売掛先と初めて取引するので不安がある

- 売掛先の信用力を知りたい

- 大きな案件なので倒産されると困る

ファクタリングを行うメリット

ファクタリングを行うメリットは以下の4つです。

1つずつ詳しく解説しますね。

売り上げをすぐに現金化できる

ファクタリングを利用すれば、売上をすぐに現金化できます。

ファクタリング会社が売掛債権を入金期日前に買い取ってくれるからです。

大きな案件や※入金サイトが長い案件を受注すると、先に材料を仕入れたり人を雇ったりするので、どうしても先に費用が発生します。

※入金サイト・・・締日から入金されるまでの日数のこと

費用が払えないと仕事もできないので、せっかくのビジネスチャンスを逃しかねません。

資金を調達できないと、売上が伸びているのに倒産する「黒字倒産」もありえます。

ファクタリングを利用すれば売掛金をすぐに現金化できるので、先行費用に臆することなくどんどん仕事を受注できるようになりますよ。

返済負担のない資金調達ができる

ファクタリングなら返済負担を感じることなく資金調達できます。

売掛先からの入金さえあれば返済できるからです。

ファクタリング以外の資金調達方法として銀行の融資がありますが、金利を支払いながら返済するので、毎月の返済負担が生じます。

ファクタリングは売掛債権を手数料を差し引いて買い取ってもらうサービスです。

借入ではないので、毎月の返済や利息の負担に悩むことはありません。

保証人・担保も必要ないので返済以外の負担も少ないのは嬉しいですね。

2社間ファクタリングなら売掛先に知られない

2社間ファクタリングは売掛先に知られずに資金調達できます。

2社間は売掛先に通知義務がなく、返済代金は利用者(あなた)を通じてファクタリング会社に支払われるからです。

売掛先はファクタリングを利用しているとは知らず代金を支払っているので、契約書を見られたり誰かが言わない限りわかりません。

多くの会社は自分の売掛金がファクタリングに利用されるのを嫌がります。

ファクタリングの利用が知られると、「資金繰りに困っているのでは?」と決めつけられるかもしれません。

不安を感じた売掛先は、取引を減らしたり、打ち切ってくる可能性も考えられます。

売掛先との関係性を悪化させたくない方は、2社間ファクタリングが最適です。

貸借対照表に影響がない

ファクタリングは借入ではないので、貸借対照表に影響がありません。

ファクタリングは債権の譲渡であり、借入とは全く別の性質を持ちます。

ファクタリングを利用しても借入は増えないため、別件で融資の審査を控えていても影響はありません。

逆に借入をたくさんしていても売掛先の信用状態さえ良ければ、審査に通る可能性は十分にあります。

ファクタリングを新たな資金調達手段として用意しておくのは得策です。

ファクタリングを行うデメリット

ファクタリングを行うデメリットは以下の3つです。

事例を交えながら解説しますので、ぜひ参考にしてください。

手数料が必要

ファクタリングを利用するためには手数料を支払う必要があります。

ファクタリングには様々な費用がかかり、利用者が負担する必要があるからです。

手数料は売掛先の信用によって上下し、良好なら安くなり、悪ければ高くなります。

手数料は買取代金から差し引かれます。

手数料が10%の場合、100万円のファクタリングを利用すると手数料は10万円なので、入金される金額は90万円です。

手数料はファクタリングが2社間なのか3社間なのかで、相場が異なります。

・2社間の手数料相場・・・8〜18%

日本中小企業金融サポート機構「ファクタリング手数料はいくら?相場や内訳、費用を抑える方法を紹介

・3社間の手数料相場・・・2〜9%

3社間ファクタリングは売掛先が直接ファクタリング会社に返済代金を支払うので、安全性が高く手数料も安いです。

悪徳業者も存在する

ファクタリングには悪徳業者が多いです。

ファクタリングには規制がなく手数料を自由に決められるからです。

そのため法外な手数料を要求してくる会社が存在します。

実際にあった悪徳な事例を紹介します。

一般社団法人「ハートフルライフ協会」はファクタリング業者を装い、法定金利の8倍から34倍にあたる利息の合計3,000万円を騙し取りました。

朝日新聞デジタル「中小企業狙い「ヤミ金」容疑 ファクタリング業者を逮捕」

悪徳な業者は実在します。

ファクタリングの契約時に「おかしい」と思ったらすぐに警察に相談しましょう。

3社間ファクタリングは売掛先の承認が必須

3社間ファクタリングは売掛先への通知・承認がないと成立しません。

3社間の場合、返済代金は売掛先からファクタリング会社に支払われるからです。

売掛先の承認がないと、3社間ファクタリングは成り立たないロジックになっています。

ファクタリングを売掛先にバレたくない方にとって3社間は利用しづらいです。

売掛金を回収できないリスクが低く、安全性が高いので3社間を原則とするところも多いです。

手数料が2社間に比べて安いので、売掛先に知られるのが問題なければ、3社間の方が費用を抑えられます。

安全なファクタリング会社を選ぶポイント

安全なファクタリング会社を選ぶ上で、重要なポイントを4つ解説します。

- 手数料

- 入金スピード

- 買取金額

- 会社の信頼性

悪徳な業者がいるファクタリングですが、利用するなら安全な会社を選びたいですよね。

今回解説するポイントを押さえてファクタリング会社を選べば、騙されるリスクも減ります。

手数料

ファクタリングの手数料の仕組みや目安を理解することは、騙されないためにも大切です。

手数料には規制がなく、悪徳な業者によって自由に決められてしまうからです。

一定の基準や仕組みを知っておくことで、契約する前に「あれ、おかしいな」と気づけます。

手数料の主な内訳は以下の通り

・ファクタリング手数料

・事務手数料

・人件費

・印紙代

・債権譲渡登記費用

手数料の説明をされた時に、違和感を覚えたら先に進まないことが大切です。

次に手数料の目安も覚えておきましょう

・2社間ファクタリングの手数料相場・・・8〜18%

日本中小企業金融サポート機構「ファクタリング手数料はいくら?相場や内訳、費用を抑える方法を紹介

・3社間ファクタリングの手数料相場・・・2〜9%

法外な手数料を提示されたら悪徳な業者の可能性が高いので、勇気を持って断ることが大切です。

入金スピード

入金スピードは3社間よりも2社間ファクタリングの方が早いです。

2社間は売掛先の同意が不要で、ファクタリング会社と利用者だけで取引できるからです。

実際に取引の流れを見てみましょう。

- 利用者がファクタリング会社と契約し、請求書を買い取ってもらう

- ファクタリング会社が買取資金を利用者の口座に振り込む

- 売掛先は入金期日に利用者に売掛代金を支払う

- 利用者はファクタリング会社に返済を行う

- 利用者とファクタリング会社で3社間の取引開始を決める

- 売掛先に合意をとり、3社の間で契約をする

- ファクタリング会社が請求書を買い取り、利用者へ振り込む

- 売掛先からファクタリング会社へ直接返済が行われる

2社間ファクタリングは早いと申し込みから入金まで数時間で完了します。

3社間は売掛先からの承諾が必要なので、入金まで3日〜1週間ほどかかります。

どちらにしようか迷っているなら、2社・3社両方とも実績があるところを選びましょう。

買取金額

ファクタリング会社を選ぶなら買取金額をしっかりチェックしましょう。

悪質な業者の場合、額面金額より著しく安く提示してきたり、分割で貸し付けてくることがあるからです。

ファクタリングは一括で入金する以外あり得ません。

もし分割と言われたら無登録での違法な貸付行為を行っている可能性があります。

実際に買取金額を一括で入金せず、分割で貸し付けた違法な事例が発生しています。

ファクタリング会社を選ぶ際は買取金額に注意してください。

会社の信頼性

会社の信頼性もチェックしておくことで、ご自身を守ることに繋がります。

信頼性に欠けるファクタリング会社に関わってしまうと、情報を悪用されるかもしれません。

参考までにファクタリング会社の信頼性を確認する2つのポイントを解説します。

ホームページを確認する

ファクタリング会社の実態を確認する上で重要です。

実際に所在地住所に行ってみるのもいいでしょう。

上場企業のグループ会社だとさらに安心して利用できます。

口コミを確認する

口コミは実際に利用した人の感想がわかる貴重なツールです。

企業が説明するより、利用した人の感想を見た方が信用できますよね。

口コミを参考にファクタリング会社の信頼性を判断できます。

ファクタリングの意味に関するよくある質問

ファクタリングのよくある質問に対して解説します。

最後に疑問点を解消し、理解を深めていってくださいね。

ファクタリングはやばい?

- 「ファクタリングはやばい?」

- 「違法じゃないの?」

というのは間違いです。

ファクタリングは債権の譲渡として法律でも認めているからです。

民法466条では「債権は、譲り渡すことができる」としています。

国土交通省「譲渡制限特約について」

確かに違法なファクタリング会社はいますが、この記事を読んで知識を身につければ騙されずに済みますよ。

ファクタリングで取り立てが発生することはある?

ファクタリングは売掛先が倒産しても、弁済を求められることはほとんどありません。

ファクタリングには原則、「償還請求権」がないからです。

しかし、悪質な業者によっては「返還請求権あり」の契約を結ばされることもあります。

ファクタリングでは契約内容を念入りに確認することが大切ですよ。

ファクタリングは「償還請求権なし」の会社を選べば、取り立てをされず済みます。

ファクタリングの手数料はいくら?

ファクタリングの手数料は2社間と3社間で相場が異なります。

・2社間ファクタリングの手数料相場・・・8〜18%

日本中小企業金融サポート機構「ファクタリング手数料はいくら?相場や内訳、費用を抑える方法を紹介

・3社間ファクタリングの手数料相場・・・2〜9%

手数料が決まるポイントは「売掛先の信用力」です。

売掛先の信用が高ければ手数料は安くなります。

上場企業や官公庁などの公的機関なら信用力は高いので、手数料を抑えられますよ。

大手のファクタリングの会社はどこ?

参考までに大手のファクタリングを一覧で紹介しますね。

以下の5つなら実績と信用も十分なので、安心して利用できますよ。

| サービス名 | 手数料 | ファクタリング形式 | 入金までの時間 | 金額の制限 | 特徴 | 公式サイト |

|---|---|---|---|---|---|---|

| ベストファクター | 2%〜 | 2社間3社間 | 最短24時間 | 30万円〜1億円 | ・業界最高水準のセキュリティ | 詳細を見る |

| ビートレーディング | 2%〜 | 2者間3者間 | 最短2時間 | 3万円〜上限なし | ・審査通過率98% | 詳細を見る |

| アクセルファクター | 2%〜 | 2社間3社間 | 最短2時間 | 30万円〜1億円 | ・早期割引 | 詳細を見る |

| 株式会社No. 1 | 1%〜 | 2社間3社間 | 最短即日 | 50万円〜5,000万円 | ・他社からの乗換実績No. 1 | 詳細を見る |

| 日本中小企業金融サポート機構 | 1.5%〜 | 2社間3社間 | 最短3時間 | 無制限 | ・財務局及び経済産業局の認定を受けた機関 | 詳細を見る |

ファクタリングは売掛金を現金化するサービス!

ファクタリングは売掛金を現金化するサービスです。

すぐに現金化でき、決算書にも影響がないので利用しやすいですよね。

悪徳な業者もいるので、この記事を繰り返し読んで知識をつけてから利用するのがおすすめです。

ファクタリングを利用すれば資金繰りの悩みも減り、ビジネスチャンスを広げられます。

ぜひ利用してみてください!